Рейтинг: 4.0/5.0 (1915 проголосовавших)

Рейтинг: 4.0/5.0 (1915 проголосовавших)Категория: Бланки/Образцы

Лизингу, как источнику финансирования приобретения имущества, посвящено большое количество материалов в печатных и электронных источниках. В этой статье мы постараемся вкратце рассказать о сущности лизинга и возможных формах и видах лизинга.

Несмотря на то, что в законодательстве существует чёткое определение лизинга, зачастую при объяснении сути лизинга приходится прибегать к аналогиям и сравнениям с другими, более привычными видами деятельности и формами финансирования. Связано это прежде всего с тем, что российский рынок лизинга весьма молод (он начал зарождаться в начале 90-х годов XX века) и лизинг, как форма финансирования, ещё не стал привычным инструментом инвестирования в основной капитал.

Лизинг является видом инвестиционной деятельности, объединяющей в себе элементы аренды и кредитования.С арендой лизинг роднит факт передачи клиенту в пользование реального имущества, за использование которого лизингополучатель выплачивает лизинговые платежи. Именно поэтому лизинг также называется финансовой арендой. С кредитованием у лизинга также есть много общего. И при кредитовании, и при заключении договора лизинга производится анализ финансового состояния клиента, при этом методы оценки заёмщика одинаковые. Это связано с тем, что лизинговая компания аналогично кредитующему банку инвестирует денежные средства в приобретение конкретного имущества по заявке лизингополучателя и вернуть вложенные в сделку средства – одна из основных задач лизингодателя. Лизинговые компании не заинтересованы в изъятии переданного в лизинг имущества, т.к. в этом случае возникает проблема его реализации в целях погашения средств, направленных на финансирование лизинговой сделки (доля заёмных средств в структуре источников финансирования лизинговых сделок составляет более 70%). Самостоятельной эксплуатацией, сдачей в аренду или иным использованием оборудования, автотранспорта, спецтехники лизинговые компании не занимаются.

Принято выделять три основные формы лизинга: финансовый лизинг, оперативный лизинг (или операционный лизинг) и возвратный лизинг.

Финансовый лизинг – наиболее распространённая форма лизинга в России. При финансовом лизинге в сделке участвуют три основные стороны: лизинговая компания, лизингополучатель и поставщик лизингового имущества. Лизинговая компания покупает имущество у поставщика и передаёт это имущество в пользование лизингополучателю. По окончании договора лизинга имущество переходит в собственность клиента. Договоры финансового лизинга заключаются на срок, сопоставимый со сроком полной амортизации объекта лизинга.

Оперативный лизинг (иначе его называют операционный лизинг) отличается от финансового лизинга тем, что по окончании договора лизинга предполагается не переход предмета лизинга в собственность лизингополучателя, а возврат лизинговой компании. На сегодня рынка оперативного лизинга в России по сути не существует. Программы операционного лизинга предлагает всего несколько лизинговых компаний, при этом данные программы предполагают лизинг легковых автомобилей. Такое плачевное состояние рынка оперативного лизинга связано прежде всего с тем наличием противоречий между действующим законодательством и природой оперативного лизинга. При повторной передачи в лизинг имущества, которое было возвращено лизинговой компании лизингополучателем в рамках договора операционного лизинга не выполняется одно из условий, предусмотренное законодательством о лизинге – приобретение лизингового имущества для передачи в лизинг конкретному лизингополучателю.

Возвратный лизинг – это форма лизинга, при которой лизингополучатель и поставщик являются одним и тем же лицом. При заключении договора возвратного лизинга организация – собственник имущества продаёт это имущество лизинговой компании и берёт это же имущество в лизинг. Возвратный лизинг позволяет использовать все преимущества и налоговые льготы финансовой аренды (лизинга), а также получить на длительный период (срок действия договора лизинга) оборотные средства для развития текущей деятельности.

Ещё одна из форм лизинга, которую следует упомянуть – это международный лизинг. При международном лизинге одна из сторон договора лизинга – лизингодатель или лизингополучатель – является нерезидентом Российской Федерации. В заключаемых в России сделках международного лизинга нерезидентом является лизингодатель. Это, как правило, лизинговые компании. аффилированные с поставщиками лизингового имущества.

Вы можете отправить Заявку на лизинг. перейдя по ссылке Заявка на лизинг

Дополнительную информацию по лизингу, условиям финансирования и требованиям к клиентам вы можете найти в разделе Статьи о лизинге

Рекомендуем использовать Поиск по сайту

Современный рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции. Существующие формы лизинга можно объединить в два основных вида - оперативный и финансовый лизинги.

1. Оперативный лизинг - это арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта.

Для оперативного лизинга характерны следующие основные признаки:

При оперативном лизинге лизинговая компания приобретает оборудование заранее, не зная конкретного арендатора. Поэтому фирмы, занимающиеся оперативным лизингом, должны хорошо знать конъюнктуру рынка инвестиционных товаров как новых, так и бывших уже в употреблении. Лизинговые компании при этом виде лизинга сами страхуют имущество, сдаваемое в аренду, и обеспечивают его техобслуживание и ремонт.

По окончании срока лизингового договора лизингополучатель имеет право:

Лизингополучатель при помощи оперативного лизинга стремится избежать рисков, связанных с владением имуществом, например, с моральным старением, снижением рентабельности в связи с изменением спроса на производимую продукцию, поломкой оборудования, увеличением прямых и косвенных непроизводительных затрат, вызванных ремонтом и простоем оборудования, и т.д. Поэтому лизингополучатель предпочитает оперативный лизинг в случаях, когда:

Перечисленные особенности оперативного лизинга определили его распространение в таких отраслях, как сельское хозяйство, транспорт, горнодобывающая промышленность, строительство, электронная обработка информации.

Оперативный лизингЭтот вид лизинга применяется при небольших сроках аренды оборудования, при котором продолжительность жизненного цикла изделия значительно больше контрактного срока аренды. При оперативном лизинге оборудование не полностью амортизируется за время аренды, и может быть вновь сдано в аренду или возвращено арендодателю. На практике сделки оперативного лизинга не превышают трехгодичного периода. Арендатор в данных сделках сохраняет за собой право аннулировать контракт при условии предварительного уведомления арендодателя. Эта форма лизинга предусматривает большую ответственность арендатора за сохранность объекта аренды. Арендатор берет на себя обязательство самостоятельно заключать контракты с фирмой-поставщиком на ремонт и техническое обслуживание оборудования.

Для оперативного лизинга характерны следующие признаки:

По желанию лизингополучатель имеет право продлить договор на новых условиях и даже приобрести его в собственность. Если финансовый лизинг по своей экономической сущности можно сравнить с долгосрочным финансированием капитальных вложений, то при оперативном лизинге арендные платежи сравнимы с текущими оперативными расходами.

Формирование и развитие данного вида лизинга становится возможным с появлением вторичного рынка лизингуемого оборудования, поскольку у арендодателя появляется проблема реализации имущества по окончании срока лизинга. Эта новая проблема вызывает необходимость работы в области управления имуществом и перепродажи имущества, вернувшегося к лизингодателю.

Лизингодатель вынужден сдавать лизингуемое оборудование во временное пользование несколько раз и для него возрастает риск по возмещению остаточной стоимости объекта лизинга при отсутствии спроса на него. Риск, связанный с управлением имуществом, не ограничивается проблемой, что делать с имуществом по окончании срока лизинга - при оперативной аренде срок договора редко бывает соизмерим со сроком "жизни" имущества. Рост рынка оперативной аренды вызван тем, что арендодатели ищут новых возможностей в области внебалансового финансирования, защиты против рисков, связанных с остаточной стоимостью и уменьшением периодических платежей. Арендодатели под давлением конкуренции вынуждены рассчитывать объемы платежей на базе прибыли после налогообложения и переносить налоговые льготы владения имуществом на арендатора в форме уменьшения лизинговых платежей. Имущество, сдаваемое в оперативную аренду, разнообразно: от автомобилей (именно этот вид имущества в первую очередь диктует необходимость создания "вторичного" рынка) до компьютеров, с которыми связан риск технологического устаревания.

Несмотря на то, что уже появилась практика оперативного лизинга, остаются сомнения относительно соответствия этого понятия российской нормативно-правовой базе. По мнению многих экспертов, согласно ст. ст. 665-670 ГК РФ, лизинговая сделка может быть заключена в отношении того или иного оборудования только один раз - в момент его приобретения лизингодателем для лизингополучателя. В случае, когда предмет оперативного лизинга возвращается арендодателем (либо затребуется им до истечения срока окончания договора финансового лизинга), этот предмет, вновь переданный в аренду, будет являться предметом текущей аренды. При этом происходит превращение лизинговых отношений в отношения по поводу текущей аренды. Таким образом, оперативный лизинг есть хорошо известная всем аренда.

2. Финансовый лизинг - это соглашение, предусматривающее в течение периода своего действия выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую его часть, дополнительные издержки и прибыль лизингодателя.

Лизинговые операции коммерческих банков, подробнее.

Полезная информация

Горячая линия Юридической Помощи

+7 (499) 703-48-81

без выходных 24/7

Приблизительно равная рыночной стоимости имущества

Не более 90% рыночной стоимости имущества на момент заключения

Ознакомьтесь с новым для РФ финансовым инструментом, используемым во внешнеэкономической деятельности, международным факторингом. Эта информация особенно полезна для компаний, работающих с зарубежными партнёрами по сделкам с отсроченной оплатой.

Ознакомьтесь с новым для РФ финансовым инструментом, используемым во внешнеэкономической деятельности, международным факторингом. Эта информация особенно полезна для компаний, работающих с зарубежными партнёрами по сделкам с отсроченной оплатой.

Вы можете узнать, что представляют собой факторинг и форфейтинг вот тут. Пока эти формы кредитования мало известны отечественным участникам ВЭД, но этот факт не делает их менее интересными для бизнесменов.

Минусы у рассматриваемой схемы тоже есть:

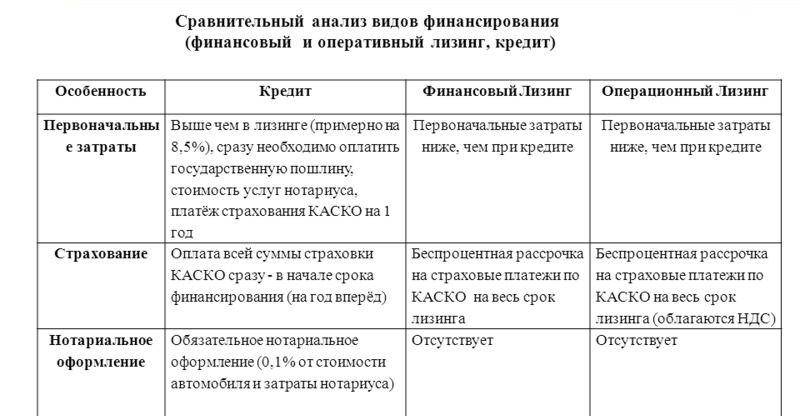

Какой именно лизинг (Операционный или Финансовый) оформить — решение, определяющее целесообразность сделки в целом. Поэтому выбор советуем делать после полного изучения их особенностей.

Для оперативного лизинга характерны следующие признаки: срок договора лизинга значительно меньше нормативного срока службы имущества

Содержание

Содержание

Лизинг

- Экономическая целесообразность лизинга и оценка лизингового договоренности

Правовое регулирование лизинга в РФ

- Существенные условия концессии лизинга:

- Субъекты лизинга

- Классификация видов лизинга

- Финансовый лизинг

- Договор финансового лизинга

- Оперативный (сервисный) лизинг

- Возвратный лизинг

- Прямой лизинг

- Сублизинг

- Левередж (кредитный, долевой, раздельный) лизинг

- Прочие виды лизинга

- Законодательство о лизинге

Почему лизинг? - Преимущества лизинга - Финансовый лизинг - Оперативный лизинг

Развития лизинга в РФ

Преимущества лизинга

Лизинг или займ

Лизинг — это совокупность экономических и правовых отношений, возникающих в связи с реализацией сделки лизинга, в том числе приобретением предмета лизинга (ст.2 закона о лизинге).

Ли?зинг (от англ. lease — сдавать в рентау) — вид финансовых услуг, связанных с финансированием основних фондов организации. По сути, лизинг - это долгосрочная аренда имущества с последующим правом выкупа, обладающая некоторыми налоговыми преференциями. В зависимости от срока полезного использования объекта лизинга и экономической сущности соглашения лизинга различают:

Финансовый лизинг (финансовая аренда). Срок договоренности лизинга сравним со сроком полезного использования объекта лизинга. Как правило по окончании концессии лизинга остаточная стоимость объекта лизинга близка к нулю и объект лизинга может перейти к лизингополучателю. По сути является одним из способов привлечения лизингополучателем целевого финансирования (в целях приобретения объекта лизинга).

Операционный (оперативный) лизинг. Срок сделки лизинга существенно меньше срока полезного использования объекта лизинга. По окончании соглашения объект лизинга либо возвращается лизингодателю и может быть передан в лизинг повторно, либо выкупается лизингополучателем по (материальной) остаточной стоимости. По экономической сущности близок к ренте.

Лизинг — это вид инвестиционной деятельности, при котором лизингодатель (лизинговая организация) приобретает у поставщика оборудование (предмпоставщика) и затем сдает его в рентау за определенную плату, на определенный срок и на определённых условиях лизингополучателю (клиенту) с последующим переходом права собственности лизингополучателю.

Лизинг — это инвестиционный инструмент, позволяющий предприятию, не отвлекая собственные ресурсы, произвести модернизацию основных фондов и получить новое, современное высокотехнологичное оборудование.

По договору оперативного лизинга имущество передается лизингополучателю на срок, существенно меньший его нормативного срока службы

Лизинг — это способ финансирования, при котором получение средств на развитие совмещается с оптимизацией налогообложения предприятия.

Лизинг — это уникальный инвестиционный инструмент, который способствует повышению конкурентоспособности промышленности, напрямую стимулирует процесс замещения импортной продукции качественными отечественными аналогами, повышению занятости населения, росту доходов частного бизнеса и государства.

Лизинг

Лизинг вид финансовых услуг, связанных с финансированием основных фондов фирмы. По сути, лизинг - это долгосрочная аренда имущества с последующим правом выкупа, обладающая некоторыми налоговыми преференциями. В зависимости от срока полезного использования объекта лизинга и экономической сущности договоренности лизинга различают:

Финансовый лизинг (финансовая аренда). Срок концессии лизинга сравним со сроком полезного использования объекта лизинга. Как правило по окончании сделки лизинга остаточная стоимость объекта лизинга близка к нулю и объект лизинга может перейти к лизингополучателю. По сути является одним из способов привлечения лизингополучателем целевого финансирования (в целях приобретения объекта лизинга).

Операционный (оперативный) лизинг. Срок соглашения лизинга существенно меньше срока полезного использования объекта лизинга. По окончании договоренности объект лизинга либо возвращается лизингодателю и может быть передан в лизинг повторно, либо выкупается лизингополучателем по (материальной) остаточной стоимости. По экономической сущности близок к ренте.

В контрактах по лизингу может быть предусмотренконтрактахкое обслуживание поставляемой техники, обучения кадров и т. д. В контракте возможны положения о праве (или обя контракте арендатора купить продукт по истечении срока ренты. Обычно устанавливается базисный период, в течение которого стороны не имеют права расторгнуть договор лизинга.

Экономическая целесообразность лизинга и оценка лизингового концессии

При оценке лизингового сделки нужно учитывать, что финансирование основных средств за счет лизинга позволят снизить налоговую нагрузку предприятия. В частности, платежи по лизинговым договорам уменьшают налогооблагаемую базу по договорам прибыль. Кроме этого, ускоренная амортизация (с коэффициентом 3) позволяет балансодержателю снижать базу для расчета налога на имущество и дополнительно снизить базу расчета налога на прибыль. Планирование потоков НДС при лизинге требует тщательного подхода в соответствии с действующими нормативными документами и, иногда, может обеспечить дополнительные дохода при лизинге.

Срок договора по оперативному лизингу существенно меньше срока полезного использования объекта лизинга.

В российской практике принято указывать удорожание предмета лизинга (ставку удорожания) по договору лизинга. Это понятие введено отечестдоговорулизинговыми компаниями и не существует в мировой практике. Обычно ставка удорожания публикуется в терминах годовых процентов и рассчитывается как разница в процентах между суммой всех платежей по лизинговому договору и стоимостью предмета лизинга (ПЛ), договоруная к годовой ставке с учетом срока соглашения лизинга.

Использование ставки удорожания в рекламных материалах может ввести лизингополучателей в заблуждение относительно реальной стоимости привлекаемого через лизинг финансирования.

Пример: возьмем предмет лизинга стоимостью 1 000 000 рублей. Стандартное удорожание на рынке в 2007—2008 годах составляло около 12 % годовых (в год). При условии погашения суммы финансирования 1 000 000 рублей в конце лизингового договоренности, это означает, что сумма платежей по лизинговому договору на 5 лет составит 1 000 000 + (1 000договору2 % * 5) = 1 600 000 рублей.

Как правило первый (авансовый) платеж составляет 30 %, то есть 300 000 руб. в нашем случае. Теперь рассмотрим, что это означает с точки зрения стоимости лизингового финансирования. Лизингополучатель платит 300 000 руб. лизинговой организации, которая оплачивает 1 000 000 рублей поставщику предмета лизинга. Получив аванс (и поставщику) от лизингополучателя, лизинговая фирма предоставляет ему финансирование в размере 700 000 рублей. Через 5 лет лизингополучатель вернет ей эти 700 000 рублей, плюс, выплатит лизинговое вознаграждение в размере 600 000 рублей (удорожание).

Расчет стоимости такого финансирования с использованием простых процентов дает 17 % годовых.

Эффективная стоимость финансирования (с учетом сложных процентов) составит около 42 % годовых.

Таким образом, в данном примере «ставка удорожания» 12 % на самом деле означает привлечение финансирования под 42 % годовых.

Резюме (упрощенно): сумма лизингового финансирования не равна сумме концессии лизинга и не равна стоимости предмета лизинга у поставщика, а рассчитывается как стоимость сделки купли-продажи за вычетом немедленной оплаты лизингополучателем (авансы, задатки и др. немедленные платежи лизингополучателя, обусловленные договором лизинга)

Правовоедоговоромвание лизинга в РФ

Финансовая аренда (лизинг) регулируется: Гражданским кодексом РФ, ФЗ "О финансовой ренте (лизинге)" (от 29 октября 1998 г. №164-ФЗ), а также многочисленными подзаконными актами.

Лизинг — совокупность экономических и правовых отношений, возникающих в связи с реализацией соглашения лизинга, в том числе приобретением предмета лизинга (ст.2 закона о лизинге).

Договор финансовой ренты (договор лизинга) — договор, в соответствии с которым арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование для предпринимательских целей. Арендодатель в этом случае не несет ответственности за выбор предмета ренты и продавца. Договором финансовой ренты может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется арендодателем. (ст. 665 ГК РФ).

Договор лизинга является консенсуальным, двусторонним и возмездным. Данный договор может преследовать только предпринимательские цели. Таким образом, сторонами в договоре лизинга могут быть лишь субъекты, обладающие правом на осудоговореие коммерческой деятельности.

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятие и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности. Предметом лизинга не могут быть земельные участки и другие природные объекты (ст. 666 ГК РФ), а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Субъектами лизинга являются:

Лизингода?тель (арендодатель) — индивидуальный бизнесмен или юр. лицо, которое за счёт привлеченных или собственных денежных средств приобретает в ходе реализации лизинговой договора в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определённую плату, на определённый срок и на определённых условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга.

Лизингополуча?тель (арендатор) — индивидуальный бизнесмен или юрлицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определённую пдоговоромопределённый срок и на определённых условиях во временное владение и в пользование в соответствии с договором лизинга.

Продавец — лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обдоговоромый срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с усло

А по договору оперативного лизинга арендодатель отвечает перед арендатором за все недостатки, препятствующие пользованию имуществом.

По окончании договора оперативного лизинга лизингополучатель имеет право: продлить срок договора на более выгодных условиях

По окончании договора оперативного лизинга лизингополучатель имеет право: продлить срок договора на более выгодных условиях

В случае оперативного лизинга за время договора на аренду оборудование амортизируется не полностью

И в зависимости от того, предусмотрена ли по договору лизинга возможность полного выкупа лизингополучателем арендуемого имущества, лизинг делится на оперативный

И в зависимости от того, предусмотрена ли по договору лизинга возможность полного выкупа лизингополучателем арендуемого имущества, лизинг делится на оперативный

Вместе с тем возможно заключение договора оперативного лизинга, когда имущество передается арендатору на срок

Оперативный лизинг. Срок договора лизинга существенно меньше срока полезного использования объекта лизинга.

Оперативный лизинг. Срок договора лизинга существенно меньше срока полезного использования объекта лизинга.

Тем временем, воспользовавшись механизмом оперативного лизинга, компания по прокату может оформить договор на год

Договор лизинга образец - примерный договор финансового лизинга движимого имущества.

Договор лизинга образец - примерный договор финансового лизинга движимого имущества.

Договор оперативного лизинга заключается на срок, гораздо меньший, чем используется объект лизинга.

В отличие от оперативного финансовый лизинг существенно снижает риск владельца имущества. По сути, его условия во многом идентичны договорам

В отличие от оперативного финансовый лизинг существенно снижает риск владельца имущества. По сути, его условия во многом идентичны договорам

Когда оперативный лизинг выгоднее финансового. Ключевое отличие оперативного лизинга – по окончанию договора его предмет чаще всего не переходит в

В соответствии с нормами Закона о лизинге оперативным будет являться лишь тот лизинг, который соответствует следующим требованиям: — предметом договора

В соответствии с нормами Закона о лизинге оперативным будет являться лишь тот лизинг, который соответствует следующим требованиям: — предметом договора

Для оперативного лизинга характерны следующие признаки: 1. Срок договора лизинга намного меньше, чем нормативный срок службы имущества

2.2 Оперативный лизинг. Для оперативного лизинга характерны следующие признаки: · срок договора лизинга значительно меньше нормативного срока службы

2.2 Оперативный лизинг. Для оперативного лизинга характерны следующие признаки: · срок договора лизинга значительно меньше нормативного срока службы

Согласно российскому законодательству существуют две основные формы лизинга: внутренний и международный.

При осуществлении внутреннего лизинга лизингодатель, лизингополучатель и продавец (поставщик) являются резидентами Российской Федерации. Внутренний лизинг регулируется законодательством Российской Федерации.

При осуществлении международного лизинга лизингодатель или лизингополучатель является нерезидентом Российской Федерации.

Если лизингодателем является резидент Российской Федерации, то есть предмет лизинга находится в собственности резидента Российской Федерации, договор международного лизинга регулируется законодательством Российской Федерации.

Если лизингодателем является нерезидент Российской Федерации, то есть предмет лизинга находится в собственности нерезидента Российской Федерации, то договор международного лизинга регулируется федеральными законами в области внешнеэкономической деятельности.

Федеральный закон “О лизинге” регулирует 3 основных типа лизинга.

долгосрочный лизинг - лизинг, осуществляемый в течение трех и более лет;

среднесрочный лизинг - лизинг, осуществляемый в течение от полутора до трех лет;

краткосрочный лизинг - лизинг, осуществляемый в течение менее полутора лет.

В настоящее время в хозяйственной практике развитых стран применяются различные виды лизинга, каждая из которых характеризуется своими специфическими особенностями. Наиболее распространенными являются:

• оперативный (сервисный) лизинг (operating lease)

• финансовый (капитальный) лизинг (Financial lease)

• возвратный лизинг (sale and lease back)

• долевой лизинг (с участием третьей стороны) (leveraged lease)

• прямой лизинг (direct lease)

• сублизинг (sub-lease)

Все существующие виды подобных соглашений являются разновидностями двух базовых форм лизинга – оперативного либо финансового. В России Федеральный закон “О лизинге” регулирует три основных вида лизинга: оперативный. финансовый и возвратный (по сути, является разновидностью финансового лизинга).

По отношению к арендуемому имуществу (или по объему обслуживания) лизинг делится на:

• Чистый (net leasing), когда все расходы по обслуживанию имущества принимает на себя лизингополучатель. При этом лизингополучатель переводит лизингодателю чистые, или нетто, платежи. Большинство услуг на отечественном лизинговом рынке оборудования являются чистыми.

• Полный . или, как его еще называют “мокрый ” лизинг (wet leasing), когда лизингодатель принимает на себя все расходы по обслуживанию имущества. Его используют, как правило, сами изготовители оборудования. По стоимости полный лизинг один из самых дорогих, так как у лизингодателя увеличиваются расходы на техническое обслуживание, сопровождение квалифицированным персоналом, ремонт, поставку необходимого сырья и комплектующих изделий и др.

• Частичный ( с частичным набором услуг), когда на лизингодателя возлагаются лишь отдельные функции по обслуживанию имущества.

По типу финансирования лизинг делится на:

• Срочный . когда имеет место одноразовая аренда имущества.

• Возобновляемый (револьверный), при котором после истечения первого срока договор лизинга продлевается на следующий период. При этом объекты лизинга через определенное время в зависимости от износа и по желанию лизингополучателя меняются на более совершенные образцы. Лизингополучатель принимает на себя все расходы по замене оборудования. Количество объектов лизинга и сроки их использования по возобновляемому лизингу заранее сторонами не оговариваются.

Разновидностью возобновляемого лизинга является генеральный лизинг . который позволяет лизингополучателю дополнить список арендуемого оборудования без заключения новых контрактов. Это очень важно для предприятий с непрерывным производственным циклом и при жесткой контрактной кооперации с партнерами. Генеральный лизинг используется, когда требуется срочная поставка или замена уже полученного по лизингу оборудования, а времени, необходимого на проработку и заключение нового контракта, как правило, нет.

По условию соглашения в режиме генерального лизинга лизингополучателю в случае возникновения срочной непредвиденной необходимости в получении дополнительного оборудования достаточно направить лизингодателю запрос на поставку требуемого оборудования со ссылкой на согласованный перечень или каталог. В конце периода, на который заключено соглашение, производится перерасчет лизинговых платежей с учетом разновременности затрат лизингодателя и заключается новое соглашение.

В зависимости от состава участников (субъектов) сделки различают следующие виды лизинга:

• Прямой лизинг . при котором собственник имущества (поставщик) самостоятельно сдает объект в лизинг (двухсторонняя сделка). По сути, эту сделку нельзя назвать классической лизинговой сделкой, так как в ней не участвует лизинговая компания.

• Косвенный лизинг . когда передача имущества в лизинг происходит через посредника. Такого рода сделка схожа с классической лизинговой операцией, так как в ней участвуют поставщик, лизингодатель и лизингополучатель, причем каждый из них выступает самостоятельно.

• Раздельный лизинг (лизинг с участием множества сторон) - leveraged leasing. Этот вид лизинга распространен как форма финансирования сложных, крупномасштабных объектов, таких, как авиатехника, морские и речные суда, железнодорожный и подвижной состав, буровые платформы и т.п. Такой лизинг называется еще групповым, или акционерным, лизингом с участием нескольких компаний поставщиков, лизингодателей и привлечением кредитных средств у ряда банков, а также страхованием лизингового имущества и возврата лизинговых платежей с помощью страховых пулов. Этот вид лизинга считается наиболее сложным, так как ему присуще многоканальное финансирование.

Специфической особенностью данного вида лизинга является то, что лизингодатели обеспечивают лишь часть суммы, которая необходима для покупки объекта лизинга. Эти средства привлекаются и аккумулируются путем выпуска акций и распространения их среди лизингодателей, принимающих участие в финансировании сделки. Оставшаяся часть контрактной стоимости объекта лизинга финансируется кредиторами (банками, другими инвесторами). Характерно, что при этом кредиторы не имеют, как правило, права востребования задолженности по кредитам непосредственно у лизингодателей. В этих сделках ввиду множества участвующих сторон присутствуют: поверенный кредиторов - для координации действий займодателей, и поверенный лизингодателей - для управления совместными действиями контрагентов. Поверенный лизингодателей действует в качестве номинального лизингодателя и получает титул собственника оборудования. Он же распределяет прибыль между акционерами.

Одной из форм прямого лизинга является возвратный лизинг (sale and leaseback arrangement). Возвратный лизинг представляет собой систему взаимосвязанных соглашений, при которой фирма - собственник земли, зданий, сооружений или оборудования продает эту собственность финансовому институту (банку, страховой компании, инвестиционному фонду, фирме, специально ориентированной на лизинговые операции) с одновременным оформлением соглашения о долгосрочной аренде своей бывшей собственности на условиях лизинга.

Возвратный лизинг выступает в данном случае как альтернатива залоговой операции, причем продавец собственности, который в результате сделки становится ее арендатором, немедленно получает в свое распоряжение от покупателя взаимно согласованную сумму сделки купли-продажи, а покупатель продолжает участвовать в этой операции, но уже в качестве арендодателя. Возвратный лизинг необходим, прежде всего, для тех хозяйствующих субъектов, которым срочно требуются значительные объемы оборотных средств.

Важным преимуществом возвратного лизинга является использование уже находящегося в эксплуатации оборудования в качестве источника финансирования строящихся новых объектов с вытекающей из этого возможностью использовать налоговые льготы, предоставляемые для участников лизинговых операций. Возвратный лизинг дает возможность рефинансировать капитальные вложения с меньшими затратами, чем при привлечении банковских ссуд, особенно если платежеспособность предприятия ставится кредитующими организациями под сомнение ввиду неблагоприятного соотношения между его уставным капиталом и заемными фондами.

При возвратном лизинге арендная плата устанавливается по следующей схеме: сумма платежей должна быть достаточной для полного возмещения инвестору всей суммы, которая была выплачена им при покупке, и плюс к этому обеспечивать среднюю норму прибыли на инвестированный капитал.

По типу имущества различают:

• Лизинг движимого имущества (оборудование, техника, автомобили, суда, самолеты и т.п.), в том числе нового и бывшего в употреблении.

• Лизинг недвижимости (здания, сооружения).

По степени окупаемости имущества лизинг подразделяется на:

• Лизинг с полной окупаемостью (или близкой к полной), когда в течение срока действия лизингового договора происходит полная или близкая к полной амортизация имущества и, соответственно, выплата лизингодателю стоимости имущества.

• Лизинг с неполной окупаемостью . при котором в течение срока действия одного лизингового договора происходит частичная амортизация имущества и окупается только часть ее.

В соответствии с признаками окупаемости (условиями амортизации имущества) выделяют финансовый и оперативный лизинг.

• Финансовый (капитальный, прямой) лизинг - financial, capital leases - представляет собой взаимоотношения партнеров, предусматривающие в течение периода действия соглашения между ними выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую его часть, дополнительные издержки и прибыль лизингодателя. Данный вид лизинга характеризуется следующими основными чертами:

- участие кроме лизингодателя и лизингополучателя третьей стороны (производителя или поставщика объекта сделки);

- невозможность расторжения договора в течение основного срока аренды, то есть срока, необходимого для возмещения расходов арендодателя;

- продолжительный период лизингового соглашения (обычно близкий к сроку службы объекта сделки).

После завершения срока лизингового соглашения (договора) лизингополучатель может купить объект сделки по остаточной (а не по рыночной) стоимости; заключить новый договор на меньший срок и по льготной ставке; вернуть объект сделки лизинговой компании.

О своем выборе лизингополучатель должен сообщить лизингодателю. Если в договоре предусматривается соглашение (опцион) на покупку предмета сделки, стороны заранее определяют остаточную стоимость объекта, сдаваемого в лизинг.

• Оперативный (сервисный) лизинг - service, operating leases - представляет собой арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта. Заключается он, как правило, на 2 - 5 лет. При оперативном лизинге риск порчи или утери объекта лежит в основном на лизингодателе. Ставка лизинговых платежей обычно выше, чем при финансовом лизинге, из-за отсутствия гарантии окупаемости затрат. По окончании оперативного лизингового договора лизингополучатель имеет право: продлить срок договора на более выгодных условиях; вернуть оборудование лизингодателю; купить оборудование у лизингодателя при наличии соглашения (опциона) на покупку по рыночной стоимости.

В зависимости от сектора рынка. где проводятся лизинговые операции, различают:

• Внутренний лизинг . когда все участники сделки представляют одну страну.

• Внешний (международный) лизинг - к нему относятся сделки, в которых хотя бы одна из сторон принадлежит разным странам. К этому же виду лизинга относят и сделки, проводимые лизингодателем и лизингополучателем одной страны, если хотя бы одна из сторон ведет свою деятельность и имеет капитал совместно с зарубежной фирмой.

Внешний лизинг, в свою очередь, подразделяется на импортный, когда зарубежной стороной является лизингодатель, и экспортный, когда зарубежной стороной является лизингополучатель.

По отношению к налоговым, амортизационным льготам различают лизинг:

• С использованием льгот по налогообложению имущества, прибыли, НДС, различных сборов, ускоренной амортизации и т.п. Как пишет К.Г. Сусанян в своей книге “Самые выгодные сделки: лизинг, бартер, товарообмен с зарубежными партнерами”, данный тип лизинга широко применялся английскими и американскими фирмами в 80-е годы во внешнеэкономической сфере. Сделки базировались на получении лизингодателем налоговых льгот по инвестициям в машины и оборудование, которые сдавались в аренду за рубежом. Эти сделки организовывались таким образом, что лизингополучатели в своей стране делали амортизационные отчисления, пользуясь льготами при налогообложении, а рассчитывались с зарубежными лизингодателями по искусственно заниженным арендным ставкам, что становилось возможным ввиду использования налоговых скидок на инвестиции в оборудование, сдаваемое в аренду. К.Г. Сусанян приводит пример, хорошо иллюстрирующий такого рода сделки: четыре английские лизинговые компании в сделке с лизингом восьми самолетов “Боинг” стоимостью в 140 млн. долларов, закупив эту технику у американских фирм, сдали ее в лизинг тем же американским фирмам. Суммарная налоговая скидка составила около 20 млн. долларов. В ряде случаев возможность получения льгот при операциях лизинга используется для проведения фиктивных операций лизинга. На Западе такого рода фиктивные операции преследуются посредством специальных статей в законах, регламентирующих лизинговую деятельность.

По характеру лизинговых платежей осуществляется разделение лизинга по видам в зависимости от:

• Вида лизинга (финансовый, оперативный);

• Формы расчетов между лизингодателем и лизингополучателем:

а) денежные. когда все платежи производятся в денежной форме;

б) компенсационные. когда платежи осуществляются в форме поставки товаров, произведенных на сданном в лизинг оборудовании (по существу, это бартер), или путем зачета услуг, оказываемых друг другу лизингополучателем и лизингодателем;

в) смешанные. когда применяются обе указанные формы платежа.

• Состава учитываемых элементов платежа (амортизация, дополнительные услуги, лизинговая маржа, страхование и т.д.);

• Применяемого метода начисления.

а) с фиксированной общей суммой;

б) с авансом (депозитом);

в) с учетом выкупа имущества по остаточной стоимости;

г) с учетом периодичности внесения (ежегодные, полугодичные, ежеквартальные, ежемесячные);

д) с учетом срочности внесения (в начале, середине или в конце периода платежа);

е) с учетом способа уплаты: равномерными равными долями; с увеличивающимися и уменьшающимися размерами (в зависимости от финансового состояния лизингополучателя и условий договора).

Материалы по теме: