Рейтинг: 4.5/5.0 (1854 проголосовавших)

Рейтинг: 4.5/5.0 (1854 проголосовавших)Категория: Бланки/Образцы

Лия Комарова

Документы, необходимые для заполнения налоговой декларации 3-НДФЛ и возврата подоходного налога при покупке квартиры, комнаты, дома, земельного участка: Справки из бухгалтерии о доходах (форма 2-НДФЛ) со всех мест работы за декларируемые.

Лина Киселева

набираем поиск имущественный вычет при покупке квартиры и читаем. Проданной квартирой если владел менее 3-х лет, то пока по ней не отчитаешься вычет на покупку не дадут.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Лия Комарова

Документы, необходимые для заполнения налоговой декларации 3-НДФЛ и возврата подоходного налога при покупке квартиры, комнаты, дома, земельного участка: 1.Справки из бухгалтерии о доходах (форма 2-НДФЛ) со всех мест работы за.

Лина Киселева

Для предоставления вычета по месту работы в бухгалтерию предприятия подается заявление с просьбой о предоставлении вычета к которому прилагаются документы подтверждающие свершения сделки,а именно: Договор купли продажи, акт приема.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Лия Комарова

С 1 января 2001 г. порядок обложения доходов физических лиц установлен главой 23 части второй НК РФ, введенной в действие Федеральным законом от 05.08.2000 № 117-ФЗ. Предусмотрено право на получение имущественного налогового вычета.

Лина Киселева

На следующий год после покупки. с 2008 пункт 4 ст. 5 Налогового Кодекса РФ Акты законодательства о налогах и сборах, отменяющие налоги и (или) сборы, снижающие размеры ставок налогов (сборов), устраняющие обязанности налогоплательщиков.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Лия Комарова

в молодости, когда были курсантами, 4 товарищей зареклись, что не будут курить, а если закурят, то постригутся налысо. Двое бросили, двое постриглись налысо. Сам я не курю, поэтому ничего предложить не смогу.

Лина Киселева

Оооо. Бесполезно! Не курю с 1 февраля 2015. Стаж курения 15 лет. Бросила сама, в один день/ после настоятельной рекомендации терапевта. ЭКГ показала нехватку кислорода сердечной мышце (не помню как это мед. термином называется). Было.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Лия Комарова

Первым указом, я бы снял себя с поста, и назначил приемником Путина.

Лина Киселева

Я бы не справилась. И нашим и вашим -так не получится Обязательные военные сборы, со стрельбами и обучением тактике, на два месяца, для всего мужского населения страны начиная с шестнадцати лет. Каждые три года. максимальный дохода в.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Майоров Константин

Рейтинг ответа: Лучший ответ

Не могли бы привести пример заполнения листа д1 для такого случая.

22.01.2016 в 10:30 – Действительно, лист Д1 заполняется немного по-другому, в случае обращения за вычетом не первый раз. По возможности, пример заполнения данного листа я выложу на сайт.

Разница заполнения только в том, что на листе Д1 Вам нужно будет отразить уже полученную часть вычета в предыдущий год:

в п. 2.1 — сумма вычета, уже принятая к вычету в предыдущие годы. Для этого нужно сложить данные п. 2.1. и п. 2.8 Листа Д1 декларации 3-НДФЛ за прошлый год.

в п. 2.3 — остаток вычета, который перешел на этот год. Узнать остаток вычета можно в п. 2.10 Листа Д1 Вашей прошлой декларации.

Остальные пункты (2.7, 2.8, 2.10) заполняются так же, как я объясняла в примере заполнения декларации. Анна

12.04.2016 в 15:50 – Анна, добрый день.Подскажите пожалуйста:купили в ипотеку квартиру в 2007 году.Сейчас хочу вернуть уплаченные проценты по ипотеке.Ни разу на вычет не подавала.Как мне заполнить декларацию по годам 2013, 2014,2015 или общей суммой всё в 2015 указать ?Работала в 2013 и 2014 г. Есть налоговые вычеты с дохода. В 2015 не работала. Спасибо.

14.04.2016 в 11:56 – В случае покупки квартиры в ипотеку Вы имеете право на получение основного имущественного вычета и вычета по процентам. Получать налоговый вычет можно, если в году Вы работали и платили налог на доходы по ставке 13%. Так как работали Вы в 2013 и 2014 годах, то в 2016 году Вы можете подать в налоговую инспекцию декларации за 2013 и 2014 годы. В декларации за 2013 год Вы можете отразить уплаченные проценты по ипотеке с начала выплат и до конца 2013 года. В декларации за 2014 год добавить проценты, уплаченные в 2014 году. Если в 2015 году Вы на работали, то получить вычет за этот год, к сожалению, нельзя.

01.02.2016 в 19:34 – Здравствуйте!

Вопрос по пункту 1.13 листа Д1. Если я купил квартиру в начале 2014-го года, то могу ли я указать уплаченные проценты за 2 года? Налоговый вычет по имуществу оформляю за 2015-й год.

03.02.2016 в 10:51 – Заявить уплаченные проценты по кредиту Вы можете с начала выплат и до конца того календарного года, за который заполняете декларацию. То есть, в декларации за 2015 год Вы можете отразить проценты, уплаченные в 2014 и 2015 году.

02.02.2016 в 09:05 – Здравствуйте! Можете подсказать как заполнить 3-НДФЛ за несовершеннолетнего ребенка?

03.02.2016 в 11:11 – Если Вы получаете вычет за ребенка (например при покупке жилья в собственность ребенка, или по расходам на обучение ребенка), то заполнять декларацию нужно на Ваше имя, т.к. фактически получать налоговый вычет будете Вы.

Если Вам нужно заполнить декларацию на имя ребенка (например в случае получения дохода от продажи имущества, находящегося в собственности ребенка менее 3 лет), то в декларации нужно указать все данные ребенка.

Достаточно вписать общую сумму в поле Лечение или Дорогостоящее лечение - в зависимости от того, к какой категории относятся оказанные вам услуги. Аналогично заполняется декларация в случае обучения на платной основе.

При покупке жилья также пригодится декларация 3-НДФЛ. Как заполнить на имущественный вычет за 2013 год, сейчас посмотрим. Все, что касается титульного листа, доходов, стандартных вычетов, остается неизменным. Но теперь нужна еще дополнительная вкладка - Имущественный вычет. Сюда все данные вносятся из имеющихся документов: договора купли-продажи, свидетельства о регистрации, кредитного договора. Когда сведения о приобретенном имуществе будут заполнены, необходимо нажать на кнопку Перейти к вводу сумм. Если данный вид декларации подается не впервые, могут понадобиться данные прошлых лет. Их можно узнать либо у налогового инспектора, либо из предыдущей 3-НДФЛ.

Что получим после заполнения

Когда все данные внесены в программу, нужно нажать кнопку Сохранить и выбрать место хранения. После этого можно предварительно просмотреть, что получилось, применив соответствующую кнопку. А после - вывести на печать. В любой момент можно исправить данные, если нашли ошибку. Программа сама посчитает суммы налога к уплате или возврату и заполнит итоговые разделы. На печать выведутся только те листы, которые необходимы. Вам останется только подписать, проставить дату и предоставить документы в налоговый орган.

В завершение хочется посоветовать не бояться такого документа, как декларация 3-НДФЛ. Как заполнить за 2013 год, мы рассмотрели для примера. Прочие отчетные периоды не сильно отличаются. В любом случае, обращаться с данным ПО достаточно просто, главное - внимательно отнестись к данному делу. Тогда ваши документы будут заполнены правильно.

Как заполнить лист «И» декларации 3-НДФЛ в случае переноса остатка имущественного вычета

Повторное предоставление налогоплательщику имущественного налогового вычета не допускается

В адрес Российского налогового портала часто поступают вопросы относительно порядка заполнения 3-НДФЛ, в частности листа И. Налогоплательщиков волнует вопрос, а как правильно отражать в данном листе сумму переходящего остатка неиспользованного имущественного вычета с прошлых налоговых периодов? Российский налоговый портал обратился за разъяснениями к экспертам.

Автор: Байрта Санжиева,старший консультант по бухгалтерскому учету и налогообложению ГК CONTRUST

Лист И формы декларации 3-НДФЛ заполняется физическими лицами - налоговыми резидентами РФ. Согласно ст. 220 НК РФ налогоплательщик имеет право при определении налоговой базы, подлежащей налогообложению по ставке 13%, получение имущественных налоговых вычетов. При получении доходов в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, имущественный вычет не может превышать в целом 1 000 000 рублей. При получении доходов в налоговом периоде от продажи иного имущества, находившегося в собственности налогоплательщика менее трех лет, имущественный вычет не может превышать в целом 250 000 рублей.

Вместо использования права на получение имущественного налогового вычета, налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов, но не превышающих 2 000 000 рублей без учета сумм, направленных на погашение процентов по целевым займам и кредитам.

Если в налоговом периоде имущественный налоговый вычет не может быть использован полностью, его остаток может быть перенесен на последующие налоговые периоды до полного его использования.

В подпункте 1.10 декларации указывается год начала использования имущественного налогового вычета, в котором была впервые уменьшена налоговая база.

Образцы (примеры) заполнения 3-НДФЛ Как использовать образец

Ниже Вы можете скачать образцы (примеры) налоговых деклараций 3-НДФЛ за 2013, 2014 и 2015 годы (для 2016 года), подготовленные при помощи программы Налогия.Декларация на нашем веб-сайте. Будьте, пожалуйста, очень осторожны при использовании этих образцов. В заполнении существует много тонкостей. Во-первых, если Ваша ситуация отличается от ситуации, представленной в примере, Вам, возможно, нужно будет заполнять декларацию по-другому, и даже, возможно, используя другие листы. Во-вторых, Ваша информация (такая, как различные коды) может отличаться от представленной в примере. Быстро получить правильную декларацию именно для Вашей ситуации, и подать ее онлайн можно здесь: "Декларация 3-НДФЛ" / "". Чтобы вернуть налог (получить вычет) за 2015 год

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

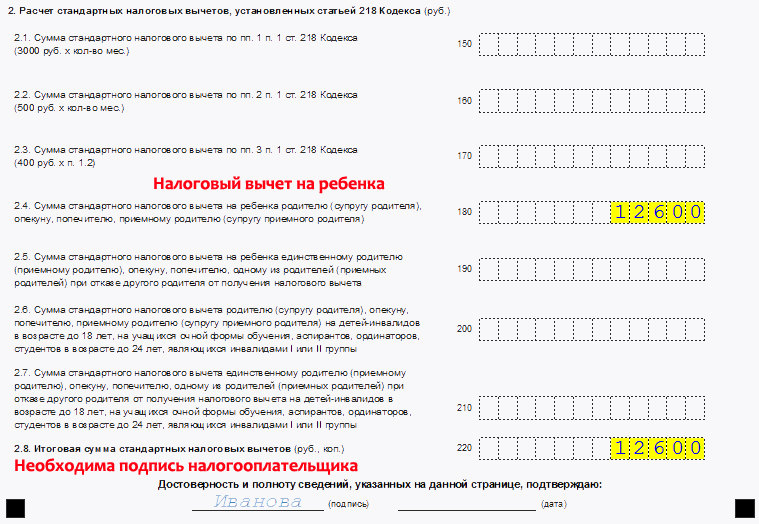

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2015 года

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Чтобы вернуть налог (получить вычет) за 2014 год

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2014 года

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Чтобы вернуть налог (получить вычет) за 2013 год

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2013 года

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Образец (пример) заполнения декларации по доходам, полученным за пределами России в формате PDF.

Образец (пример) заполнения декларации по доходам от предпринимательской деятельности в формате PDF.

Чтобы вернуть налог (получить вычет) за 2012 год

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Чтобы отчитаться по доходам 2012 года

Образец (пример) заполнения декларации по доходам, полученным за пределами России в формате PDF.

Образец (пример) заполнения декларации по доходам от предпринимательской деятельности в формате PDF.

Как заполнить декларацию без образца Вы можете заполнить декларацию на сайте Налогия в интернет-программе для заполнения 3-НДФЛ.

Правильное оформление декларации 3-НДФЛ при покупке квартиры

Сегодня приобретая новое или вторичное жилье в России нет необходимости выплачивать какие-либо налоги государству на сумму покупки. Это касается любых сделок с недвижимостью – не облагаются налогом покупки частными лицами домов, квартир, нежилой недвижимости и земельных участков.

Наоборот, после осуществления любой подобной финансово-емкой сделки существует реальная возможность возврата части затраченных средств, причем совершенно неважно, единоразовой была оплата либо жилье приобретено в ипотеку.

При этом главными условиями возможности получения налогового вычета являются правильность оформления документации, ее сохранность и тип недвижимости.

Главным документом, на основании которого осуществляется начисление суммы ежегодных либо одноразовых налоговых вычетов является декларация по форме НДФЛ-3. Если покупка квартиры, дома или земельного участка была осуществлена в 2014 году или начале 2015, необходимо заполнять декларацию именно по форме бланка 2014 года.

Этот документ нужно подать вплоть до 01.01.2017 лично либо посредством уполномоченного представителя. Существует также возможность отправки декларации заказной почтой с уведомлением о вручении или даже посредством государственного интернет-портала .

Правила заполнения декларации следующие:

Допускается заполнение бланка как в электронной форме, так и от руки. При заполнении декларации в электронном виде необходимо обязательно применять заглавные буквы,а при ручном заполнении – ручку черного/синего цвета.

Не позволяется производить никаких правок, исправлений. В случае малейшей ошибки, описки необходимо будет переписывать всю декларацию. Поэтому оптимальным вариантом заполнения декларации по форме НДФЛ-3 является электронная форма. В цифровом виде текстовый файл совершенно безболезненно подлежит любому редактированию.

При использовании для скрепления листов декларации степлером необходимо следить, чтобы места крепления скоб не попали на занятые текстом или изображением (к примеру, штрих-кодами) участки страниц.

Перечень необходимых документов

В пакет документов, на основании которых осуществляется налоговый вычет, входят:

свидетельство, удостоверяющее право собственности на объект недвижимости;

документ, подтверждающий факт осуществления оплаты при покупке жилья;

В декларации НДФЛ-3 подлежат обязательному заполнению следующие графы:

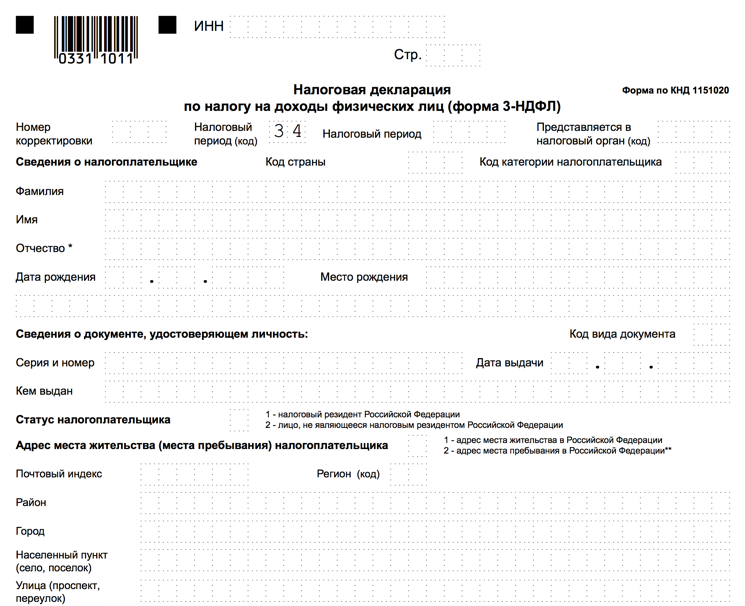

Титульный лист (страница 001) и Сведения о декларанте (страница 002):

Форма корректировки. Если это первая декларация, предоставляемая в ФНС в этом году, можно оставить это поле незаполненным.

Налоговый период, за который предоставляется отчет.

Код ИФНС. Эту символьную комбинацию можно найти на ресурсе nalog.ru, введя адрес регистрации.

Код физического лица. Указываем комбинацию 760.

Информацию о коде ОКТМО ищем в специальном классификаторе исходя из фактического адреса.

Указываем все паспортные данные, место регистрации и фактического проживания.

Страница 3. На ней осуществляется непосредственный расчет налоговой базы (доходы минус вычеты). Этот расчет состоит из:

Общего дохода физического лица за отчетный период.

Налоговых вычетов, расходов. В данном пункте и прописывается сумма, равная стоимости приобретенной недвижимости.

Налоговая база. Данное значение получают путем вычитания суммы второго пункта из суммы первого. При этом если получается отрицательное значение, налоговая база принимается эквивалентной нулю.

Сумма налогов, которую необходимо уплатить в этом году. Высчитывается по формуле: налоговая база х 13 процентов. Полученный результат округляется до ближайшего целого числа исходя из общераспространенных математических правил.

Подоходный налог, который был фактически удержан за отчетный период (информацию берем из справки НДФЛ-2, выдаваемой работодателем).

Сумма налога, подлежащая возврату. Исчисляется из разницы величины фактически удержанного НДФЛ и величины, которую требуется уплатить.

Образец заполнения 3-НДФЛ при переносе остатка вычета

Как заполнить декларацию 3-НДФЛ при переносе остатка

Если гражданин уже не в первый раз подает налоговую декларацию,

то ему необходимо указать остаток неиспользованного имущественного

вычета с прошлого года и сумму предоставленного налогового вычета

за прошлый налоговый период.

Попробуем на примере разобрать такую ситуацию. Но для начала мы

обращаем внимание посетителей на следующее: на NDFLka.ru работает

удобный мастер по заполнению налоговой декларации 3-НДФЛ. С помощью

мастера можно избежать ошибок при оформлении документа.

И вот на примере мастера мы постараемся показать, как следует

заполнить данные, если декларация 3-НДФЛ подается уже не первый

Гражданин купил в 2011 году квартиру за 1 800 000 рублей, за

2011 год он уже воспользовался имущественным вычетом в сумме 560

000 рублей. По итогам 2012 года он олучил

заработную плату в сумме 856 000 рублей, с которой был удержан и

перечислен НДФЛ в бюджет в сумме 111 280 рублей.

Как правильно заполнить лист «И» налоговой

Чтобы программа сформировала лист «И» декларации 3-НДФЛ,

необходимо правильно ответить на все предлагаемые вопросы.

1) Надо начать с таких показателей, как «общая сумма дохода» за

2012 год и «сумма налога удержанная». Мы (смотрите на рисунок)

указали сумму хода 856 000 рублей.

Данные эти необходимо брать из справки 2-НДФЛ (они там

указываются по строке 5.2), а вот сумма НДФЛ, которая была удержана

за 2012 год, отражается в справке 2-НДФЛ по строке 5.4.

Внимательно проверив все данные в справке 2-НДФЛ, следует их

просто перенести в разделы, которые запрашивает программа.

2) Далее в программе надо отметить нужный вид налогового

3) А вот теперь будем внимательно отвечать на все вопросы,

которые предлагает нам программа:

– дату регистрации права собственности мы указываем туже самую,

что указывали в прошлом году при заполнении 3-НДФЛ за 2011 год;

– ставим «галочку» возле вопроса «Вы уже получали вычет по этому

– указываем год начала использования вычета – в нашем примере

– ниже идет строка с указанием общей суммы расходов на

приобретение квартиры. В данном строке мы пишем (как и в прошлой

3-НДФЛ) сумму по договору = 1 800 000 рублей;

– далее идет строка, в которой мы будем указывать сумму уже

предоставленного имущественного вычета (допустим имущественный

вычет был предоставлен налоговым органом) – в примере эта сумма =

– обращаем внимание на то, что если за 2011 год имущественный

вычет был предоставлен не ИФНС, а на работе (вашим работодателем),

то в строке «Вы уже получали вычет по этому жилью по уведомлению

для работодателя?» мы должны будем ответить на вопрос «Да»;

– ниже идет строка «Остаток неиспользованного имущественного

вычета», который перешел к нам с прошлого года. В данном случае

надо взять 3-НДФЛ за 2011 год. И в листе «И» декларации 3-НДФЛ за

2011 год по строке «260» (или пункт 2.10) как раз и будет отражена

там сумма имущественного вычета, которая «перешла» на 2012 год. В

нашем примере эта сумма = 1 240 000 рублей.

Далее, мы нажимаем на кнопку «Сохранить и продолжить», программа

автоматически сформирует необходимые листы 3-НДФЛ за 2012 год.

После того, как данные внесены в нужные строки, надо обязательно

нажать кнопку “Сохранить и продолжить”. Итак, самое главное – чтобы

правильно перенести данные с прошлой декларации, без ошибок учесть

остаток имущественного вычета, надо хранить декларацию 3-НДФЛ за

прошлый год, чтобы потом перенести данные в текущую декларацию.

Как заполнить 3-НДФЛ для получения вычета при покупке квартиры

Покупая недвижимость, вы имеете право на получение имущественного вычета и возврат уплаченного ранее НДФЛ. Как получить вычет, и кто может его получить, читайте статье:««. Для получения имущественного вычета и возврата подоходного налога нужно выполнить ряд действий, одно из которых – это заполнение декларации 3-НДФЛ. Как правильно заполнить 3-НДФЛ при покупке квартиры, вы узнаете ниже. Также приведен образец заполнения 3-НДФЛ на получение имущественного вычета при покупке жилья, который вы найдете в конце статьи. Пользуясь рекомендациями ниже и заполненным примером декларации, вы без труда сможете заполнить бланк 3-НДФЛ для своего случая.

Сроки подачи декларации для получения вычета при покупке квартиры:

Если вы хотите сдать декларацию 3-НДФЛ для возврата подоходного налога при покупке квартиры и иного жилья, сделать это можно в любое время в течение года. Отчитаться можно за 3 предыдущих года. Например, если вы купили квартиру, дом, комнату или другое жилье в 2014 году, то заполнить и подать 3-НДФЛ для получения имущественного вычета можно в течение 2015 года в размере, не превышающем вашего дохода за отчетный год (в данном примере 2014 год).

Заполняйте бланк декларации аккуратно, не ошибайтесь, иначе все придется начинать заново. В каждой клетке – один символ, все буквы должны быть крупными и печатные. Если остались пустые клетки, поставьте в них прочерки.

Если вносите данные вручную ручкой, то используйте пасту синего или черного цвета.

В декларации 23 листа, заполнять все нет необходимости, не оформленные страницы сдавать не нужно, в налоговую подаются только заполненные страницы.

Отнеситесь ответственно к оформлению документа, ведь именно в нем происходит расчет суммы подоходного налога, которую вы сможете вернуть у государства при положительном решении налогового органа.

Таковы основные правила заполнения декларации, теперь же перейдем к постраничному оформлению 3-НДФЛ для получения вычета при покупке квартиры.

Скачать примерО существующих

Образец заполнения 3-НДФЛ при покупке квартиры

Какие листы и страницы нужно заполнить? Вся декларация состоит изследующих страниц:

титульный лист (стр.1 и стр.2);

Итого из 23-х листов декларации заполнить нужно только 7.

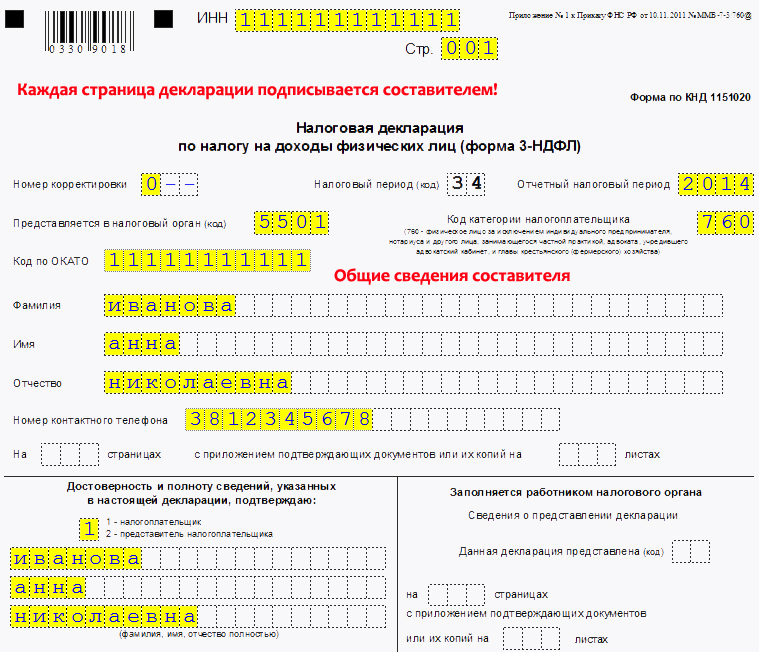

Заполнение титульного листа 3-НДФЛ. Образец

Титульный лист состоит из 2-х страниц и содержит общую информацию о налогоплательщике. Подробное построчное заполнение этих двух страниц рассмотрено в статье: «». Можно перейти по ссылке и воспользоваться представленными там рекомендациями. На рисунке ниже показан пример заполнения титульного листа декларации 3-НДФЛ.

На титульном листе декларации необходимо указать основные данные налогоплательщика и подписать данный лист.

Заполнение титульного листа 3-НДФЛ. Образец

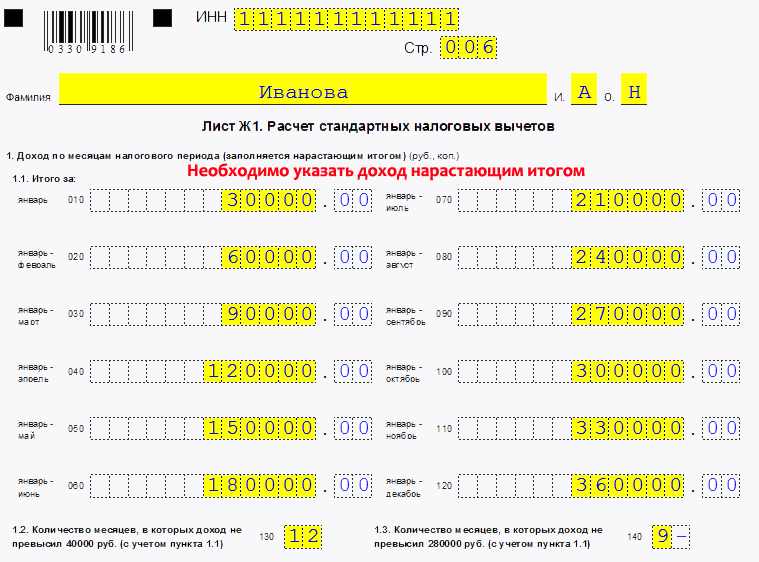

Заполнение Листа Ж1 3-НДФЛ. Образец

Перейдем теперь к листу Ж1. Здесь происходит расчет. предоставляемых на работе.

Заполняется данный лист на основании. которые вам должен выдать ваш работодатель.

В пункте 1.1 в строках 010-120 этого листа нужно отразить ваш доход по месяцам, причем доход указывается нарастающим итогом с начала года, то есть сначала указывается доход за январь, потом за январь-февраль, далее за январь-февраль-март и т.д. Указывается только доход, облагаемый НДФЛ по ставке 13%. Данные нужно отразить за календарный год, в котором произошла покупка квартиры.

В строке 130 нужно указать количество месяцев, в которых ваш доход не превысил 40000 руб.

В строке 140 цифрой указывается количество месяцев, в которых доход не превысил 280000 руб.

Оформление декларации при покупке квартиры

Стоимость квартиры. Предельная сумма расходов на приобретение жилья с 2009 года, с которой позволено вернуть вычет составляет 2000000 рублей.

Расходы по выплате процентов по ипотечному кредиту. С 2014 года эта сумма ограничена российским законодательством и не должна превышать 3000000 рублей. Государство предоставляет возможность воспользоваться правом возврата вычета единственный раз по одной недвижимости. Если квартира куплена до 2014 года, то ограничений нет и можно делать возврат расходов с процентов по целевому кредиту нажильебесконечно, пока не закончите исправновносить вбанк ежемесячные платежи.

Среди многих обладателей недвижимости бытует мнение, что, к примеру, купив квартирув 2006 годуза 800000 рублей, они могут повторно обратиться за возвратом с покупки жилья, которое приобрелив 2016 году. Это неправильное мнение, очемсказано в письмах ФНС Россииот 6 сентября2013 г. №03-04-05/36876иот 20 сентября2013 г. №03-04-05/39121.

Действия для заполнения декларации

«Номер корректировки» — нужно поставить «0» при первичном обращении в ИФНС с данными заявленного года, а еслиподаетсяуточненнаядекларация – ставитеномер, например «1», который раз обращаетесь с корректировкой.

Встроке «Отчетныйналоговый период» — впишите год, за который хотелось бы вернуть налог.

Если заявитель не ИП, нотариус или адвокат в строке «Код категории налогоплательщика» следует указать «760».

Количество страниц и число приложенных документов лучше проставить, когда весь пакет документов будет собран и декларация заполнена.

Встроке «Налоговый период (код)» укажите «34».

Встроках «ИНН», Ф.И.О. дата и место рождения — нужновписатьсвои данные.

«Представляется в налоговый орган», а также «Код по ОКАТО» — уточните эти данные на региональном сайте налоговой службы или в ИФНС по месту жительства.

Дату лучше заполнить в налоговой инспекции, когда точно будете знать, что специалист декларацию примет.

Перечень необходимых документов

Декларацию3-НДФЛна бумажных носителях в двух экземплярах (один — с отметкой работника налоговой службы оприемедокументаостаетсяу собственника квартиры, второй –остаетсяв ИФНС).

Справку 2-НДФЛ, за который просите вернуть имущественный вычет.

Заявлениена возврат НДФЛ, где указывается для перечисления денег номер банковскогосчетаи реквизиты банка. Бланк заявления представлен в упомянутом выше документе. Реквизиты можно запросить в отделении банка.

Сколько ждать поступления денег?

Популярные вопросы и их решения

Процесс возврата денежных средств после покупки квартиры по описанию выглядит несколько утомительным. Однако, еслиновоиспеченныйсобственник недвижимости ужепрошелвсе тяготы оформления покупки нового жилья и,возможно, продажи старого, то собрать документы дляпредоставленияв налоговые органы не составит труда. А,главное, какова будет радость от полученных средств, которые могут пойти на ремонт купленной квартиры.

Получите бесплатную юридическую консультацию прямо сейчас

Заполнение декларации 3 НДФЛ при покупке квартиры

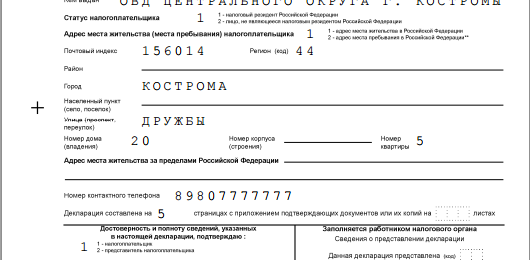

Лист 1 и лист 2 – титульные листы, отражают вашу личную информацию: фамилия, имя, отчество, паспортные данные, адрес регистрации и другие личные данные.

Раздел 1 предназначен для расчета налоговой базы и суммы возврата.

В Разделе 6 мы указываем сумму возврата, рассчитанную в Разделе 1.

Лист А предназначен для указания дохода и оплаченного налога за год, заполняется на основании данных справки 2-НДФЛ, выданной работодателем.

Лист Ж1 заполняется в случае предоставления вам на работе стандартных вычетов, сведения о них также отражены в справке 2 –НДФЛ. Обратите внимание, что доход заполняется нарастающим итогом, т.е. каждый месяц прибавляется к сумме предыдущих.

Лист И предназначен непосредственно для указания сведения приобретенной квартиры, ее сумму покупки (но не более двух миллионов), адрес, сведения о приобретении. Во второй части листа рассчитывается сумма требуемого вами .

Обратите внимание, что строка 230 не может быть больше, чем ваш доход за год минус .

Проверьте, сумма возврата, указанная в Разделе 6 является 13 процентами от суммы, указанной в строке 240.

Официальный порядок заполнения.

Скачатьобразец заполнения декларации 3-НДФЛ

Спасибо уважаемые юристы сайта "Блог-Налог", благодаря вам я получила 260 000 рублей. Съездили с семьей в отпуск. Купили бытовую технику в свою новую квартиру.

Благодаря Вам! Юристам Блог-Налога, я получил возврат после покупки квартиры. На вырученные деньги погасил часть ипотеки. Спасибо.

Хочу сказать огромное спасибо всей вашей команде, за грамотную консультацию и грамотное заполнение декларации 3 НДФЛ.

Камиль Андреев

на сайте налог.ру можно скачать програмку заполнения декларации 3-ндфл. рекомендую очень удобно и понятно) удачи.

Алина Дорофеева

Листы 001, 002, раздел 1, раздел 6, А, К1,К2, Могу порекомендовать посетить сайт по ссылке ниже, там Вы найдете примеры заполнения Деклараций 3-НДФЛ, а так же сможете скачать инструкцию по заполнению Декларации 3-НДФЛ: за 2010г.Листы 001.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Камиль Андреев

Декларация за каждый год подается отдельно. Соответственно, пакет документов собирается к каждой декларации отдельно. Потому нужно две справки: за 2011 и 2012-ый годы

Алина Дорофеева

+ документы об аккредитации вашего учебного заведения. нет, не достаточно. нужна справка и доход за 2011 год.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Камиль Андреев

НАЛОГОВАЯ ДЕКЛАРАЦИЯ 3-НДФЛ Налоговая декларация 3-НДФЛ – это документ, с помощью которого в России физические лица отчитываются по налогу на доходы физических лиц (НДФЛ). Декларация заполняется при помощи специальной формы. Форму (бланк.

Алина Дорофеева

В бухгалтерии Я думаю, что вы просто ошиблись) Речь идет не о 3НДФЛ (это декларация), Вам нужна справка 2НДФЛ (справка о получении доходов по месту работы). Такая справка выдается в бухгалтерии, что получить налоговый вычет в налоговой.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Камиль Андреев

тебе письмо пришло? ) мне тоже, там в письме от налоговой сайт указан куда надо зайти, скачать там программу себе на комп и действовать по инструкции)

Алина Дорофеева

nalog.ru ниже в темах есть уже ответы на твой вопрос. не поленись найди тех. кто делает это для твоей налоговой. за 300руб в налоговой спроси у тех кто сдает отчеты они подскажут. и спи спокойно иначе встрянешь на сайтах на 20тыс.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Камиль Андреев

Отправляйте, только не заказным письмом, а ценным (оцените в 2 руб.) с описью вложения. По почтовым правилам с описью отправляются именно ценные, а не заказные письма. Проследите, чтобы в описи были указаны наименование документа.

Алина Дорофеева

можете. ( лучше заказным с уведомлением) Можно Можно, но желательно Ваше присутствие при сдаче 3НДФЛ, т.к. недочеты можно устранить на месте. Да, такая возможность прямо предусмотрена в Налоговом кодексе (п.4ст.80) Направляете комплект.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Пильчевский Степан

Рейтинг ответа: Лучший ответ

Образцы (примеры) заполнения 3-НДФЛ Как использовать образец

Ниже Вы можете скачать образцы (примеры) налоговых деклараций 3-НДФЛ за 2013, 2014 и 2015 годы (для 2016 года), подготовленные при помощи программы Налогия.Декларация на нашем веб-сайте. Будьте, пожалуйста, очень осторожны при использовании этих образцов. В заполнении существует много тонкостей. Во-первых, если Ваша ситуация отличается от ситуации, представленной в примере, Вам, возможно, нужно будет заполнять декларацию по-другому, и даже, возможно, используя другие листы. Во-вторых, Ваша информация (такая, как различные коды) может отличаться от представленной в примере. Быстро получить правильную декларацию именно для Вашей ситуации, и подать ее онлайн можно здесь: "Декларация 3-НДФЛ" / "". Чтобы вернуть налог (получить вычет) за 2015 год

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2015 года

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Чтобы вернуть налог (получить вычет) за 2014 год

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2014 года

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Чтобы вернуть налог (получить вычет) за 2013 год

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2013 года

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Образец (пример) заполнения декларации по доходам, полученным за пределами России в формате PDF.

Образец (пример) заполнения декларации по доходам от предпринимательской деятельности в формате PDF.

Чтобы вернуть налог (получить вычет) за 2012 год

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Чтобы отчитаться по доходам 2012 года

Образец (пример) заполнения декларации по доходам, полученным за пределами России в формате PDF.

Образец (пример) заполнения декларации по доходам от предпринимательской деятельности в формате PDF.

Как заполнить декларацию без образца Вы можете заполнить декларацию на сайте Налогия в интернет-программе для заполнения 3-НДФЛ.

Компьютерная программа «Декларация»

В данном примеренужно указать данные пп. 2.8 листа Д1.

В пункте 8«Общая сумма налогов, удержанная у источника» Вам нужно указать сумму строки (строк) 100 листа А. В пункте 14«Сумма налога, подлежащая возврату из бюджета» нужно высчитать (п. 8 + п. 9 + п. 10 + п. 11 — п. 7). Так какв нашем случае все пункты, кроме пункта 8, равны 0, суммы пункта 8 и 14 равны.

5. Переходим к заполнению листа «Раздел 1».

В этом листе под словами «Значения показателей» отмечаем цифру 2 (возврат из бюджета).

Код бюджетной классификации в случае возврата денег из бюджета: 18210102010011000110. Код по ОКТМО – код Вашего работодателя (посмотреть его можно на листе А или в справке о доходах 2-НДФЛ). В строке «Сумма налога, подлежащая возврату из бюджета» Вам нужно указать сумму из пункта 14 листа «Раздел 2».

Следующий шаг – Вы складываете листы декларации по порядку: титульный лист, раздел 1, раздел 2, лист А, раздел Д1, указываете номер страницы на каждом листе (от 001 до 005). На титульном листе встроке «Декларация составлена на ___ страницах» по завершении заполнения декларации нужно указать количество заполненных страниц (5). Здесь же«с приложением подтверждающих документов или их копий на ___ листах» Вам нужно указать количество листов документов, которые Вы приложите к декларации. Например, если Вы прикладываете договор купли-продажи на 2листах, справку о доходах 2-НДФЛ на 1 листе, копию свидетельства о праве собственности на 1 листе, копии платежных документов на 2 листах, копию паспорта на 2 листах, то у Вас получится 008 (самудекларацию и заявление на возврат налога считать не нужно). ДалееВам нужно подписать каждый лист декларациии указатьдатузаполнения в нижней части под строкой «Достоверность и полноту сведений, указанных на данной странице, подтверждаю».

Ваша декларация 3-НДФЛ за 2014 год готова к подаче в налоговый орган.

25.11.2015 в 18:47 – Добрый день,

Подскажите, пожалуйста, а где указывать счет, на который переведут деньги?

010 – общая сумма дохода из строки 080 листа А.

030 – общая сумма дохода, с которой следует рассчитать налог.

040 – общая сумма расходов и вычетов, получается как (строка 220 листа Ж1 + строка 210 листа И + строка 220 листа И + строка 240 листа И + строка 250 листа И).

050 – налоговая база = строка 030 минус строка 040 этого раздела.

070 – сумма удержанного налога из листа А строка 110.

100 – налог, подлежащий возврату из бюджета, равен строке 070.

На рисунке ниже представлен образец заполнения раздела 1 декларации.

Образец заполнения раздела 1 налоговой декларации

Заполнение Раздела 6 3-НДФЛ. Образец

Код строки 010 – ставим «2».

020 – указывается следующий КБК: 18210102010011000110.

030 – ОКАТО налогового органа, куда сдаете декларацию.

050 — налог, подлежащий возврату из бюджета, равен строке 100 из раздела 1.

Расчет налогового вычета при покупке квартиры

Скачать заполнение 3 НДФЛ при покупке квартиры. Образец и бланк

Обратите внимание: с 2014 году грядут изменения в предоставлении имущественного вычета, об этом можно прочитать .Также советуем прочитать статью ««.

Видео-урок «Заполнение декларации 3-НДФЛ»

В данном видео-уроке подробно разобран пример заполнения декларации 3-НДФЛ.

Оцените качество статьи. Нам важно ваше мнение:

Оценка статьи: (нет голосов, будьте первым)

Загрузка. Поделиться с друзьями:

Похожие статьи 3179 1 12267 0 1194 0 14771 2 Добавить комментарий

Комментарии Мария 8.04.2016 14:00 Квартира была куплена в 2010 г. На налоговый вычет хотим подать сейчас за 2014 и 2015 г. Можно так? Или поздно спохватились?

Евгений 8.02.2016 06:11 Здравствуйте!

Подошло время для сдачи очередной декларации. Собственники двое родителей и двое несовершеннолетних детей, в равных долях. Дом приобретался в 2012 г. Глядя в предыдущие декларации видим, что у каждого родителя стоит доля 1/4 и сумма 1000000 рэ. Не получается в программе за 2015 г. сделать эти цифры. При 1/4 получаем 500000. Ставя 1/2-1000000. Но это не верно.

ЧТОБЫ НЕ БЫЛО ПРОБЛЕМ с НАЛОГОВОЙ по ДЕКЛАРАЦИИ 3-НДФЛ

1. Используйте. Налоговая Программа «Декларация 2015 » предназначена для автоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц (форма 3-НДФЛ и форма 4-НДФЛ) за 2015 год. Её можно скачать бесплатно. Там печатаются листы декларации со всеми штрихкодами!

Когда налоговая перечислит НДФЛ по социальному и имущественному вычету

Камеральная проверка декларации по форме 3-НДФЛ проводится в течение трех месяцев. Потому что на основании Налогового кодекса РФ налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) подлежит камеральной налоговой проверке, срок проведения которой не может превышать трех месяцев со дня ее представления.

Согласно п.п. 6 и 7 НК РФ сумма налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца с даты подачи.

Срок на возврат налога начинает исчисляться со дня подачи налогоплательщиком заявления о возврате налога, но не ранее чем с момента завершения камеральной налоговой проверки налоговой декларации (срок камералки 3 месяца).

Таким образом, срок возврата сумм НДФЛ не может превышать четырех месяцев со дня подачи декларации.

Отчетность в ФНС, ПФР, ФСС, Росстат, РАР, РПН. Сервис не требует установки и обновления — формы отчетности всегда актуальны, а встроенная проверка обеспечит сдачу отчета с первого раза. Отчетность во все контролирующие органы: ФНС, ПФР, Росстат, ФСС, РАР, РПН. Отправляйте отчеты в ФНС прямо из 1С!

Лучший способ выразить благодарность автору - поделиться с друзьями. Узнавайте о появлении нового материала первым! Подпишитесь на обновления по email:Ищите нужную информацию у нас на сайте. В форме поиска укажите свой запрос за обновлениями в Москва, Санкт-Петербург (СПб), Екатеринбург, Нижний Новгород, Казань, Пермь, Новосибирск, Ростов-на-Дону, Воронеж, Саратов, Уфа, Красноярск, Самара, Волгоград, Рязань, Омск, Челябинск, Краснодар, Тольятти, Ижевск, Ярославль, Химки, Люберцы (Московская область)ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

Вычет при покупке квартиры, долевое участие в строительстве квартиры, приобретение земельного участка под домом, социальный вычет на обучение, на лечение.

Предприниматели, применяющие общую систему налогообложения, обязаны составлять декларацию по НДФЛ.

Заполнение декларации для возврата налога при покупке квартиры

Давайте сконцентирируем внимание на заполнении нужных листов.

Скачаем бланк декларации для возврата налога при покупке квартиры внизу этой странички.

Ознакомьтесь с правилами оформления деклараций.

Печатайте декларацию так, чтобы одна сторона была белой. Печать на заправленном принтере, чтобы текст был четкий.

Не допускайте исправлений при заполнении.

Вы заполняете листы только нужные: лист 1, 2, раздел 1, 6, лист А, Ж1, Лист И.

Лист 1 и 2 – это общие сведения о вас, берутся он с паспорта и свидетельства ИНН. Найти номер вашей налоговой не составит труда в интернете, также как и ОКАТО или ОКТМО.

Раздел 1 нужен для расчета вашей налоговой базы и суммы возврата излишнеуплаченного налога.

В Разделе 6 мы пишем вашу сумму возврата налога, рассчитанную вами в Разделе 1.

Лист А нужен для занесении вашей официальной зарплаты и оплаченного вами НДФЛ за год. Данные берутся из справки 2НДФЛ!

Лист Ж1 заполняется если вам предоставляли на работе стандартных вычетов, сведения о них указаны в справке 2НДФЛ в отдельной графе. Например. Если вычет не предоставлялся никакой, то можно не заполнять.

Лист И нужен конкретно для указания данных о купленной вами квартире, ее цене покупки, но не более 2000 000р и адрес квартиры. Во второй половинке листа рассчитываете сумма запрашиваемого вами. внимательно! строчка 230 не может быть больше, чем ваш общий доход за этот год минус сумма стандартного вычета (если он был вообще). Смотрите: сумма возврата, указанная вами в Разделе 6 — это 13% от суммы, написанной в строчке 240.

Спасибо уважаемые юристы сайта "Блог-Налог", благодаря вам я получила 260 000 рублей. Съездили с семьей в отпуск. Купили бытовую технику в свою новую квартиру.

Благодаря Вам! Юристам Блог-Налога, я получил возврат после покупки квартиры. На вырученные деньги погасил часть ипотеки. Спасибо.

Хочу сказать огромное спасибо всей вашей команде, за грамотную консультацию и грамотное заполнение декларации 3 НДФЛ.

ИдиНайди (IdiNaidi.ru) и Налогия приглашают на семинары по возврату НДФЛ на выставке-ярмарке «Недвижимость» в Москве в Доме Художников, по адресу: Крымский Вал, дом 10. Оба семинара состоятся в пресс-центре: в субботу 26 сентября 2015 года, c 12.00 до 13.00, и в воскресенье 27 сентября 2015 года, с 15.00 до 16.00. На семинаре специалисты ответят на Ваши вопросы и помогут Вам получить максимальный возврат именно в Вашей ситуации. Также на выставке будущие покупатели жилья могут напрямую пообщаться со строительными компаниями, представителями агентств недвижимости и ипотечными банками. А вот здесь можно распечатать бесплатный билет на выставку:.

На веб-сайте Налогия (по их - Налогии - информации) уже запущена подача декларации 3-НДФЛ онлайн.В определенных ситуациях Вы уже можете подать декларацию онлайн. Пока подача онлайн доступна только для жителей Москвы и только для определенных ситуаций. В ближайшем будущем это должно измениться. Подробнее это описано на веб-сайте Налогия, разделе "Декларация 3-НДФЛ".

Возврат налога при покупке квартиры

После покупки квартиры Вы имеете право на вычет. Вы можете получить до 260 000 рублей, возвращая подоходные налоги. Это должны быть именно подоходные налоги (налоги на доходы физических лиц). И именно по ставке 13% - основной, самой частой, ставке налога.

Лимит (максимальный размер) вычета составляет 2 млн. рублей. То есть вернуть Вы сможете 13% от этой суммы - 260 000 рублей. Для этого Вам просто надо собрать необходимые документы, включая декларацию 3-НДФЛ, и .

Посмотрите, пожалуйста, как заполнить декларацию для возврата налога в программе Налогия.Декларация:

С 2014 года правила возврата налога изменились. Ниже краткое объяснение новых правил (источник: Nalogia.Ru).

Новые правила возврата налога

Образец заполнения 3-НДФЛ 2013

Бесплатные примеры и образец заполнения декларации 3-НДФЛ 2013

Федеральная налоговая служба вносила изменения в

изменения эти касаются в основном перехода с использования кодов ОКАТО на

и штрихкодирования листов.

По способу заполнения декларация 3-НДФЛ не изменилась, не изменилось, по сравнению

с позапрошлым годом, и количество листов декларации. Это значит, что представленные

примеры 3-НДФЛ 2013 года, будут актуальны и тем, кому

необходимо подготовить декларацию 3-НДФЛ за прошлый год.

Обратите внимание на то, что, если имущество (квартира или автомобиль) находились в собственности более 3-х лет, то заполнять декларацию в этом случае при их продаже не нужно.

Вместе с заявлением необходимо приложить копию договора о приобретении жилья,

копию документа на право собственности на жилье или акт о передаче жилья налогоплательщику,

а так же платежные документы, оформленные в установленном порядке и подтверждающие

факт уплаты денежных средств налогоплательщиком,

например, на ремонт помещения или уплату процентов по кредиту, если эти расходы также предъявляются к вычету

(квитанции к приходным ордерам, банковские выписки о перечислении денежных

средств со счета покупателя на счет продавца,

товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием

в них адресных и паспортных данных продавца

и другие документы). Подробнее.

Если вы подаете декларацию 3-НДФЛ для получения имущественного налогового вычета

по расходам на покупку квартиры и получали

доходы из нескольких источников (например, если вы работаете на

основном месте работы и по совместительству)

с разными кодами ОКТМО, то для каждого кода ОКТМО необходимо заполнять отдельный

Столько разделов 6, сколько разных кодов ОКТМО у источников ваших доходов.

Сумму вычета следует в этом случае разделять пропорционально между разными ОКТМО.

работодателя (вашего налогового агента) можно увидеть в справке

о доходах 2-НДФЛ, которую необходимо получить по месту работы.

Советы по заполнению 3-НДФЛ

Обратите внимание, что в различных ситуациях могут заполняться различные разделы декларации, а некоторые разделы могут не заполняться вовсе.

Так, например, для индивидуального предпринимателя заполнять в декларации 3-НДФЛ нужно только титульный лист, разделы №1 и №6, и Лист В.

Как самостоятельно заполнить декларацию 3-ндфл за 2014 год? Пошаговая инструкция

По законам РФ, граждане могут получить имущественный вычет за купленное жилье, земельный участок, платное лечение или образование. Так, например, если в 2014 году вы купили квартиру и в течение года работодатель уплачивал за вас обычный подоходный налог 13%, то в 2015 году вы можете получить всю сумму уплаченного налога наличными. Для этого нужно просто заполнить декларацию 3-НДФЛ за 2014 год, отнести ее в налоговую и написать заявление, в котором указать номер банковского счета, куда перевести деньги. В этой статье мы расскажем, как заполнить декларацию самостоятельно в программе Декларация, официальной программеНалоговой инспекции.

Алгоритм получения налогового вычета Получить по месту работы справку 2-НДФЛ. Заполнить декларацию по инструкции ниже на основе полученной справки. Отнести в налоговую инспекцию до 30 апреля налоговую декларацию, справку 2-НДФЛ и документы, подтверждающие факт покупки квартиры, земельного участника и проч. — см. список на сайте Налоговой службы. В тот же день или через три месяца отнести заявление с просьбой выплатить причитающуюся сумму на номер счета — в заявлении указываются реквизиты банка (заранее нужно взять в банке). Через месяц проверить получение денег.

Всего от подачи декларации до получения денег проходит четыре месяца: три на проверку декларации и один на перечисление денег. Шаг 1. Скачать декларацию с сайта налоговой Программу можно скачать по ссылке: Нажимаем кнопку Загрузить. Выберите нужный год и загрузите программу. В 2015 году декларации подаются за 2014 год, то есть скачиваем программу за 2014 год. Шаг 2. Установить программу на ПК с OC Windows Скачанную программу Декларация ФНС устанавливаем на компьютере, нажимая кнопку Далее. Шаг 3. Заполнить декларацию Открываем программу кнопкой Пуск — Все программы — Декларация 2014 — Декларация 2014 г. Сама программа доступна для понимания. Слева указаны шаги, которые нужно пройти: Задание условий.

Как заполнить декларацию 3-НДФЛ при покупке квартиры

Документы для сдачи

Какие страницы заполнять

Образец заполнения (пример)

Номер корректировки – «0» в том случае, когда декларация подается впервые, «1» или «2», когда представляется уточненный отчет.

ИНН, если такой имеется (вписывать его нужно на каждой странице).

В пункте для отображения налогового периода стоит вписать число 34 (код отчетного года).

Код (четыре цифры) уполномоченного органа, куда подается документация.

В пункте для отражения категории плательщика налога стоит вписать код 760 (для физлица). Если декларацию оформляет ИП – это код 720, нотариус – 730, адвокат – 740, ИП-фермер – 770.

ОКАТО, который можно уточнить у представителя инспекции.

Сумма общей прибыли в размере 171 тыс.

Сумма, что облагается налогом (также 171 тыс.)

Переписывается сумма из п. 2.8 листа И (171 тыс.)

База налога, которая в нашем примере равна 0

Сумма, которая получилась в результате умножения показателя строки 050 на 13 процентов

Показатели п. 2.4 листа А

Средства, что должны быть возвращены налогоплательщику (показатели строки 070 отнять 060 = 22230 руб.)

Есть нюансы, при которых физическое лицо не знает, как поступить и на что претендовать. К примеру, раньше пенсионер не мог рассчитывать на получение имущественного вычета, сейчас же это стало возможно, а супруги, что купили жилье в долевую собственность, не используют свои права в полной мере, поскольку попросту о них не знают.

Нюансы для пенсионеров

При покупке квартиры в долевую собственность

Возможность заполнения через программу