Рейтинг: 4.6/5.0 (1872 проголосовавших)

Рейтинг: 4.6/5.0 (1872 проголосовавших)Категория: Бланки/Образцы

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

3 октября 2002 г. №2-П

ПОЛОЖЕНИЕ О БЕЗНАЛИЧНЫХ РАСЧЕТАХ

В РОССИЙСКОЙ ФЕДЕРАЦИИ

8.1. Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк (далее - банк-эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Для осуществления расчетов по инкассо банк-эмитент вправе привлекать другой банк (далее - исполняющий банк).

8.2. Расчеты по инкассо осуществляются на основании платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке).

8.3. Платежные требования и инкассовые поручения предъявляются получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя средств (взыскателя).

Получатель средств (взыскатель) представляет в банк указанные расчетные документы при реестре переданных на инкассо расчетных документов формы 0401014 (приложение 22 к настоящему Положению), составляемом в двух экземплярах. В реестр могут включаться по усмотрению получателя средств (взыскателя) платежные требования и (или) инкассовые поручения.

Первый экземпляр реестра оформляется двумя подписями лиц, имеющих право подписи расчетных документов, и оттиском печати.

8.4. При приеме на инкассо платежных требований, инкассовых поручений ответственный исполнитель банка-эмитента осуществляет проверку соответствия расчетного документа установленной форме бланка, полноты заполнения всех предусмотренных бланком реквизитов, соответствия подписей и печати получателя средств (взыскателя) образцам, указанным в карточке с образцами подписей и оттиска печати, а также идентичности всех экземпляров расчетных документов. При приеме инкассовых поручений с приложенными исполнительными документами ответственный исполнитель банка обязан проверить соответствие реквизитов расчетного документа (даты и номера исполнительного документа, на который сделана ссылка в расчетном документе, взыскиваемой суммы, наименований, указанных в полях "Плательщик" и "Получатель" расчетного документа) реквизитам исполнительного документа. Наименование, указанное в поле "Получатель" расчетного документа, может не соответствовать наименованию взыскателя в исполнительном документе в случае взыскания денежных средств судебным приставом-исполнителем на депозитный счет службы судебных приставов.

8.5. После проверки правильности заполнения на всех экземплярах принятых расчетных документов проставляется штамп банка-эмитента, дата приема и подпись ответственного исполнителя. Непринятые документы вычеркиваются из реестра переданных на инкассо расчетных документов и возвращаются получателю средств (взыскателю), количество и сумма расчетных документов в реестре исправляются. Оба экземпляра реестра и исправления в них заверяются подписью ответственного исполнителя банка-эмитента.

Последние экземпляры расчетных документов вместе со вторым экземпляром реестра возвращаются получателю средств (взыскателю) в качестве подтверждения приема документов на инкассо.

Первые экземпляры реестров остаются в банке-эмитенте, подшиваются в отдельную папку, используются в качестве журнала регистрации принятых на инкассо расчетных документов и хранятся в банке-эмитенте в соответствии с установленными сроками хранения документов.

8.6. Банк-эмитент, принявший на инкассо расчетные документы, принимает на себя обязательство доставить их по назначению. Данное обязательство, а также порядок и сроки возмещения затрат по доставке расчетных документов отражаются в договоре банковского счета с клиентом.

Учреждения и подразделения расчетной сети Банка России осуществляют экспедирование расчетных документов самих кредитных организаций и других клиентов Банка России в порядке, предусмотренном нормативными актами Банка России.

Кредитные организации (филиалы) организуют доставку расчетных документов своих клиентов самостоятельно.

Платежные требования и инкассовые поручения клиентов кредитных организаций (филиалов), предъявляемые к счету кредитной организации (филиала), должны направляться в учреждение или подразделение Банка России, обслуживающее данную кредитную организацию (филиал).

8.7. Поступившие в исполняющий банк платежные требования и инкассовые поручения регистрируются в журнале произвольной формы с указанием номера счета плательщика, номера, даты и суммы каждого расчетного документа. Учреждениями и подразделениями расчетной сети Банка России при регистрации дополнительно указываются БИКи банка плательщика и банка получателя средств (банка взыскателя). На первом экземпляре поступивших платежных требований и инкассовых поручений в верхнем левом углу проставляется дата поступления расчетного документа.

8.8. Ответственный исполнитель исполняющего банка осуществляет контроль полноты и правильности заполнения реквизитов платежных требований и инкассовых поручений в соответствии с порядком, предусмотренным в пункте 8.4 настоящей части Положения, за исключением проверки подписей и печати получателя средств (взыскателя), а также проверяет наличие на всех экземплярах расчетных документов штампа банка-эмитента и подписи ответственного исполнителя.

Расчетные документы, оформленные с нарушением требований, установленных настоящим пунктом, подлежат возврату с соблюдением требований пункта 2.21 настоящей части Положения. При возврате платежных требований, инкассовых поручений в регистрационном журнале делается запись с указанием даты и причины возврата.

8.9. При отсутствии или недостаточности денежных средств на счете плательщика и при отсутствии в договоре банковского счета условия об оплате расчетных документов сверх имеющихся на счете денежных средств платежные требования, акцептованные плательщиком, платежные требования на безакцептное списание денежных средств и инкассовые поручения (с приложенными в установленных законодательством случаях исполнительными документами) помещаются в картотеку по внебалансовому счету N 90902 "Расчетные документы, не оплаченные в срок" с указанием даты помещения в картотеку.

Исполняющий банк обязан известить банк-эмитент о помещении расчетных документов в картотеку по внебалансовому счету N 90902 "Расчетные документы, не оплаченные в срок", направив извещение о постановке в картотеку формы 0401075 (приложение 23 к настоящему Положению). Указанное извещение направляется исполняющим банком банку-эмитенту не позже рабочего дня, следующего за днем помещения расчетных документов в картотеку. При этом на оборотной стороне первого экземпляра расчетного документа делается отметка о дате направления извещения, проставляется штамп банка и подпись ответственного исполнителя.

Банк-эмитент доводит извещение о постановке в картотеку до клиента по получении извещения от исполняющего банка.

Оплата расчетных документов производится по мере поступления денежных средств на счет плательщика в очередности, установленной законодательством.

8.10. Допускается частичная оплата платежных требований, инкассовых поручений, находящихся в картотеке по внебалансовому счету N 90902 "Расчетные документы, не оплаченные в срок".

Частичная оплата производится платежным ордером формы 0401066 (приложение 17 к настоящему Положению) в порядке, аналогичном порядку частичной оплаты платежного поручения, предусмотренному в пункте 3.7 настоящей части Положения, за исключением отметки о частичной оплате.

При частичной оплате платежного требования, инкассового поручения из картотеки по внебалансовому счету N 90902 "Расчетные документы, не оплаченные в срок" ответственный исполнитель банка проставляет на всех экземплярах расчетного документа в соответствующих графах в нижней части бланка номер частичного платежа, номер и дату платежного ордера, которым произведена оплата, сумму частичного платежа, сумму остатка и заверяет произведенные записи своей подписью.

8.11. При оплате платежного требования, инкассового поручения на всех экземплярах расчетного документа в поле "Списано со сч. плат." проставляется дата списания денежных средств со счета плательщика (при частичной оплате - дата последнего платежа), в поле "Отметки банка плательщика" проставляются штамп банка плательщика и подпись ответственного исполнителя.

8.12. При неполучении платежа по платежному требованию, инкассовому поручению либо извещения о постановке в картотеку формы 0401075 (приложение 23 к настоящему Положению) банк-эмитент может по просьбе получателя (взыскателя) средств направить в исполняющий банк запрос в произвольной форме о причине неоплаты указанных расчетных документов не позже рабочего дня, следующего за днем получения соответствующего документа от получателя средств (взыскателя), если иной срок не предусмотрен договором банковского счета.

8.13. В случае неисполнения или ненадлежащего исполнения поручения клиента по получению платежа на основании платежного требования или инкассового поручения банк-эмитент несет перед ним ответственность в соответствии с законодательством.

По данной ссылке вы можете бесплатно скачать «Бланк инкассового поручения » в формате rtf, размером 74,2 КБ.

Инкассовое поручение по своей природе является документом для осуществления расчетов. Оно служит для списания финансовых средств со счетов тех, кто является плательщиком. При этом бесспорный порядок этой операции определяет все. Для составления инкассового поручения используется форма бланка 0401071

По роду применения, инкассовые поручения осуществляются:

В первом случае взыскания, когда законодательство точно устанавливает такой необходимый факт. В этом случае обычно нужно указать основание, обычно это закон. При этом необходимо обязательно указать номер, дату и статью закона.

В том случае, если взыскание осуществляется на основании соответствующих документов, то в поручении указывается документ, дата выдачи, его порядковый номер и дело, согласно которому происходит взыскание. Кроме того, указывается орган принявший подобное решение.

В некоторых случаях взыскателем может являться судебный пристав. В этом случае он должен иметь при себе всю необходимую документацию, поясняющую, на основании чего происходит взыскание.

Банк обязан принять поручение на взыскание со счетов исполнителя. Банку необходимо предоставить подлинник документа, на основании которого осуществляется взыскание. Возможно предоставление копии. В том случае, если срок предоставления инкассового поручения истек, банк не принимает такой документ и взыскание не может быть осуществлено.

Банк обязан исполнить инкассовое поручение. Но иногда или даже часто бывают ситуации, когда на счету должника нет или недостаточно средств. В этом случае, осуществление оплаты по инкассовому поручению откладывается и выполняется постепенно, по мере поступления средств на счет пользователя.

Обычно взыскания осуществляются на бесспорной основе, если иное не установлено правилами банка России.

Если взыскание осуществляется на основе существующего договора, то здесь у банка должен быть соответствующий договор с клиентом. В приложении к его счету обязательно указывается возможность бесспорного списания средств по тому или иному договору. Банк обязан получить у плательщика все данные о потенциальном кредиторе, имеющем право на предъявление инкассового поручения.

В некоторых случаях банк вправе остановить списание средств, если:

Для приостановления инкассового взыскания банк должен получить документ, в котором указываются причины остановки.

В том случае, если после остановки инкассового взыскания были предприняты шаги по возобновлению процесса, оно продолжается в полном соответствии с календарным расписанием выплат.

Таким образом, инкассовое поручение это право взыскания средств с плательщика в бесспорном порядке, осуществляемом в соответствии с существующей документацией или на основании действующего законодательства РФ. Данный вид поручения является крайне важным документом, регулирующим финансовые взаимоотношения между деловыми партнерами.

Прикрепленные файлыПравовое регулирование безналичных расчетов осуществляется гл. 46 ГК РФ . определившей основные формы безналичных расчетов, а также рядом нормативных актов Банка России . Наиболее известные из них: Положение ЦБ РФ от 3 октября 2002 г. № 2-П «О безналичных расчетах в Российской Федерации» . Положение ЦБ РФ от 26 марта 2003 г. № 221-П «О порядке приема и исполнения кредитными организациями, подразделениями расчетной сети Банка России исполнительных документов, предъявляемых взыскателями — физическими лицами» . Положение ЦБ РФ от 1 апреля 2003 г. «О порядке осуществления безналичных расчетов физическими лицами в Российской Федерации» .

При расчетных операциях между кредитными организациями и их клиентами возникают особые правоотношения, названные в литературе расчетными. Расчетные правоотношения возникают на основании совершаемых клиентами и их банками расчетных сделок, которые традиционно носят в литературе название форм безналичных расчетов . Формы расчетов различаются видом расчетного документа, порядком документооборота, а также наличием или отсутствием условий предоставления денег в распоряжение получателя платежа. В ст. 862 ГК РФ перечислены следующие формы безналичных расчетов: расчеты платежными поручениями, по инкассо, по аккредитиву, чеками.

При расчетах платежными поручениями банк берет на себя обязанность по поручению плательщика за счет средств, находящихся на его счете, перевести определенную сумму на счет указанного плательщиком лица в этом или ином банке в срок, предусмотренный законом или устанавливаемый в соответствии с ним, если более короткий срок не предусмотрен договором банковского счета либо не определяется применяемыми в банковской практике обычаями делового оборота (п. 1 ст. 863 ГК).

Срок исполнения обязательств банка по переводу денежных средств на основании платежного поручения плательщика исчисляется с момента получения банком такого платежного поручения и до зачисления соответствующей денежной суммы на счет получателя средств. Общий срок безналичных расчетов не должен превышать двух операционных дней в пределах территории одного субъекта Российской Федерации и пяти операционных дней в пределах Российской Федерации.

Необходимым условием принятия банком платежного поручения о переводе денежных средств к исполнению является его соответствие требованиям, предъявляемым к содержанию и форме платежного поручения. В настоящее время предъявляемые в банк платежные поручения должны соответствовать Положению о безналичных расчетах в Российской Федерации, утвержденному Центральным банком РФ 9 июля 1992 г.

Платежные поручения представляются в банк на бланке установленной формы и должны содержать:

· наименование расчетного документа;

· номер платежного поручения, число, месяц, год его выписки;

· номер банка плательщика, его наименование (или фирменное обозначение);

· наименование плательщика, номер его счета в банке;

· наименование получателя средств, номер его счета в банке;

· наименование банка получателя и его номер;

· сумму платежа, обозначенную цифрами и прописью.

На первом экземпляре платежного поручения должны быть проставлены подписи представителей организации-плательщика и оттиск печати.

Платежные поручения принимаются банком к исполнению при наличии подписей, учиненных должностными лицами организаций, имеющими право подписи для совершения расчетно-денежных операций по счетам в банке.

Поручения принимаются от плательщика к исполнению только при наличии средств на его счете, если иное специально не оговорено между банком и владельцем счета.

В соответствии с п. 2 ст. 864 ГК банк имеет возможность уточнить содержание платежного поручения в случаях, когда оно не отвечает требованиям, предъявляемым к его содержанию и форме, путем направления плательщику запроса незамедлительно по получении от него платежного поручения.

В случае неисполнения или ненадлежащего исполнения поручения клиента банк обязан возместить клиенту (кредитору) все причиненные этим убытки, определяемые в соответствии с правилами, предусмотренными ст. 15 ГК (ст. 393 ГК).

При осуществлении расчетов по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива . и в соответствии с его указанием (банк-эмитент ), обязуется произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель либо дать полномочия другому банку (исполняющему банку ) произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель (п. 1 ст. 867 ГК).

Если банк-эмитент, не передавая полномочий иному банку, сам производит платежи (либо оплачивает, акцептует или учитывает переводной вексель), к нему будут применяться предусмотренные в ГК правила в отношении не только банка-эмитента, но и исполняющего банка (п. 1 ст. 867 ГК).

Основные отличия аккредитивной формы расчетов от расчетов платежными поручениями состоят в том, что:

1) при использовании аккредитивной формы расчетов суть поручения плательщика (аккредитиводателя ) заключается не в переводе денежных средств на счет получателя, а в открытии аккредитива, т.е. в выделении, «бронировании» денежных средств, за счет которых будут вестись расчеты с получателем;

2) получение денежных средств при открытии аккредитива обусловлено для их получателя (бенефициара ) необходимостью соблюдения условий аккредитива, которые определяются его договором с плательщиком, а также дублируются в поручении аккредитиводателя банку на открытие аккредитива.

На исполняющий банк возлагается обязанность проверить соблюдение бенефициаром всех условий аккредитива. Правда, такая проверка должна осуществляться банком лишь по внешним признакам представляемых бенефициаром документов.

Ответственность банка за нарушение условий аккредитива установлена в ст. 872 ГК. Ответственность перед плательщиком несет банк-эмитент, а исполняющий банк отвечает перед банком-эмитентом. Исключения:

1) на исполняющий банк может быть возложена ответственность перед получателем средств в случае необоснованного отказа в выплате денежных средств по покрытому или подтвержденному аккредитиву;

2) на исполняющий банк может быть возложена ответственность перед плательщиком в случае неправильной выплаты денежных средств по покрытому или подтвержденному аккредитиву вследствие нарушения условий аккредитива.

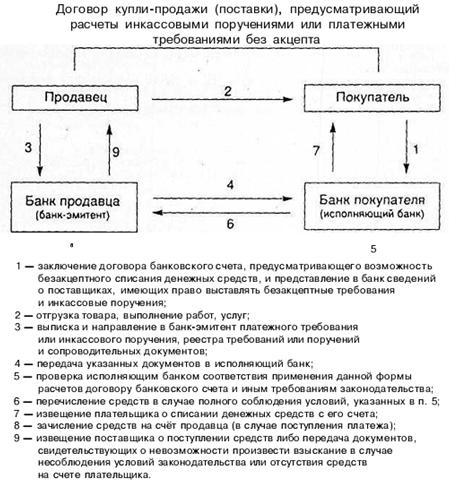

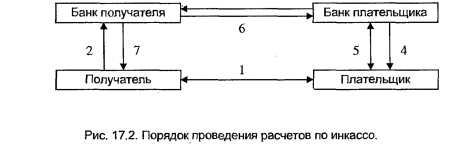

При расчетах по инкассо банк-эмитент обязуется по поручению клиента осуществить за его счет действия по получению от плательщика платежа или акцепта платежа. Для выполнения поручения клиента банк-эмитент вправе привлечь иной банк (исполняющий банк) (п. 1 и 2 ст. 874 ГК).

Исполнение инкассового поручения состоит в том, что исполняющий банк должен представить плательщику документы взыскателя в той форме, в которой они были получены, за исключением отметок и надписей банков, необходимых для оформления инкассовой операции (ст. 875 ГК).

Банк-эмитент несет ответственность перед клиентом за исполнение его поручения. Речь идет об ответственности в размере и по основаниям, предусмотренным гл. 25 ГК, т.е. об ответственности, которая наступает в общем порядке. Что касается исполняющего банка, то на него может быть возложена ответственность перед клиентом только в том случае, если неисполнение или ненадлежащее исполнение поручения клиента имело место в связи с нарушением правил совершения расчетных операций именно со стороны исполняющего банка (п. 3 ст. 874 ГК).

Расчеты чеками . Чеком признается ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю (ст. 877 ГК).

В качестве основных участников данных отношений выступают чекодатель, чекодержатель и плательщик. Чекодателем считается лицо, выписавшее чек, чекодержателем — лицо, являющееся владельцем выписанного чека, плательщиком — банк, производящий платеж по предъявленному чеку

Выдача чека не погашает денежного обязательства, во исполнение которого он выдан, так как чек лишь заменяет, но не устраняет прежнее долговое обязательство чекодателя, которое остается в силе вплоть до момента оплаты чека плательщиком.

Требования к форме чека и порядку его заполнения определяются законом и установленными в соответствии с ним банковскими правилами (ст. 878 ГК).

Расчеты по инкассо

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа.

Расчеты по инкассо осуществляются на основанииПлатежные требования и инкассовые поручения предъявляются получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя средств (взыскателя). Получатель средств (взыскатель) представляет в банк указанные расчетные документы при реестре переданных на инкассо расчетных документов установленной формы 0401014 (Приложение 22 к Положению о безналичных расчетах ), составляемом в двух экземплярах.

Платежное требование является расчетным документом, содержащим требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк.

Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных основным договором.

Расчеты посредством платежных требований могут осуществляться с предварительным акцептом и без акцепта плательщика.

Без акцепта плательщика расчеты платежными требованиями осуществляются в случаях:Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счетов плательщиков в бесспорном порядке.

Инкассовые поручения применяются:Страница 1 из 2

Понятие и виды расчетов по инкассо

При расчетах по инкассо банк-эмитент обязуется по поручению клиента осуществить за его счет действия по получению от плательщика платежа или акцепта платежа. Для выполнения поручения клиента банк-эмитент вправе привлечь иной банк (исполняющий банк) (п. п. 1 и 2 ст. 874 ГК).

Основное отличие расчетов по инкассо от иных ранее рассмотренных форм безналичных расчетов (расчеты платежными поручениями и расчеты по аккредитиву) состоит в том, что в роли лица, дающего поручение банку-эмитенту о совершении соответствующей банковской операции (представляющего расчетный документ), выступает не плательщик, а получатель денежных средств, а само поручение банку состоит не в перечислении средств, списываемых со счета лица, давшего поручение, и не в совершении платежа, а, напротив, в получении платежа от плательщика.

Исходя из существа действий, которые должны быть совершены банками (банком-эмитентом и исполняющим банком) при осуществлении инкассовой операции, указанную форму безналичных расчетов (расчеты по инкассо) в юридической литературе нередко именуют дебетовым переводом денежных средств (в отличие от кредитового перевода, который имеет место, например, при расчетах платежными поручениями). Так, Л.Г. Ефимова пишет: "Под дебетовым переводом средств (или переводом дебета) понимается безусловный перевод средств, осуществляемый по инициативе получателя платежа, т.е. кредитора. Аналогом дебетового перевода по российскому законодательству являются расчеты в порядке инкассо" <*>. Л.А. Новоселова также отмечает, что расчеты по инкассо "как банковская операция" относятся "к операциям по так называемому дебетовому переводу средств (или переводу дебета), в ходе которых по инициативе получателя платежа производится безусловный перевод денежных средств" <**>.

<*> Ефимова Л.Г. Указ. соч. С. 388.

<**> Кредитные организации в России: правовой аспект / Отв. ред. Е.А. Павлодский. С. 246 (автор раздела - Л.А. Новоселова).

Участниками расчетов по инкассо являются:

- получатель платежа (взыскатель) - лицо, которое дает банку-эмитенту поручение осуществить за счет взыскателя действия по получению от плательщика платежа или акцепта платежа;

- банк-эмитент - банк, обслуживающий взыскателя, которому последний поручает совершить необходимые действия по получению платежа или акцепта платежа;

- исполняющий банк - банк (как правило, обслуживающий плательщика), привлекаемый банком-эмитентом для исполнения поручения взыскателя путем предъявления плательщику требования о платеже или акцепте платежа;

- плательщик - лицо, которому должно быть предъявлено требование о платеже или акцепте платежа на основе соответствующего поручения получателя платежа.

Основой правового регулирования отношений, связанных с расчетами по инкассо, являются нормы ГК, посвященные этой форме безналичных расчетов (§ 4 гл. 46, ст. ст. 874 - 876). Согласно п. 2 ст. 874 ГК порядок осуществления расчетов по инкассо регулируется законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота.

Примером специального регулирования расчетов по инкассо на уровне закона могут служить нормы, содержащиеся в Федеральном законе от 21 июля 1997 г. N 119-ФЗ "Об исполнительном производстве" <*> (ст. 6). Согласно этим нормам исполнительный документ, в котором содержатся требования судебных актов и актов других органов о взыскании денежных средств, может быть направлен взыскателем непосредственно в банк или иную кредитную организацию, если взыскатель располагает сведениями об имеющихся там счетах должника и о наличии на них денежных средств. В этом случае банк или иная кредитная организация, осуществляющие обслуживание счетов должника, в трехдневный срок со дня получения исполнительного документа от взыскателя исполняют содержащиеся в этом документе требования о взыскании денежных средств либо делают отметку о полном или частичном неисполнении указанных требований в связи с отсутствием на счетах должника денежных средств, достаточных для удовлетворения требований взыскателя.

<*> СЗ РФ. 1997. N 30. Ст. 3591.

Среди принимаемых Банком России банковских актов, направленных на регулирование расчетов по инкассо, необходимо назвать Положение о безналичных расчетах в Российской Федерации N 2-П (гл. 8 - 12) и Положение о порядке осуществления безналичных расчетов физическими лицами в Российской Федерации N 222-П (гл. 5), причем последнее определяет особенности применения правил, содержащихся в Положении N 2-П, к отношениям, связанным с расчетами по инкассо с участием физических лиц.

Всякая инкассовая операция, осуществляемая банками, включает в себя две обязательные стадии: во-первых, это стадия представления взыскателем банку-эмитенту и принятия последним к исполнению поручения об осуществлении инкассовой операции, а также соответствующих расчетных и иных необходимых документов (платежные требования, инкассовые поручения); во-вторых, это стадия предъявления требования о платеже или акцепте платежа к плательщику, получения от последнего исполнения и передачи исполненного получателю платежа (взыскателю).

На первой стадии, необходимость которой объясняется тем обстоятельством, что при расчетах по инкассо расчетные документы (платежные требования и инкассовые поручения) должны предъявляться получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя средств (взыскателя), как это предусмотрено п. 8.3 Положения N 2-П, получатель средств (взыскатель) представляет банку-эмитенту соответствующие расчетные документы при реестре переданных на инкассо расчетах документов формы 0401014 (приложение 22 к Положению N 2-П), составляемом в двух экземплярах.

При приеме на инкассо платежных требований (инкассовых поручений) банк-эмитент осуществляет проверку соответствия расчетных документов установленным формам бланков, полноты заполнения всех предусмотренных реквизитов, соответствия подписей и печати получателя средств (взыскателя) образцам, указанным в карточке с образцами подписей и оттиска печати владельца счета, а также идентичности всех экземпляров расчетных документов. В случае представления взыскателем инкассовых поручений с приложенными к ним исполнительными документами банк-эмитент обязан проверить соответствие реквизитов расчетных документов реквизитам исполнительного документа.

После завершения проверки правильности оформления расчетных и иных документов на всех экземплярах принятых расчетных документов проставляются штамп банка-эмитента, дата приема и подпись ответственного исполнителя банка. Непринятые документы исключаются из реестра расчетных документов, переданных на инкассо, и возвращаются взыскателю.

Банк-эмитент, принявший на инкассо расчетные документы, тем самым принимает на себя обязательство доставить их по назначению. Вернее сказать, указанное обязательство составляет один из элементов содержания договорного обязательства банка, вытекающего из договора банковского счета, заключенного между банком и взыскателем (владельцем счета). Именно в договоре банковского счета определяются порядок и сроки возмещения банку затрат по доставке расчетных документов, принятых на инкассо (п. 8.6 Положения N 2-П).

Вторая стадия инкассовой операции начинается с момента поступления расчетных документов в исполняющий банк. Платежные требования и инкассовые поручения, поступившие в исполняющий банк, регистрируются в журнале банка с указанием номера счета плательщика, номера, даты и суммы каждого расчетного документа. Далее исполняющий банк осуществляет контроль полноты и правильности заполнения реквизитов платежных требований и инкассовых поручений, а также проверяет наличие на всех экземплярах расчетных документов штампа и подписи ответственного исполнителя банка-эмитента. Расчетные документы, оформленные с нарушением требований, установленных Положением N 2-П, подлежат возврату, о чем делается запись в регистрационном журнале исполняющего банка. Расчетные документы, соответствующие указанным требованиям, должны быть предъявлены исполняющим банком к платежу (акцепту платежа).

В случае недостаточности денежных средств на счете плательщика и при отсутствии в договоре банковского счета условия об оплате расчетных документов сверх имеющихся на счете денежных средств платежные требования, акцептованные плательщиком, платежные требования на безакцептное списание денежных средств и инкассовые поручения (в соответствующих случаях - с приложенными исполнительными документами) помещаются исполняющим банком в картотеку по внебалансовому счету N 90902 "Расчетные документы, не оплаченные в срок" с указанием даты помещения в картотеку.

Исполняющий банк обязан известить банк-эмитент о помещении расчетных документов в картотеку. Соответствующее извещение направляется исполняющим банком банку-эмитенту не позже рабочего дня, следующего за днем помещения расчетных документов в картотеку, а последний доводит эту информацию до своего клиента - получателя денежных средств (взыскателя). В этом случае оплата расчетных документов производится по мере поступления денежных средств на счет плательщика в порядке очередности, установленном ст. 855 ГК.

В зависимости от вида расчетного документа и порядка получения платежа от плательщика можно выделить два вида расчетов по инкассо: расчеты платежными требованиями и расчеты инкассовыми поручениями. Первый вид расчетов по инкассо включает в себя две разновидности расчетов: расчеты платежными требованиями, оплачиваемыми с акцептом плательщика, и расчеты платежными требованиями, оплачиваемыми без акцепта плательщика.

Среди расчетов по инкассовым поручениям можно выделить такие разновидности указанных расчетов, как бесспорный порядок взыскания денежных средств в случаях, предусмотренных законом или договором, и бесспорное взыскание денежных средств по исполнительным документам.

Расчеты платежными требованиями

Расчеты платежными требованиями применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных законом или договором. Платежное требование представляет собой расчетный документ, содержащий требование кредитора (получателя денежных средств) по основному договору к должнику (плательщику) по соответствующему договорному обязательству об уплате определенной денежной суммы и предъявляемый через обслуживающие их банки.

Платежное требование составляется на бланке формы 0401061 (приложение 9 к Положению N 2-П) и должно содержать (помимо общих реквизитов всякого расчетного документа) указание на:

- срок для акцепта (при расчетах платежными требованиями, оплачиваемыми с акцептом плательщика);

- дату отсылки (вручения) плательщику предусмотренных договором документов;

- наименование товара (выполненных работ, оказанных услуг), номер и дату договора, номера документов, подтверждающих поставку товара (выполнение работ, оказание услуг), дату поставки товара (выполнения работ, оказания услуг), способ поставки товара и другие реквизиты, относящиеся к исполнению основного договора получателем денежных средств (п. 9.6 Положения N 2-П).

Расчеты посредством платежных требований могут осуществляться с предварительным акцептом или без акцепта плательщика.

В случае, когда производятся расчеты платежными требованиями, оплачиваемыми с акцептом плательщика, срок для акцепта платежных требований определяется сторонами по основному договору (не менее пяти дней). При оформлении платежного требования кредитор (получатель денежных средств по основному договору) должен указать, что оплата производится с акцептом плательщика, а также количество дней, установленных договором для акцепта платежного требования. На всех экземплярах платежных требований, принятых исполняющим банком, проставляется дата, по наступлении которой истекает срок акцепта платежного требования (день поступления в исполняющий банк платежного требования в расчет указанной даты не включается).

Один из экземпляров платежного требования передается исполняющим банком плательщику для его акцепта не позже следующего рабочего дня со дня поступления платежного требования в исполняющий банк. Порядок передачи банком платежных требований плательщику определяется заключенным между ними договором банковского счета. До получения акцепта плательщика, отказа от акцепта (полного или частичного) либо истечения срока акцепта платежные требования помещаются исполняющим банком в картотеку расчетных документов, ожидающих акцепта для оплаты.

Плательщик в течение срока, установленного для акцепта, должен представить в банк соответствующий документ об акцепте платежного требования либо об отказе от его акцепта по основаниям, предусмотренным в основном договоре, с обязательной ссылкой на номер, дату договора и указанием мотивов отказа в акцепте. В договоре банковского счета плательщик может предоставить исполняющему банку оплачивать платежные требования, предъявленные к его счету при неполучении от плательщика документа об акцепте или отказе от акцепта платежного требования в течение срока, установленного для акцепта.

Акцепт платежного требования либо отказ от акцепта оформляется заявлением об акцепте (отказе от акцепта) по форме N 0401004 (приложение 24 к Положению N 2-П), составляемым в двух (при акцепте) или трех (при отказе от акцепта) экземплярах. Ответственный исполнитель банка должен проверить правильность и полноту оформления плательщиком заявления об акцепте (отказе от акцепта), в соответствующих случаях - наличие оснований для отказа от акцепта, а также ссылки плательщика на номер, дату, пункт договора (в котором предусмотрены основания к отказу от акцепта) и проставить на всех экземплярах заявления свою подпись и оттиск штампа банка с указанием даты. Последний экземпляр заявления об акцепте (отказе от акцепта) возвращается плательщику в качестве расписки в получении указанного заявления.

Акцептованное платежное требование не позже рабочего дня, следующего за днем приема заявления, списывается мемориальным ордером исполняющего банка с внебалансового счета учета сумм расчетных документов, ожидающих акцепта для оплаты, и оплачивается со счета плательщика.

При полном отказе от акцепта платежное требование не позже рабочего дня, следующего за днем приема исполняющим банком заявления плательщика об отказе от акцепта, подлежит возврату в банк-эмитент вместе с экземпляром заявления плательщика для последующего возврата получателю средств. В случае частичного отказа от акцепта платежное требование списывается в полной сумме с внебалансового счета учета сумм расчетных документов, ожидающих акцепта для оплаты, и оплачивается в сумме, акцептованной плательщиком. При этом сумма платежного требования, обозначенная цифрами, обводится и рядом с ней проставляется новая сумма, подлежащая оплате; произведенная запись заверяется подписью ответственного исполнителя банка. Один из экземпляров заявления плательщика о частичном отказе от акцепта направляется в банк-эмитент для передачи получателю средств.

Если же в течение срока, установленного для акцепта, заявление плательщика об акцепте платежного трубования (отказе от акцепта) исполняющим банком не получено, платежное требование на следующий рабочий день после истечения срока для акцепта списывается мемориальным ордером с внебалансового счета учета сумм расчетных документов, ожидающих акцепта для оплаты, и возвращается в банк-эмитент с отметкой исполняющего банка о неполучении согласия на акцепт.

Расчеты платежными требованиями, оплачиваемыми без акцепта плательщика, применяются в тех случаях, когда возможность безакцептного списания денежных средств со счета плательщика за поставленные товары, выполненные работы или оказанные услуги предусмотрена законом или договором.

Особенность оформления платежного требования на безакцептное списание денежных средств со счета плательщика, когда такая возможность допускается законом, состоит в том, что в разделе этого расчетного документа об условиях оплаты должно быть указано на то, что платеж осуществляется без акцепта плательщика с обязательной ссылкой на закон (его номер, дату принятия, соответствующую статью), на основании которого осуществляется безакцептное списание денежных средств, а в разделе о назначении платежа в необходимых случаях указываются показания измерительных приборов и действующие тарифы, на основании которых производятся расчеты.

Безакцептное списание денежных средств в случаях, предусмотренных основным договором, осуществляется исполняющим банком при наличии в договоре банковского счета, заключенном между этим банком и плательщиком (владельцем счета), условия о безакцептном списании денежных средств, либо когда соответствующее условие предусмотрено дополнительным соглашением к договору банковского счета. Кроме того, в этом случае плательщик (владелец счета) должен предоставить обслуживающему банку сведения о кредиторе (получателе средств), который имеет право выставлять платежные требования на списание денежных средств в безакцептном порядке, а также об основном договоре (дата, номер, пункт текста договора, предусматривающий право безакцептного списания) и о товарах, работах, услугах, за которые могут производиться расчеты платежными требованиями, оплачиваемыми без акцепта плательщика.

При приеме платежных требований на безакцептное списание денежных средств со счета плательщика исполняющий банк обязан проверить наличие в указанных расчетных документах ссылки на законодательный акт либо основной договор, наделяющий получателя денежных средств (кредитора) правом на безакцептное списание средств, а также в необходимых случаях записи о расчетах на основании измерительных приборов и действующих тарифов.

В случаях, когда в договоре банковского счета или в дополнительном соглашении к нему отсутствует условие о безакцептном списании денежных средств по платежным требованиям соответствующего кредитора (получателя средств) либо платежное требование, выставленное к счету плательщика, оформлено с нарушением установленных правил, указанное платежное требование оплачивается исполняющим банком в порядке предварительного акцепта со сроком для акцепта плательщика, равным пяти рабочим дням (п. 11.2 Положения N 2-П).