Рейтинг: 4.6/5.0 (1923 проголосовавших)

Рейтинг: 4.6/5.0 (1923 проголосовавших)Категория: Бланки/Образцы

Ведение торговли или бизнеса, связанного с предоставлением различных услуг, требует не только знаний в определенной области, связанной с родом деятельности, но и полного соблюдения финансовой отчетности, необходимой для подачи декларации, бухгалтерской работы и прочего, что может потребоваться во время проверок.

Ведение торговли или бизнеса, связанного с предоставлением различных услуг, требует не только знаний в определенной области, связанной с родом деятельности, но и полного соблюдения финансовой отчетности, необходимой для подачи декларации, бухгалтерской работы и прочего, что может потребоваться во время проверок.

Об одной из основных документаций и пойдет речь в нашей статье.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

Это быстро и бесплатно !

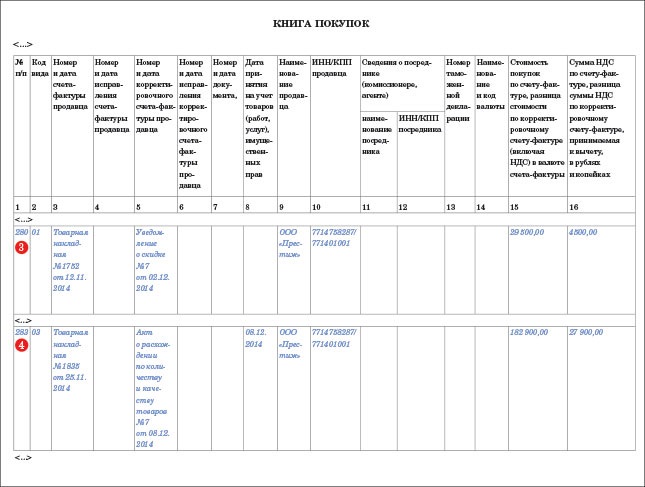

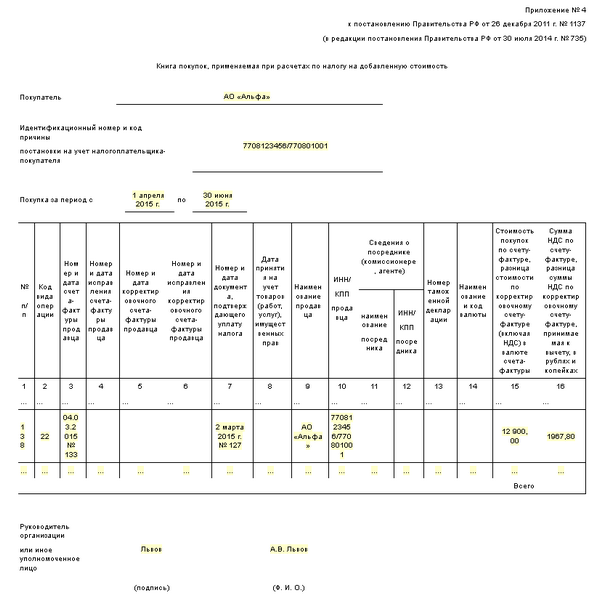

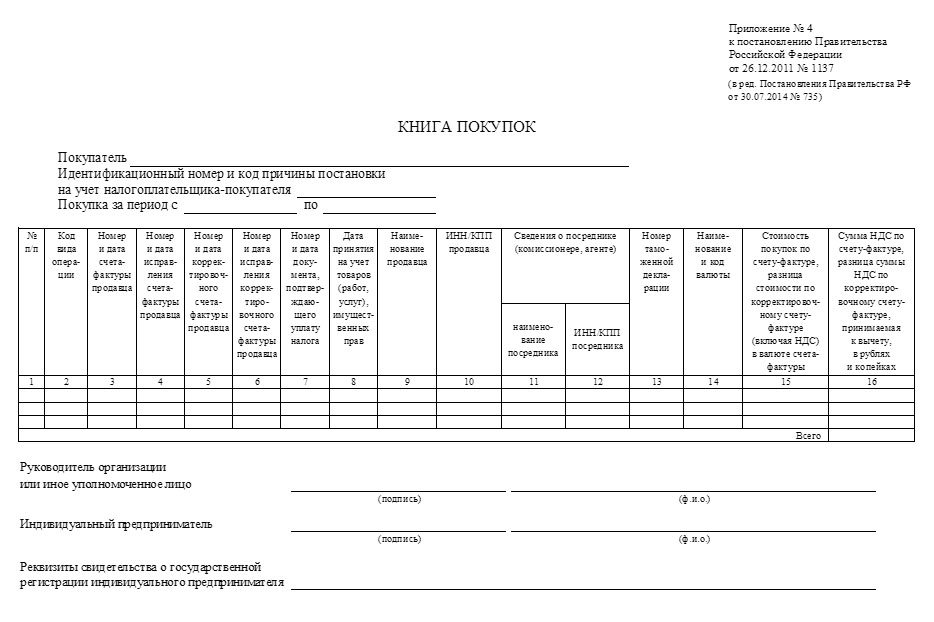

Что это такое? Книга покупок РФ является одной из основных в списке документов. Ее прямое назначение – регистрация счетов-фактур – документов, которые подтверждают совершенную оплату НДС. Необходимо это, прежде всего, для определения суммы будущего налога, а также суммы, подлежащей вычету или возмещению.

Книга покупок РФ является одной из основных в списке документов. Ее прямое назначение – регистрация счетов-фактур – документов, которые подтверждают совершенную оплату НДС. Необходимо это, прежде всего, для определения суммы будущего налога, а также суммы, подлежащей вычету или возмещению.

Книга покупок в обязательном порядке должна вестись всеми организациями вне зависимости от правового статуса, поскольку в ней отображаются сведения, которые принимаются во внимание во всех случаях, когда возникает необходимость по исчислению НДС. Таким образом, в журнал попадают все документы, в которых фиксируются финансовые сведения, позволяющие в полном объеме рассчитать налоги, необходимые к выплате.

Последние изменения в законодательствеСегодня организациям или ИП, которые выбрали упрощенную систему по уплате налогов. законодательно разрешается не вести подобную книгу. соответственно, в налоговые органы не потребуется предоставлять копию этого документа, прежде чем заполнить декларацию. Кроме того, за ИП счета-фактуры смогут подписать уполномоченные им лица, основанием будут служить доверенности.

Изменилась и дата расчета НДС, например, в случае с недвижимостью днем расчета считается дата передачи, зафиксированная в акте.

В то же самое время Минфин подготовил изменения, по которым книги покупок и правила их ведения несколько изменяются в части указания посредников. Так, лица, которым не нужно платить НДС, но которые выполняют в работе посредническую деятельность, должны вести подобные документы и фиксировать в них соответствующие финансовые документы (счета-фактуры).

Сегодня ведение книги разрешено как в бумажном, так и в электронном варианте – в формате Excel файлов.

Порядок ведения и образец кассовой книги вы можете найти в этой статье .

Кто и когда ее ведет?Вести этот документ финансовой отчетности должны все организации, предприятия и ИП, которые не выбрали УСН в качестве способа уплаты налогов. В книге в обязательном порядке фиксируются все данные об уплате НДС, но не регистрируются следующие счета-фактуры:

Все остальные счета-фактуры должны быть занесены в книгу. Ее ведение обязательно в течение всего отчетного периода.

Формирование документа в программе 1С вы можете посмотреть на следующем видео:

Как ее заполнить, внести изменения и исправить ошибкуВедение книги подчиняется определенным правилам, которые были разработаны на законодательном уровне:

Заполняя документ, необходимо помнить, что данные с лент ККТ регистрируются без сумм, указанных в счетах-фактурах. При необходимости внесения изменений необходимо сформировать дополнительный лист, в котором будут значиться только подвергшиеся коррекции счета-фактуры.

Здесь вы можете бесплатно скачать бланк документа и его пример заполнения

Непосредственно доп. лист формируется за период, в котором был зарегистрирован документ до внесения в него исправлений. Кроме того, при восстановлении сумм НДС счета-фактуры, на основании которых сумма налога была рассчитана и принята к вычету, регистрируются компанией на сумму налога, который подлежит операции восстановления.

Таким образом, исправления в книге допускаются, но только в редких случаях и с обязательным составлением дополнительного листа.

Для того чтобы было легко восстановить сумму налога в последний месяц года, указывается сумма НДС, подлежащая восстановлению и уплате за текущий календарный год.

Правила заполнения книги:

В том случае, если работы были произведены без использования ККТ, но с выдачей иных документов, относящихся к строгой отчетности, они регистрируют в книге вместо счетов-фактур.

Ведение журнала разрешено как в электронном, так и в ручном виде. Лучше всего иметь оба варианта или распечатывать записи по окончании каждого отчетного периода (квартала или года). В этом случае книга представляет собой таблицу, расположенную на одном или нескольких листах формата Ecxel или обычной бумаги в формате А4. Особенность сохранения распечатанных документов – все листы должны быть прошнурованы, пронумерованы и скреплены. Обязательно должна иметься печать организации и подпись руководящего лица.

Ведение журнала разрешено как в электронном, так и в ручном виде. Лучше всего иметь оба варианта или распечатывать записи по окончании каждого отчетного периода (квартала или года). В этом случае книга представляет собой таблицу, расположенную на одном или нескольких листах формата Ecxel или обычной бумаги в формате А4. Особенность сохранения распечатанных документов – все листы должны быть прошнурованы, пронумерованы и скреплены. Обязательно должна иметься печать организации и подпись руководящего лица.

Хранение книги также имеет некоторые особенности, которые должны быть учтены компанией (ИП) в процессе осуществления деятельности. Она должна храниться в течение полных 4 лет. которые рассчитываются с даты внесения последней записи. Если же документ хранится у продавца товара или услуги, то срок увеличивается на 1 год, то есть — в течение 5 лет. Предоставление книги по запросу налоговых органов во время проверки является обязательным к выполнению условием.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно !

1С:Предприятие 8.2 (8.2.19.83)

Управление производственным предприятием, редакция 1.3 (1.3.54.2)

В каком разделе Книги продаж должен отражаться Восстановленный НДС: в основном разделе или на дополнительном листе?

Ситуация:

Были выставлены счета-фактуры в 2011-2012 годах, теперь по ним нужно восстановить НДС.

Делается документ "Восстановление НДС", восстановление отражается в Книге продаж, в табличной части документа устанавливается галочка "Запись доп. листа". Все замечательно, книга продаж формируется с дополнительным листом.

Проблема в том, что суммы с дополнительного листа не попадают в Декларацию по НДС.

![]()

Они и не должны туда попадать))) Если запись доп листа то это уточненки за те периоды за которые сформированы доп листы. Вообще все зависит от того что за НДС восстановили, если по ТМЦ ну например по списанным по инвентаризации, тогда никакого доп. листа не надо, все текущим периодом делаете, а если исправляете что то по прошлым периодам, тогда обязательно надо за те периоды подать уточненные декларации.

![]()

Поступили материалы в 2012 году, получили счета-фактуры, отразили в книге покупок.

Сейчас по некоторым материалам необходимо восстановить НДС

То есть выходит, что восстановленный НДС будет отражаться в основном разделе Книги продаж?

В ряде случаев Налоговый кодекс обязывает налогоплательщиков восстанавливать те суммы НДС, которые в предыдущих налоговых периодах были правомерно предъявлены к вычету.

Правила восстановления НДС подробно рассмотрены на с. 327.

Сведения о суммах НДС, восстановленных в порядке, предусмотренном п. 3 ст. 170 и п. 6 ст. 171 НК РФ, отражаются в книге продаж (п. 16 Правил ведения книг покупок и книг продаж).

Если налогоплательщик в каком-то налоговом периоде восстанавливает суммы НДС на основании п. 3 ст. 170 НК РФ, то в книге продаж за этот налоговый период необходимо зарегистрировать реквизиты того счета-фактуры, на основании которого восстанавливаемые суммы НДС были ранее приняты к вычету. При этом счет-фактура регистрируется в книге продаж на ту сумму налога, которая подлежит восстановлению.

171 НК РФ предусмотрены особые правила восстановления "входного" НДС, которые применяются только в отношении объектов недвижимости (см. подробно с. 333).

Пункт 6 ст. 171 НК РФ предписывает восстанавливать НДС по объектам недвижимости раз в год (в декабре). Соответственно, восстановленные суммы НДС должны указываться в книге продаж за декабрь (IV квартал).

Из формулировки п. 16 Правил следует, что запись в книге продаж на эту сумму налога делается на основании произведенного бухгалтером расчета. При этом регистрировать в книге продаж какие-либо счета-фактуры не нужно.

9.3.2. Отражение в книге продаж восстановленных сумм НДСО раздельном учете входящего НДС, обязанность которого закреплена в п. 4 ст. 170 НК РФ, написано много статей и обзоров. Нормы налогового законодательства не раскрывают его положения или правила. Налогоплательщику необходимо самостоятельно выбрать методику ведения раздельного учета, разработать регистры и первичные документы и все это закрепить в учетной политике для целей налогообложения. Расчет пропорции, субсчета к счетам бухгалтерского учета, где учитываются облагаемые и необлагаемые операции и много другой интересной информации можно найти в справочных системах, интернете, в том числе на сайте Аудит-ит.

Два наиболее распространенных варианта до 2015 года заключались в следующем:

Применение описанных вариантов в 2015 году приводит к появлению сложных ситуаций, связанных с новым порядком сдачи отчетности в электронном виде.

Недостатком первого варианта является то, что в соответствии с п. 4.1. ст. 170 НК РФ расчет пропорции производится по итогам налогового периода - квартала. Следовательно, до завершения квартала заполнение книги покупок является проблематичным и по итогам квартала потребуется дополнительное время на проверку корректности заполнения данной книги. Следует отметить, что в налоговой декларации в разделе 8 книге покупок записи по счетам-фактурам отражаются в сумме, принятой для целей налогообложения, а не в сумме, предъявленной поставщиком. Это обстоятельство значительно осложнит сопоставление счетов-фактур налоговыми органами при проведении налогового контроля и приведет к тотальной проверке налоговой декларации.

Недостатком второго варианта является неопределенность с оформлением сторнировочной операции в книге покупок с 2015 года. Возникают сложности с адекватным принятием налоговой декларации по ЕТКС в налоговый орган при наличии сторнировочной записи. Кроме того, появляется закономерный вопрос - какой код операции применить. Если отражать в книге покупок, то логично применить код 01 - приобретение товаров, работ, услуг. Но по какому счету-фактуре, какого поставщика? Или надо разбивать по всем счетам-фактурам? Если вносить исправления по большому количеству первичных счетов-фактур, могут возникнуть сложности с адекватным формированием данных книги покупок в налоговой декларации в разделе 8.

Что же делать?Можно воспользоваться кодом 21 - операции по восстановлению сумм налога, перечисленные в пункте 3 статьи 170 Налогового кодекса Российской Федерации. Но код 21 – это уже восстановление НДС и операции по восстановлению отражаются в книге продаж - фактически это третий вариант.

Согласно пп. 2 п. 3 ст. 170 НК РФ суммы налога. принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам в порядке, предусмотренном 21 главой НК РФ, подлежат восстановлению налогоплательщиком в случае дальнейшего использования таких товаров (работ, услуг), в том числе основных средств и нематериальных активов, и имущественных прав для осуществления операций, указанных в пункте 2 ст. 170 НК РФ

Согласно пп. 1 п. 2 ст. 170 НК РФ суммы налога. предъявленные покупателю при приобретении товаров (работ, услуг), в том числе основных средств и нематериальных активов, либо фактически уплаченные при ввозе товаров, в том числе основных средств и нематериальных активов, на территорию Российской Федерации, учитываются в стоимости таких товаров (работ, услуг). в том числе основных средств и нематериальных активов, в случае приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов, используемых для операций по производству и (или) реализации (а также передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения).

Восстановление сумм налога производится в том налоговом периоде. в котором товары (работы, услуги), в том числе основные средства и нематериальные активы. и имущественные права были переданы или начинают использоваться налогоплательщиком для осуществления операций, указанных в п. 2 ст.170 НК РФ. Восстановлению подлежат суммы налога в размере, ранее принятом к вычету.

Преимуществом третьеговарианта является заполнение книги покупок в течение всего налогового периода, что позволяет осуществлять своевременное отражение полученных счетов-фактур по оприходованным товарам, работам, услугам и осуществлять текущий контроль. Кроме того, значительно проще сопоставить счета-фактуры поставщиков и внести необходимые изменения по результатам сверки в формируемую книгу покупок. Сумма НДС, подлежащая восстановлению, определенная в соответствии с расчетом, на основании одного счета-фактуры по итогам квартала одной строкой вносится в книгу продаж, что значительно сокращает время на учет и контроль операций, связанных с распределением НДС по облагаемым и необлагаемым операциям. Для налогового учета в данном случае достаточно книги покупок, где регистрируются все счета-фактуры, и единственного счета-фактуры на восстановление НДС для книги продаж. Оформление налоговых регистров – книг покупок и продаж – будет осуществляться в обычном порядке, а по итогам налогового периода расчет пропорции не будет занимать много времени, т.к. расчет пропорции можно описать в программе или написать формулу расчета в Excel.

В соответствии с абз. 5 п.4. ст. 170 НК РФ налогоплательщик обязан вести раздельный учет сумм налога по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций. Раздельный учет сумм налога налогоплательщиками, перешедшими на уплату единого налога на вмененный доход для отдельных видов деятельности, осуществляется аналогично порядку, предусмотренному абзацем первым пункта 4.1 ст. 170 НК РФ.

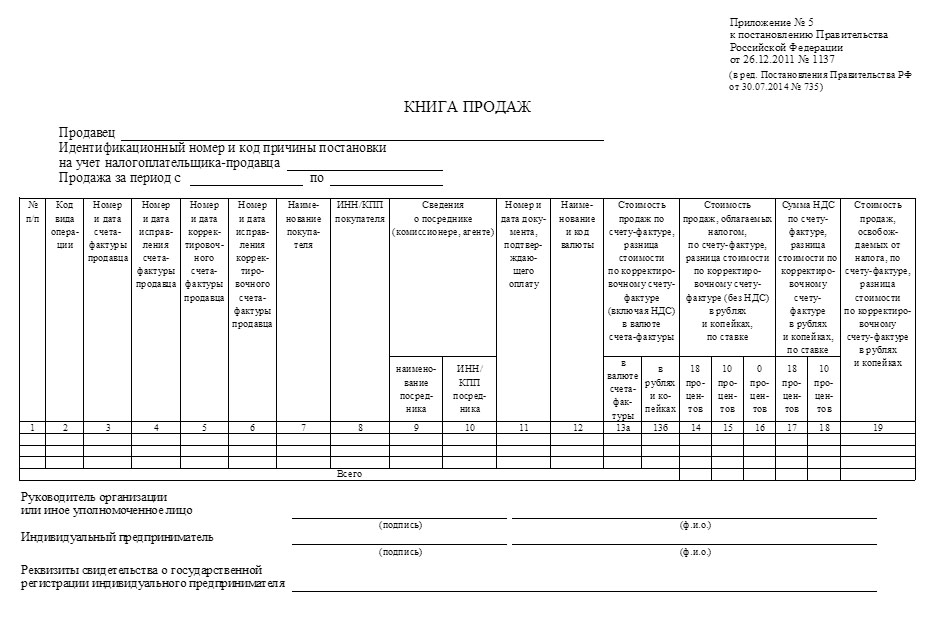

Как отразить в книге продаж и налоговой декларации сумму восстановленного НДС?Форма книги продаж утверждена Постановлением Правительства РФ от 26.12.2011 N 1137 (ред. от 29.11.2014) "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость".

В соответствии с п. 14 раздела II. «Правила ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость» приложения № 5 вышеуказанного Постановления Правительства РФ от 26.12.2011 N 1137 при восстановлении в порядке, установленном п. 3 ст. 170 НК РФ, сумм налога на добавленную стоимость, принятых к вычету налогоплательщиком в порядке, предусмотренном главой 21 НК РФ, счета-фактуры, на основании которых суммы налога приняты к вычету, подлежат регистрации в книге продаж на сумму налога, подлежащую восстановлению.

Форма налоговой декларации по НДС утверждена Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ «Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме».

В графе 5 «Суммы налога, подлежащие восстановлению, всего» раздела 3 «Расчет суммы налога, подлежащей уплате в бюджет» по строке 080 отражаются суммы налога, подлежащие восстановлению на основании положений главы 21 Кодекса.

Сумма восстановленного НДС в соответствии с пп. 2 п. 3 ст. 170 НК РФ не поименована в п. 5 в отдельной расшифровочной строке. Поэтому сумму восстановленного НДС по товарам, работам, услугам, используемым в необлагаемой деятельности нужно указать в строке 080 в общем итоге всех восстановленных сумм НДС за конкретный налоговый период.

Еще раз обращаю Ваше внимание на то, что принятые налогоплательщиком методы ведения раздельного учета, определения пропорции и отражения сумм НДС должны быть закреплены в учетной политике для целей налогообложения. Налоговые регистры, бланки расчетов, разработанные налогоплательщиком, прилагаются к учетной политике и утверждаются руководителем организации или индивидуальным предпринимателем.

Рекомендуйте статью коллегам:В ответ на заданный нами ранее вопрос 491761от 16.02.2015г. было сообщено, что при оказании услуг населению за наличный расчет счет-фактуру оформлять не нужно, а в книге продаж нужно регистрировать либо первичный документ (например, акт об оказании услуг), либо бухгалтерскую справку-расчет со сводными данными об операциях, совершенных в течение отчетного периода без оформления счетов-фактур. Однако в разъяснении ФНС России в письме от 29.01.2015 г. № ЕД-4-15/1066 сказано, что счет-фактура может не составляться по письменному согласию сторон на не составление счета-фактуры. А что делать, если такое соглашение не оформляется? Что нужно регистрировать в книге продаж?

Ответсообщаем следующее. При реализации товаров (выполнении работ, оказании услуг) населению за наличный расчет счета-фактуры оформлять не нужно. Требования по выставлению счетов-фактур в данном случае считаются выполненными при выдаче покупателям кассовых чеков или других документов (например, бланков строгой отчетности при оказании услуг) (п. 7 ст. 168 НК РФ, письма Минфина России от 31 июля 2009 г. № 03-07-09/38, от 20 мая 2005 г. № 03-04-11/116 и ФНС России от 2 апреля 2012 г. № ЕД-4-3/5463). Особый порядок заполнения книги продаж предусмотрен для организаций, реализующих товары (работы, услуги) за наличный расчет как населению. В этом случае в книге продаж должны быть отражены данные кассового аппарата (сумму показаний ленты ККТ). Следует отметить, что периодичность регистрации лент ККТ в книге продаж разделом II приложения 5, утвержденного постановлением Правительства РФ от 26 декабря 2011 г. № 1137, не определена. Минфин России допускает возможность их регистрации: по итогам квартала (письмо от 15 апреля 2010 г. № 03-07-09/23); ежедневно (письмо от 3 марта 2010 г. № 03-07-09/11). Ни тот, ни другой вариант не противоречит разделу II приложения 5, утвержденного постановлением Правительства РФ от 26 декабря 2011 г. № 1137.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Рекомендация:Нужно ли выставлять счета-фактуры при продаже товаров (выполнении работ, оказании услуг) физическим лицам, не занимающимся предпринимательской деятельностью

Ответ на этот вопрос зависит:

– от формы расчетов – наличная или безналичная;

– от того, есть ли с физическим лицом соглашение о невыставлении счетов-фактур.

При реализации товаров (выполнении работ, оказании услуг) населению (гражданам, не занимающимся предпринимательской деятельностью) за наличный расчет счета-фактуры оформлять не нужно. Требования по выставлению счетов-фактур в данном случае считаются выполненными при выдаче покупателям кассовых чеков или других документов (например, бланков строгой отчетности при оказании услуг) (п. 7 ст. 168 НК РФ. письма Минфина России от 31 июля 2009 г. № 03-07-09/38. от 20 мая 2005 г. № 03-04-11/116 и ФНС России от 2 апреля 2012 г. № ЕД-4-3/5463 ).*

А вот при реализации населению товаров (выполнении работ, оказании услуг) с оплатой по безналичному расчету, в том числе с использованием банковских карт, счет-фактуру составить придется. Это следует из буквального толкования положений пункта 7 статьи 168 Налогового кодекса РФ и подтверждается письмами Минфина России от 1 апреля 2014 г. № 03-07-09/14382 и от 25 мая 2011 г. № 03-07-09/14. Этот документ нужен учреждению, так как является основанием для отражения реализации в книге продаж. Счета-фактуры по таким операциям оформляйте в одном экземпляре в обычном порядке. Если какие-либо данные о покупателях отсутствуют (например, ИНН или адреса), в соответствующих строках счетов-фактур поставьте прочерки.

Это следует из положений пункта 3 статьи 169 Налогового кодекса РФ.

начальник отдела косвенных налогов департамента

налоговой и таможенно-тарифной политики Минфина России

2. Рекомендация:Как вести книгу продаж

Чтобы определить сумму НДС, причитающуюся к уплате в бюджет, организация должна вести книгу продаж. Делать это можно как в электронном виде, так и на бумажном носителе. Электронный формат книги продаж утвержден приказом ФНС России от 5 марта 2012 г. № ММВ-7-6/138 .

Книгу продаж ведите за каждый налоговый период – поквартально (п. 8 Правил ведения книги продаж, утвержденных постановлением Правительства РФ от 26 декабря 2011 г. № 1137 ). Построчный комментарий к заполнению формы приведен в таблице .

Что регистрировать в книге

Если покупатель (заказчик) не является плательщиком НДС, то по взаимному соглашению продавец (исполнитель) может не выставлять ему счета-фактуры (подп. 1 п. 3 ст. 169 НК РФ ). В этом случае в книге продаж нужно зарегистрировать:

Реализация за наличный расчет

Особый порядок заполнения книги продаж предусмотрен для организаций, реализующих товары (работы, услуги) за наличный расчет как населению, так и организациям (предпринимателям).* В этом случае счета-фактуры, выставляемые организациям (предпринимателям), зарегистрируйте в книге продаж по общим правилам. А сумму показаний ленты ККТ уменьшите на сумму выставленных счетов-фактур организациям (предпринимателям). То есть в книге продаж данные кассового аппарата должны быть отражены лишь в сумме выручки, полученной от населения. Такой порядок предусмотрен пунктом 13 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 .

Следует отметить, что периодичность регистрации лент ККТ в книге продаж разделом II приложения 5, утвержденного постановлением Правительства РФ от 26 декабря 2011 г. № 1137. не определена. Минфин России допускает возможность их регистрации:

Ни тот, ни другой вариант не противоречит разделу II приложения 5, утвержденного постановлением Правительства РФ от 26 декабря 2011 г. № 1137. Налоговым периодом по НДС является квартал (ст. 163 НК РФ ). При составлении декларации по НДС за налоговый период используются итоговые показатели по графам 14–19 книги продаж (п. 8 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 ). Поэтому способ формирования этих показателей – ежедневно (с указанием выручки, полученной за каждый день налогового периода) или единовременно (одной суммой по окончании квартала) – значения не имеет.

Пример заполнения книги продаж при реализации товаров за наличный расчет как организациям, так и населению*

Организация занимается предоставлением образовательных услуг гражданам (деятельность облагается НДС). 2 октября она оказала услуги по обучению сотрудников ООО «Торговая фирма "Гермес"». В этот же день от «Гермеса» была получена наличная оплата, а в его адрес был выставлен счет-фактура № 254 на сумму 35 400 руб. (в т. ч. НДС – 5400 руб.).

На основании данных Z-отчета кассового аппарата общая сумма выручки (включая оплату от «Гермеса») за 2 октября составила 472 000 руб. (в т. ч. НДС – 72 000 руб.).

Других операций в августе организация не осуществляла.

Счет-фактуру и Z-отчет бухгалтер зарегистрировал в книге продаж за IV квартал .

Книга продаж, применяемая при расчетах по налогу на добавленную стоимость*

Товар в 4 квартале 2014 года и 1квартале 2015 г приобретён для внутренней реализации и НДС предъявлен в бюджет по строке 120 раздела 3 декларации в 4 квартале 2014 г и 1 квартале 2015 г Часть этого товара во 2 квартале 2015 года реализовали на экспорт. Экспорт 2 квартала подтверждён, указанный НДС следует восстановить и показать по строке 030, 4 раздела декларации и в строке 100 3 раздела декларации. (как восстановленный). Руководствуясь п. 3 ст 170 НК и пунктом 23 (2) Правил ведения книги покупок и пунктом 41.3 Порядка заполнения налоговой декларации (приказ 29.10.2014 г) счета-фактуры следует внести в книгу покупок. Одновременно п. 14 Правил ведения книги продаж предписывает о необходимости внести эти счёта-фактуры в книгу продаж. Таковы операции по восстановлению предъявляемого НДС в бюджет по реализации на экспорт по «0» ставке. Вопрос: Чьё название указать в книге покупок -имя действительного старого поставщика этих товаров и его № счета-фактуры или наше имя, выписав счёт-фактуру сам себе. Чьё имя указать в книге продаж(старый Поставщик по формуле проверки декларации не пройдёт, в книге покупок у него естественно не будет этой ситуации). Может имя экспортёра или так же наше наименование. И какой при этом ставить код (21 или 01)?

ОтветВы правильно пишете, что в книге покупок необходимо зарегистрировать счета-фактуры, «входной» НДС по которым вы восстановили к уплате в бюджет, так как товар был отправлен на экспорт. Речь именно о счетах-фактурах поставщиков (п. 23(2) Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. постановлением Правительства РФ от 26.12.11 № 1137).

Значит, в книге покупок нужно указать наименование поставщика товаров и реквизиты его счета-фактуры (подп. «е» и «м» п. 6 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость). Законодательством не предусмотрена выписка в этом случае счета-фактуры самому себе.

Аналогично при регистрации счетов-фактур в книге продаж необходимо указать наименование поставщика и реквизиты его счета-фактуры (п. 14 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утв. постановлением Правительства РФ от 26.12.11 № 1137).

В книге покупок и книге продаж нужно поставить код 21. Именно он соответствует операциям по восстановлению сумм НДС при отправке товаров на экспорт или использовании их в другой необлагаемой деятельности (письмо ФНС России от 22.01.15 № ГД-4-3/794@).

Обоснование1. Пункт 23(2) Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. постановлением Правительства РФ от 26.12.11 № 1137:

Счета-фактуры, полученные покупателем от продавцов по приобретенным товарам (работам, услугам) <…> в отношении которых суммы налога были восстановлены в порядке, предусмотренном подпунктом 5 пункта 3 статьи 170 НК РФ, регистрируются в книге покупок на момент определения налоговой базы по операциям реализации товаров (работ, услуг), предусмотренных пунктом 1 статьи 164 НК РФ, с учетом особенностей, установленных статьей 167 НК РФ.

2. Пункт 14 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утв. постановлением Правительства РФ от 26.12.11 № 1137:

При восстановлении в порядке, установленном пунктом 3 статьи 170 НК РФ, сумм налога на добавленную стоимость, принятых к вычету налогоплательщиком в порядке, предусмотренном главой 21 НК РФ, счета-фактуры, на основании которых суммы налога приняты к вычету, подлежат регистрации в книге продаж на сумму налога, подлежащую восстановлению.

3. Подробнее о порядке заполнения книг покупок и продаж (в том числе при экспорте) можно прочитать в опубликованных в нашем журнале статьях:

— «Что чаще всего волнует бухгалтеров при оформлении книги покупок и книги продаж в связи с поправками» // РНК, 2015, № 8;

— «Проверка на ошибки: заполняем книгу покупок и книгу продаж» // РНК, 2014, № 10.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Чтобы определить сумму НДС, причитающуюся к уплате в бюджет, организация должна вести книгу продаж. Делать это можно как в электронном виде, так и на бумажном носителе. Электронный формат книги продаж утвержден приказом ФНС России от 4 марта 2015 г. № ММВ-7-6/93.

Форма и порядок ведения книги продаж установлены в приложении 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Книгу продаж ведите за каждый налоговый период – поквартально (п. 8 Правил ведения книги продаж, утвержденных постановлением Правительства РФ от 26 декабря 2011 г. № 1137). Построчный комментарий к заполнению формы приведен в таблице .

Ситуация: что будет, если в книге продаж указан ошибочный код операции?

Штрафных санкций за такую ошибку не предусмотрено. Однако ошибка в коде операции может стать поводом для запроса дополнительных документов и пояснений при проверке декларации.

Ошибка в коде операции по сути является технической. Она не приводит к занижению налоговой базы и не влияет на величину налоговых обязательств. Однако коды операций из книги продаж переносятся в раздел 9 декларации по НДС (строка 010). А показатели этого раздела (в т. ч. и некоторые коды операций) проходят форматно-логическую проверку и должны соответствовать контрольным соотношениям, установленным письмом ФНС России от 23 марта 2015 г. № ГД-4-3/4550, № ЕД-4-3/4550. Поэтому ошибочный код операции, перенесенный из книги продаж, может привести к тому, что организации направят требование о представлении дополнительных документов и пояснений. При подготовке пояснений руководствуйтесь письмом ФНС России от 7 апреля 2015 г. № ЕД-4-15/5752.

Что регистрировать в книгеВ книге продаж регистрируйте:

Такой порядок предусмотрен пунктами 1, 14 и 15 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

В частности, в книге продаж регистрируются счета-фактуры (корректировочные счета-фактуры), составленные при следующих условиях:

Если покупатель (заказчик) не является плательщиком НДС, то по взаимному соглашению продавец (исполнитель) может не выставлять ему счета-фактуры (подп. 1 п. 3 ст. 169 НК РФ). В этом случае в книге продаж нужно зарегистрировать:

Такие разъяснения содержатся в письмах Минфина России от 9 октября 2014 г. № 03-07-11/50894 и ФНС России от 29 января 2015 г. № ЕД-4-15/1066.

Ситуация: нужно ли регистрировать в книге продаж счета-фактуры с нулевой ставкой НДС ?

Все счета-фактуры, которые выставляете покупателям, нужно регистрировать в книге продаж (п. 3 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). А оформлять счета-фактуры нужно при всех операциях, которые облагаются НДС, в том числе по ставке 0 процентов (например, при экспорте). Необходимость регистрировать в книге продаж счета-фактуры с нулевой ставкой налога подтверждает и Минфин России в письме от 5 июля 2007 г. № 03-07-08/180.

Счет-фактуру регистрируйте в книге продаж в общем порядке. В графах 13б и 16 (при необходимости, если стоимость выражена в иностранной валюте, – также в 13а) укажите стоимость продажи по счету-фактуре, то есть без налога. В графах 17–19 проставьте прочерки. Это следует из положений подпунктов «р»–«ч» пункта 7 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

А что будет, если организация не зарегистрирует такие счета-фактуры в книге продаж? Ни в Налоговом кодексе РФ, ни в Кодексе РФ об административных правонарушениях не предусмотрена ответственность за неправильное ведение книги продаж. Арбитражная практика тоже складывается таким образом, что плательщиков не наказывают за нарушение порядка ведения книги продаж (см. например, постановления ФАС Уральского округа от 18 апреля 2013 г. № Ф09-3460/13, Поволжского округа от 13 сентября 2011 г. № А65-27977/2010 и от 19 апреля 2011 г. № А55-19268/2010, Московского округа от 11 сентября 2009 г. № А40-17459/2008 и от 24 сентября 2009 г. № КА-А40/9597-09). Таким образом, инспекция не оштрафует организацию за то, что она не включила счета-фактуры с нулевой ставкой НДС в книгу продаж.

Ситуация: нужно ли регистрировать в книге продаж счета-фактуры, которые продавец выставил при совершении операций, освобожденных от НДС ?

Нет, не нужно. Если бухгалтер будет регистрировать такие счета-фактуры в книге продаж, он не сможет корректно составить декларацию по НДС.

Поясним, в чем дело. Вообще-то при совершении операций, освобожденных от НДС по статье 149 Налогового кодекса РФ, составлять счета-фактуры и регистрировать их в книге продаж не требуется (подп. 1 п. 3 ст. 169 НК РФ). Но иногда организации игнорируют эту норму и выставляют покупателям счета-фактуры с выделенной суммой НДС. В законе четко сказано: в таких случаях вся сумма налога, указанная в счете-фактуре, должна быть перечислена в бюджет (подп. 2 п. 5 ст. 173 НК РФ).

Итак, счет-фактура выставлен. А во всех случаях, когда у продавца (исполнителя) возникает обязанность начислить НДС, выставленные счета-фактуры нужно регистрировать в книге продаж. Такой порядок прямо предусмотрен пунктом 3 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137. Формально под это требование подпадают и счета-фактуры, которые выставлены по операциям, освобожденным от налогообложения. И все же регистрировать такие счета-фактуры в книге продаж не следует. Иначе вы столкнетесь с трудностями при заполнении декларации по НДС.

В налоговой декларации суммы НДС, начисленные в соответствии с пунктом 5 статьи 173 Налогового кодекса РФ, отражаются отдельно. Их нужно показать один раз – по строке 030 раздела 1 и больше ни в какие расчеты не включать. К формированию налога в разделе 3 декларации эти суммы никакого отношения не имеют.

Данные счетов-фактур, которые выставлены по операциям, освобожденным от налогообложения, отражаются в разделе 12 декларации. Общая сумма налога, начисленного по этим счетам-фактурам, должна соответствовать данным строки 030 раздела 1 (п. 1.24 Контрольных соотношений, установленных письмом ФНС России от 23 марта 2015 г. № ГД-4-3/4550). А вот общая сумма НДС, которая начислена по облагаемым операциям и отражена по строке 110 раздела 3 декларации, должна быть увязана с суммой НДС по счетам-фактурам, включенным в раздел 9 декларации «Сведения из книги продаж» (п. 1.27 Контрольных соотношений, установленных письмом ФНС России от 23 марта 2015 г. № ГД-4-3/4550).

Теперь представьте, что получится, если счет-фактура по «освобожденной» операции будет зарегистрирован в книге продаж. Программа формирования отчетности автоматически включит сведения о нем в раздел 9. Кроме того, этот счет-фактура будет отражен и в разделе 12. В результате суммы НДС по такому счету-фактуре задвоятся, налоговые обязательства организации исказятся, а контрольные соотношения будут нарушены. Как следствие, декларация не пройдет форматно-логический контроль и бухгалтеру придется исправлять ошибку.

Вывод: счета-фактуры, которые выставлены по операциям, освобожденным от НДС, в книге продаж регистрировать не нужно. Положения пункта 3 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 к таким счетам-фактурам не относятся. Правильность этого вывода подтверждается формой и порядком заполнения декларации по НДС, а также контрольными соотношениями, которые налоговая служба разработала для проверки декларации.

Порядок регистрацииСчета-фактуры регистрируйте в книге продаж в хронологическом порядке в том квартале, в котором возникает налоговое обязательство (п. 2 приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

По общему правилу счет-фактуру нужно выставить в течение пяти календарных дней:

Такой порядок предусмотрен пунктом 3 статьи 168 Налогового кодекса РФ.

С учетом этого правила если отгрузка (поступление предоплаты) происходит в последние дни одного налогового периода (квартала), то счет-фактура может быть выставлен в первые дни следующего налогового периода. Например, если товары были отгружены 31 марта, счет-фактуру продавец может выставить до 5 апреля включительно. В подобных случаях выставленный счет-фактуру нужно зарегистрировать в книге продаж – в том квартале, в котором состоялась отгрузка или была получена предоплата.

Аналогичные разъяснения содержатся в письмах Минфина России от 3 февраля 2011 г. № 03-07-09/02 и ФНС России от 17 июня 2013 г. № ЕД-4-3/10769.

Счета-фактуры в валютеСитуация: как зарегистрировать в книге продаж счет-фактуру в валюте?

Если по условиям сделки обязательство выражено в валюте, организация-поставщик имеет право выписать счет-фактуру в валюте (п. 7 ст. 169 НК РФ). В книге продаж такой счет-фактуру нужно зарегистрировать как в валюте (графа 13а), так и в рублевом эквиваленте (графа 13б). Кроме того, в графе 12 нужно отразить соответствующий код валюты по Общероссийскому классификатору валют. Такой порядок следует из подпункта «р» пункта 7 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Для пересчета показателей в рубли используйте официальный курс, действовавший на дату отгрузки товаров (работ, услуг), имущественных прав. Такой порядок следует из положений пункта 3 статьи 153, пункта 5 статьи 45 Налогового кодекса РФ и подтвержден в письме Минфина России от 23 апреля 2010 г. № 03-07-09/25.

Счета-фактуры на авансЕсли продавец регистрирует счета-фактуры, выставленные покупателям при получении от них авансов, графы 14, 15, 16 и 19 книги продаж заполнять не нужно (п. 8 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Аванс может быть получен в денежной или неденежной форме. В первом случае в книге продаж нужно заполнить графу 11. В ней укажите номер и дату платежного поручения, которым покупатель перечислил аванс. Эти реквизиты должны быть записаны в строке 5 счета-фактуры на аванс.

Если аванс был получен в неденежной форме, графу 11 не заполняйте.

Такие правила установлены в подпункте «о» пункта 7 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Восстановление НДСПри восстановлении НДС в порядке, предусмотренном пунктом 3 статьи 170 Налогового кодекса РФ (т. е. единовременно), счет-фактуру, по которому налог был принят к вычету (в т. ч. при перечислении аванса (частичной оплаты)), зарегистрируйте в книге продаж на сумму восстановленного налога (п. 14 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

При восстановлении налога в порядке, предусмотренном пунктом 6 статьи 171 Налогового кодекса РФ (т. е. равномерно в течение 10 лет), в книге продаж регистрируйте бухгалтерские справки-расчеты. Такие документы регистрируются на сумму НДС, которая подлежит восстановлению в текущем году. Запись в книге делайте в последнем месяце года. Об этом сказано в абзаце 3 пункта 14 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Реализация за наличный расчетОсобый порядок заполнения книги продаж предусмотрен для организаций, реализующих товары (работы, услуги) за наличный расчет как населению, так и организациям (предпринимателям). В этом случае счета-фактуры, выставляемые организациям (предпринимателям), зарегистрируйте в книге продаж по общим правилам. А сумму показаний ленты ККТ уменьшите на сумму выставленных счетов-фактур организациям (предпринимателям). То есть в книге продаж данные кассового аппарата должны быть отражены лишь в сумме выручки, полученной от населения. Такой порядок предусмотрен пунктом 13 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Следует отметить, что периодичность регистрации лент ККТ в книге продаж разделом II приложения 5, утвержденного постановлением Правительства РФ от 26 декабря 2011 г. № 1137, не определена. Минфин России допускает возможность их регистрации:

Ни тот, ни другой вариант не противоречит разделу II приложения 5, утвержденного постановлением Правительства РФ от 26 декабря 2011 г. № 1137. Налоговым периодом по НДС является квартал (ст. 163 НК РФ). При составлении декларации по НДС за налоговый период используются итоговые показатели по графам 14–19 книги продаж (п. 8 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Поэтому способ формирования этих показателей – ежедневно (с указанием выручки, полученной за каждый день налогового периода) или единовременно (одной суммой по окончании квартала) – значения не имеет.

Пример заполнения книги продаж при реализации товаров за наличный расчет как организациям, так и населению

Организация занимается предоставлением образовательных услуг гражданам (деятельность облагается НДС). 2 октября она оказала услуги по обучению сотрудников ООО «Торговая фирма "Гермес"». В этот же день от «Гермеса» была получена наличная оплата, а в его адрес был выставлен счет-фактура № 254 на сумму 35 400 руб. (в т. ч. НДС – 5400 руб.).

На основании данных Z-отчета кассового аппарата общая сумма выручки (включая оплату от «Гермеса») за 2 октября составила 472 000 руб. (в т. ч. НДС – 72 000 руб.).

Других операций в октябре организация не осуществляла.

Счет-фактуру и Z-отчет бухгалтер зарегистрировал в книге продаж за IV квартал.

Организации, использующие бланки строгой отчетности, могут регистрировать в книге продаж либо документы строгой отчетности, утвержденные в установленном порядке, либо сумму, полученную по итогам месяца на основании составленного реестра (описи) бланков строгой отчетности. Об этом говорится в абзаце 2 пункта 13 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Внесение изменений в книгу продажПри необходимости внести изменения в книгу продаж действуйте в следующем порядке.

Если нужно скорректировать книгу продаж текущего квартала, сделайте исправительные записи непосредственно в ней, дополнительный лист не оформляйте. Для этого укажите со знаком минус показатели стоимости и суммы налога первоначального (аннулируемого) счета-фактуры, а показатели исправленного счета-фактуры укажите с положительными значениями.

Если нужно внести исправления в книгу продаж прошедших налоговых периодов, заполните дополнительный лист. Его форма приведена в приложении 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137. В дополнительном листе первоначальный счет-фактуру аннулируйте (его показатели зарегистрируйте со знаком «минус»), а исправительный – зарегистрируйте с положительными значениями.

Об этом сказано в пунктах 3 и 11 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Для внесения изменений воспользуйтесь следующим алгоритмом.

1. В табличную часть дополнительного листа в строку «Итого» перенесите данные по графам 14–19 из книги продаж за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений.

2. По строке, следующей за строкой «Итого», отразите данные счета-фактуры, который аннулируется.

3. В следующей строке отразите все необходимые реквизиты счета-фактуры с внесенными изменениями.

4. В строке «Всего» подведите итог по графам 14–19. Для этого воспользуйтесь формулой:

На каждое исправление данных книги продаж заводите отдельный дополнительный лист.

При внесении нескольких исправлений, относящихся к одному кварталу, данные граф 14–19 по строке «Всего» предыдущего дополнительного листа отражайте по строке «Итого» последующего листа. Данные строки «Всего» используйте для внесения исправлений в декларацию.

Такой порядок предусмотрен разделом IV приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Пример внесения исправлений в книгу продаж за прошедший налоговый период

В организации есть мастерская по пошиву верхней одежды (деятельность облагается НДС).

29 сентября ООО «Торговая фирма "Гермес"» отгрузило организации «Альфа» партию верхней одежды (60 пуховиков по цене 5900 руб. за шт. с учетом НДС). При составлении счета-фактуры бухгалтер указал сумму 365 800 руб. (в т. ч. НДС – 55 800 руб.). В этот же день бухгалтер выписал и выставил покупателю счет-фактуру № 1659 и зарегистрировал его в книге продаж. В счете-фактуре бухгалтер «Гермеса» ошибочно указал стоимость не 354 000 руб. (в т. ч. НДС – 54 000 руб.), а 365 800 руб. (в т. ч. НДС – 55 800 руб.).

В октябре бухгалтер «Гермеса» обнаружил ошибку и выставил исправленный счет-фактуру № 1659 от 29 сентября, указав в нем количество (60 пуховиков) и сумму, соответствующую фактически отгруженному товару (354 000 руб.).

К моменту обнаружения ошибки в первоначальном счете-фактуре декларация по НДС за III квартал была уже сдана. Поэтому бухгалтер внес исправления в книгу продаж, заполнив дополнительный лист книги продаж .

Ситуация: нужно ли составлять дополнительный лист книги продаж, если в выставленном счете-фактуре был неправильно указан адрес покупателя? Ошибка обнаружена после регистрации счета-фактуры в прошлом налоговом периоде .

Дополнительный лист составляется лишь в том случае, если изменения в счете-фактуре затрагивают показатели, которые отражаются в книге продаж (п. 4 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Показатель «Адрес покупателя» в книге продаж отсутствует. Поэтому в рассматриваемой ситуации исправления в счете-фактуре не повлекут за собой оформление дополнительного листа книги продаж.

Оформление книги продажЕсли книга продаж ведется вручную, то по окончании квартала, но не позднее 20-го числа следующего месяца книгу подпишите, прошнуруйте, ее листы пронумеруйте и скрепите печатью.

При ведении книги продаж на бумажном носителе дополнительные листы к ней оформляйте тоже на бумаге. В этом случае заполненные листы подшейте к книге продаж за тот квартал, в котором были зарегистрированы соответствующие счета-фактуры до внесения в них исправлений. Нумерацию книги продаж за этот квартал нужно продолжить с учетом дополнительных листов. После того как книга продаж с учетом дополнительных листов будет прошита и пронумерована, скрепите ее печатью организации.

Такой порядок предусмотрен пунктом 22 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Если книга продаж ведется в электронном виде, то дополнительные листы также необходимо вести в электронном виде. Книга продаж и дополнительные листы к ней следует подписывать электронной подписью при их передаче в налоговую инспекцию в случаях, предусмотренных налоговым законодательством.

Такой порядок предусмотрен пунктом 22 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Срок храненияКнигу продаж нужно хранить в течение полных четырех лет с даты внесения в нее последней записи (п. 22 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).