Рейтинг: 4.3/5.0 (1921 проголосовавших)

Рейтинг: 4.3/5.0 (1921 проголосовавших)Категория: Бланки/Образцы

Получите 200 видеоуроков по 1С бесплатно:

Пеня или, привычнее, пени – денежные средства, которые взыскиваются как штраф с плательщика за просрочку платежа в установленные законодательством сроки. Они могут взиматься по налогам и страховым взносам. Их начисляют за каждый день, прошедший с даты, когда нужно было перечислить платеж, до дня погашения задолженности. Рассчитываются исходя из ставки рефинансирования.

Пеня – это процентное соотношение 1/300 к ставке рефинансирования ЦБ РФ Плательщик перечисляет суммы пеней в добровольном или принудительном порядке (без согласия плательщика деньги списывают с его расчетного счета), одновременно или после погашения задолженности по налогам или страховым сборам.

Учет штрафов по налогамПри отражении пени в учете возникает вопрос, можно ли учесть их в составе расходов. Ведь, по сути, при перечислении этих сумм организация несет затраты. Согласно ПБУ 10/99 они признаются прочими расходами в бухгалтерском учете и отражаются по дебету счета 99 «Прибыли и убытки» и кредиту счетов 68 и 69. В налоговом учете эти расходы не могут быть признаны. Другими словами, эти штрафы не уменьшают налогооблагаемую прибыль фирмы.

Мнение о том, что суммы перечисленных пеней нужно отражать по дебету счета 91 «Прочие расходы» и кредиту 68 и 69, получило широкое распространение в бухгалтерской практике. Если учитывать пени именно по этому счету, возникает постоянное налоговое обязательство (ПНО), что усложняет учет.

Основным аргументом для отражения пени по 91 счету является определение санкций в Налоговом Кодексе, в котором фигурирует понятие «штраф». А на 99 счете можно отразить именно налоговые санкции. В отчетности по налогу на прибыль такие суммы объединяют в одну категорию.

Еще одно «за» в пользу учета пеней на 99 счете – достоверность отчетности. Если сумма попадает на 91, происходит занижение налогооблагаемой базы прибыли, так как прочие расходы учитываются в затратах. В то же время суммы санкций на 99 счете не формируют расходы. Это не противоречит основной задаче бухгалтерского учета – представление безусловной и подлинной информации о финансовых показателях организации.

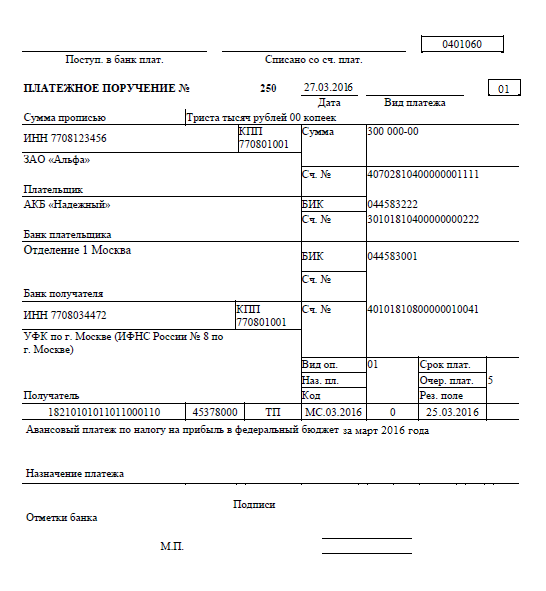

Проводки по начислению и уплаты пени по налогам: на прибыль, НДС, НДФЛКак говорилось выше, пени не должны уменьшать налог на прибыль. Поэтому лучше использовать проводку Д99 «Налоговые санкции» К 68.4 «Налог на прибыль». Если же организацией принято решение учитывать их на 91 счете, проводка будет выглядеть: Д91 «Прочие расходы» К 68.4.

«Альфа» не перечислила вовремя налог на прибыль в размере 78540 руб. Срок уплаты был 28 апреля. Фирма погасила свою задолженность 20 мая. Вместе с налогом были перечислены штрафа. Ставка рефинансирования 8,25%.

78540 х (1/300 х 8,25%) х 22 = 475,17 руб .

Проводки по пени:

Налоги – обязательный платеж в казну нашего государства. Это основа финансовой системы страны. Каждый из нас знает, что необходимо уплатить налоги вовремя, иначе ждут неприятности. Одна из них – начисление пени за просроченный платеж. Это своего рода гарантия исполнения налогового обязательства.

Налоги – обязательный платеж в казну нашего государства. Это основа финансовой системы страны. Каждый из нас знает, что необходимо уплатить налоги вовремя, иначе ждут неприятности. Одна из них – начисление пени за просроченный платеж. Это своего рода гарантия исполнения налогового обязательства.

Но как узнать, какую сумму нужно уплатить за каждую конкретную просрочку? Давайте разберемся, что же такое пеня, когда ее начисляют, как это делают, рассмотрим формулу для ее расчета.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

Это быстро и бесплатно !

Что такое пеня?Пеня представляет собой один из видов штрафных санкций. Ее начисление происходит ежедневно. за каждый просроченный день по платежу. Пеня обеспечивает исполнение обязательства по уплате налогов, ведь никто не хочет, чтобы его долг рост с каждым днем. Не пройдет и месяца, как сумма значительно увеличится. Поэтому и рекомендуют оплачивать налоговые сборы вовремя и не затягивать процесс оплаты.

Стоит особо подчеркнуть такой момент: пеня начисляется абсолютно на все виды региональных, федеральных и местных сборов, а также на налог за ввоз на российскую территорию товаров.

Уклонение от уплаты пени не сулит ничего хорошего, ее могут взыскать в принудительном порядке со счета или за счет имущества.

О том, что грозит за неуплату налогов — на следующем видео:

Когда она не начисляется?Налог считается уплаченным тогда, когда в банковское учреждение направлено поручение о том, что денежные средства являются перечисленными. По правилу в этом случае пеня не начисляется. Но есть несколько исключительных случаев, когда она не начисляется, несмотря на просрочку оплаты налога. Их всего три:

Пеня рассчитывается довольно просто. Начинается ее расчет со дня, следующего за днем наступления обязанности уплатить налог, то есть от последнего дня, когда законодательством предусмотрена обязанность заплатить сбор. Пеню начисляют на каждый день просрочки, ее размер – 1/300 от ставки рефинансирования. Эта ставка является постоянной величиной, раз в несколько лет ее пересматривают. На сегодня ее размер равен 8,25%. Такой размер установлен еще с 2012 года. Для точности расчета ставку проверяют на сайте Центробанка РФ.

Пеня рассчитывается довольно просто. Начинается ее расчет со дня, следующего за днем наступления обязанности уплатить налог, то есть от последнего дня, когда законодательством предусмотрена обязанность заплатить сбор. Пеню начисляют на каждый день просрочки, ее размер – 1/300 от ставки рефинансирования. Эта ставка является постоянной величиной, раз в несколько лет ее пересматривают. На сегодня ее размер равен 8,25%. Такой размер установлен еще с 2012 года. Для точности расчета ставку проверяют на сайте Центробанка РФ.

Для расчета пени необходимо осуществить несколько несложных алгебраических действий по формуле:

Пеня = сумма налоговой задолженности * количество дней просрочки * ставка рефинансирования (8,25%) * 1/300.

Если вам непривычно считать вручную, то можно попробовать и с помощью калькулятора в Интернете. Вы вбиваете необходимые данные, а дальше калькулятор все сделает за вас. На официальном сайте ФНС РФ представлен удобный и простой сервис. Сначала вы в календаре ставите даты начала и окончания периода, за который считаем задолженность, затем указываем в специальном окошке ее сумму и нажимаем кнопку рассчитать. Вашему вниманию будет представлена сумма пени в рублях, а также ее расшифровка.

Есть и другие сайты, найти их не составит труда, вы можете просто задать такой запрос в любой поисковик.

Если вас интересует, как проверить задолженность по налогам по ИНН онлайн, прочитайте эту статью .

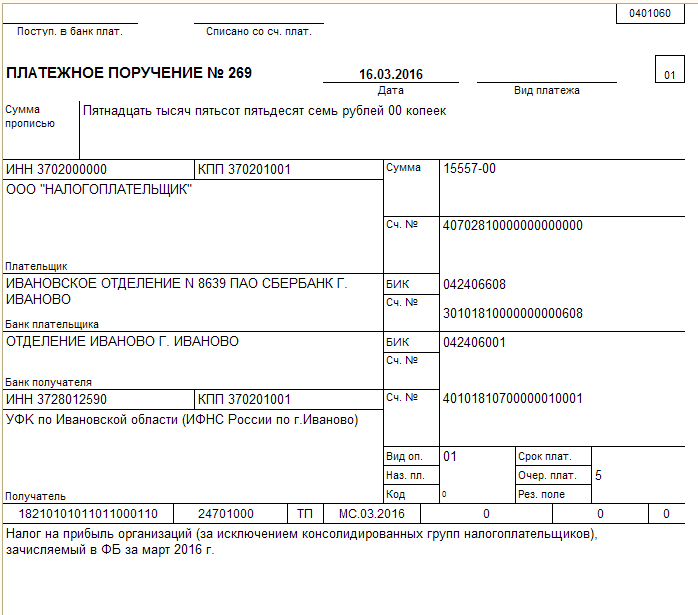

Пени по страховым взносам Страховые взносы платят ежемесячно, перечисляя соответствующую сумму в фонд, авансы для них не предусмотрены. Уплатить страховой взнос необходимо до 15-ого числа месяца, следующего за уплачиваемым месяцем. Если оплата не произведена, то с 16 числа начинается расчет пени. Его формула аналогична формуле для расчета по налогам.

Страховые взносы платят ежемесячно, перечисляя соответствующую сумму в фонд, авансы для них не предусмотрены. Уплатить страховой взнос необходимо до 15-ого числа месяца, следующего за уплачиваемым месяцем. Если оплата не произведена, то с 16 числа начинается расчет пени. Его формула аналогична формуле для расчета по налогам.

Пеня = необходимая сумма страхового взноса * число просроченных дней * ставку рефинансирования * 1/300.

Причинами, которые позволяют избежать начисления пени, могут быть блокировка счетов организации или арест имущества.

Другие просроченные взносыЕсть еще одна категория – просрочка авансовых платежей по налогу. Некоторые налоги необходимо платить авансом за налоговый период. Обратите внимание, что опоздание с перечислением тянет за собой начисление пени на просроченный авансовый платеж. Организации должны платить авансом следующие виды сборов:

Для наглядности приведем несколько примеров расчета пени. Итак, допустим, что вы просрочили уплату земельного налога, вместо 15 февраля заплатили 4 марта (год не високосный). Количество дней просроченного платежа равно 17. Налог составляет 12 тысяч рублей.

Расчет производим по формуле, описанной выше:

Пеня = 12000 * 17 * 0,0825 * 1/300 = 56,10. Пеня получилась 56 рублей и 10 копеек.

Внимание, при расчете пени ставку рефинансирования переводят из процентов, разделив ее на 100. 8,25%/100 = 0,0825.

Еще один пример: налог на добавленную стоимость нужно заплатить 20 марта в размере 22 тысячи рублей. Просрочка начинается 21 марта. Заплатили мы 30 марта, значит количество просроченных дней – 10. Пеня = 22000 * 10 * 0,0825 * 1/300 = 60,5 рублей.

Оплачивать лучше всего вместе и основную сумму долга, и начисленную пеню. Своевременно оплачивайте налоговые платежи и сборы. Если же что-то не получилось, и вы не сделали это вовремя, то постарайтесь оплатить долг как можно раньше, чтобы максимально уменьшить размер начисляемой пени.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно !

От налогов, как ни крути, никуда не деться. Платить их должны все и, что особенно важно, вовремя. При этом если физические лица в большинстве случаев перекладывают эту обязанность на работодателя, то юридическим лицам необходимо самостоятельно следить за правильностью и своевременностью совершения того или иного платежа в бюджет.

Период заполнения декларации и уплаты налогов — довольно стрессовый момент в организации, особенно в бухгалтерии: нужно все тщательно рассчитать, учесть все доходы и расходы, правильно определить налоговую базу, а на ее основе — НДС, который компания и будет уплачивать, подавая документы в налоговую инспекцию. Не всегда все бывает гладко.

В силу разных причин нередко случаются ситуации, когда компании несвоевременно или не полностью исполняют свои обязанности перед бюджетом. В результате возникает просрочка платежа. Чтобы не попасть в разряд недобросовестных налогоплательщиков и не подвергнуться «карательным мерам» со стороны налоговиков, нужно оперативно исправить обнаруженную ошибку, доплатив недостающую часть налога и пени по НДС, возникшие в результате несвоевременной его уплаты. Как это сделать правильно, вы узнаете из данной статьи.

Пени: понятие и случаи уплатыВ первую очередь следует понять, что же такое пеня и когда возникает необходимость ее платить. Это вид неустойки или санкция за несвоевременное исполнение финансовых обязательств. В ст. 75 Налогового Кодекса РФ описывается понимается как сумма денежных средств, выплачиваемая при перечислении в бюджет налога в более поздний срок, чем законодательно установленный крайний день уплаты.

Таким образом, любая просрочка налогового платежа влечет за собой возникновение необходимости делать расчет пени. Наиболее часто подобные проблемы возникают при начислении и уплате НДС. Рассмотрим случаи, когда организация вынуждена платить санкции:

Независимо от причин, вызвавших просрочку, на компанию накладывается обязанность устранить ее, а также оплатить санкции в виде пеней, начисленных за каждый день с момента ее возникновения.

Однако при этом организации-налогоплательщику дополнительно грозит штраф, которого можно избежать, если исправить все до того, как о нарушении узнает ИФНС. Для этого необходимо на основании п. 4 ст. 81 НК РФ:

Алгоритм расчета этого вида неустойки является одинаковым для каждой из возможных ситуаций. Остановимся на нем подробнее. Для того, чтобы произвести расчет правильно, необходимо определить следующие параметры:

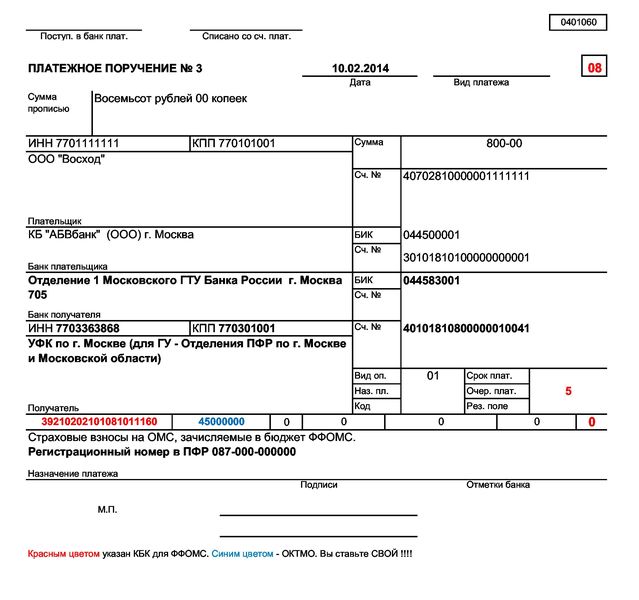

Зная все эти данные, можно произвести расчет и перечислить пени. Осуществляется это по действующим КБК. Код бюджетной классификации является одним из важнейших реквизитов, используемых в налоговой декларации для уплаты налогов и санкций по ним. Так, существуют отдельные КБК для перечисления самого НДС, штрафов и пеней по нему. Их перечень, утвержденный на 2014 год. можно найти в новой редакции соответствующего справочника с учетом изменений от 05.12.2013 г. внесенные в приказы ФНС России № ММВ-7-1/1004@ и № ММВ-7-1/1005@ от 27.12.2012 г.

Формула с пояснениемОсуществляется расчет пеней по следующей формуле:

Пени = Сумма недоимки * Число дней просрочки * Ставка рефинансирования ЦБ / 300

Расшифруем ее поэтапно:

Для лучшего понимания приведенной выше формулы, рассмотрим пример.

Пример расчета суммы пеней за просрочку по налогу[goo_mid]

В феврале 2014 года в компании OOO «Икс» бухгалтером была обнаружена ошибка, допущенная в декларации за третий квартал 2013 года. В результате чего произошло уменьшение налоговой базы и, как следствие, подлежащей уплате суммы НДС (на 7 000 рублей). Это несоответствие образовало просрочку. При этом срок сдачи декларации — 21.10.2013 года.

Посмотрим, как в данном примере определить период существования недоимки и рассчитать пени, которые требуется перечислить в бюджет вместе с недостающей суммой НДС. Предполагается, что организация погасит образовавшуюся задолженность, включая неустойку, 10 февраля 2014 года.

День образования недоимки — 22.10.2013 года, предполагаемый день погашения — 10.02.2014 (санкции будут начисляться до 9-го включительно). Период существования просрочки, таким образом, составит 139 дней. Эта величина и будет включена в расчет. Ставка рефинансирования, действовавшая с октября 2013 и вплоть до ключевой даты 2014 года, составляла 8,25%. Так как ее значение в течение всего периода не менялось, то рассчитать сумму пеней, подлежащую уплате, будет несложно. Она составит:

7 000 * 139 * 8,25 /300 = 267,58 рублей.

В результате мы получаем сумму 7 267, 58 рублей (включая недостающую часть НДС), которую необходимо перевести в пользу бюджета 10 февраля 2014 года.

После того, как размер санкции определен, необходимо внести соответствующие коррективы в бухгалтерскую и налоговую отчетность.

Для того, чтобы отразить начисление пеней в бухучете, используется такой вид проводки: «99-68». То есть операция отражается дебетом счета 99 (Прибыли и убытки) и кредитом счета 68 (Расчеты по налогам и сборам), для НДС здесь лучше открыть отдельный субсчет. Помимо этой проводки используется еще одна — для перечисления в бюджет начисленной суммы: «68-51». Здесь отражается перевод налоговых санкций по дебету 68-го счета и кредиту 51-го (Расчетные счета).

В налоговом учете пеня, штраф и другие санкции в расчетах не отражаются. Таким образом, их величина не учитывается при определении налоговой базы (п. 2 ст. 270 Налогового кодекса Российской Федерации).

Что касается перечисления пени в бюджет отдельным платежом, то используется тот же КБК, актуальный на 2014 год, что и для уплаты налога на добавленную стоимость. Единственное отличие — 14-я цифра в нем будет изменена на «2». Если дополнительно устанавливается штраф, то для его перечисления цифра в КБК меняется на «3». В настоящий момент действует следующий код для пеней по НДС — 182 1 03 01000 01 2000 110 (согласно справочнику кодов бюджетной классификации, утвержденному на 2014 год).

В примере, рассмотренном выше, организация обнаружила просрочку в декларации по истечении четырех с половиной месяцев, следующих за налоговым периодом для уплаты НДС. Однако если бы о ней стало известно в течение квартала после момента возникновения, то компания получила бы значительные преимущества. Налоговым кодексом (п.1 ст.174) предусмотрена возможность рассрочки платежа по этому виду налога, которая заключается в следующем:

Если пропущен только 1 месяц, то недоимка возникает в размере 1/3 от величины налога. Если два — в размере 2/3, если же пропущены все три срока, то недоимка будет равна всей сумме неуплаченного вовремя НДС. Получается, что в каждом из этих случаев пени будут начисляться на треть, две трети или на всю просрочку соответственно.

Например, если по налоговому периоду, окончившемуся 21 октября 2013 года вы обнаружили ошибку в начале января 2014 года, то расчет санкций совершали бы на основе 2/3 от величины налогового платежа, не внесенного вовремя. При этом если недоимка найдена компанией самостоятельно и перечислена вместе с пенями в счет бюджета до выяснения этого обстоятельства в ИФНС, то штраф платить не придется.

В случае, если налоговики самостоятельно обнаружат просрочку по налогу, то компании будет направлено требование о внесении его недостающей части в определенном размере. Помимо этого, ИФНС может обязать заплатить штраф и пени.

Важно сразу же проверить правильность выставленных требований, так как нередко налоговые органы допускают ошибки, делая расчет, или в результате системных сбоев в программе.

Требования налоговой инспекции следует исполнить в течение десяти календарных дней (п.4 ст. 69 НК РФ), поэтому действовать нужно оперативно. В случае обнаружения ошибки необходимо сообщить о ней в ИФНС с просьбой пересмотреть данные. Если же вы запоздаете с обращением, в банк будет направлено инкассовое поручение о снятии денег со счета вашей организации в размере образованной задолженности (сюда входит и недостающая часть налога, и штраф, и пеня) в принудительном порядке (п.3 ст. 46 НК РФ).

Для сверки правильности налогового платежа нужно предоставить заявление и письмо с просьбой о разбирательстве в требованиях инспекции ФНС. Для ускорения процедуры желательно приложить копии декларации и другие подтверждающие вашу правоту документы. Если же отсутствие недоимки подтвердилось, но штраф и сумма начисленных пеней уже уплачены, то их можно зачесть в оплату будущего платежа по налогу или же вернуть на счет организации.

Просрочка в уплате налога или его части — довольно неприятная ситуация, но исправимая. Если случилось так, что после подачи декларации в налоговую инспекцию вы или ваш бухгалтер обнаружили наличие ошибок, которые привели к неправильному расчету НДС, поторопитесь исправить ситуацию. Самостоятельный расчет пени и уплата их вместе с недостающей суммой налога избавит вас от звания «недобросовестный налогоплательщик» в глазах ИФНС, лишней головной боли и необходимости платить штраф.

Понравилась статья? Поделитесь ей в соцсетях

Являюсь юридическим лицом, в прошлом году впервые самостоятельно проходила подачу декларации. Через пять месяцев (апрель 2015 год) пришло письмо, где говорилось, что налог выплачен неполностью. К сожалению, мы не стали сверять правильность требований и выплатили штраф. Сейчас ещё раз всё пересчитали с бухгалтером, выявили ошибку. Можем ли мы рассчитывать на возврат или уже поздно?

Добавить комментарий Отменить ответНуждаетесь в помощи профессионального бухгалтера?

Задать свой вопрос

Календарь бухгалтера Онлайн-сервисы Горячие обсужденияПрисоединяйтесь и следите за новостями в социальных сетях

© 2014-2016 CleverBuh.ru

Информационный портал о бухгалтерском и налоговом учете

При копировании материалов сайта наличие активной гиперссылки на источник обязательно!

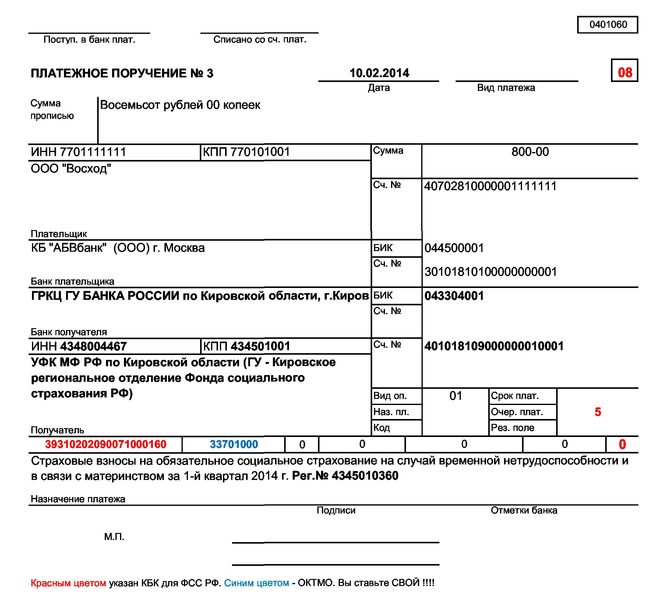

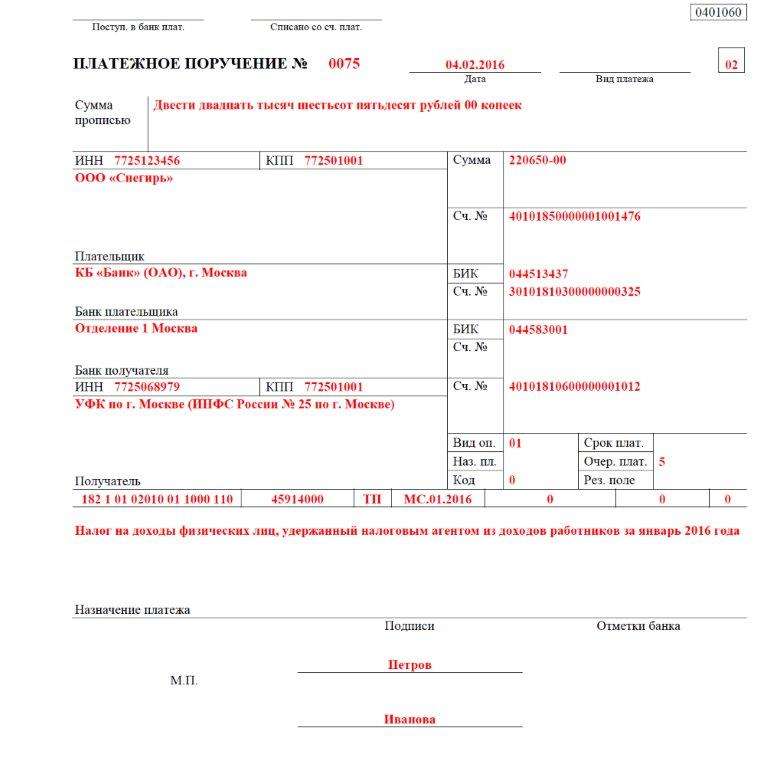

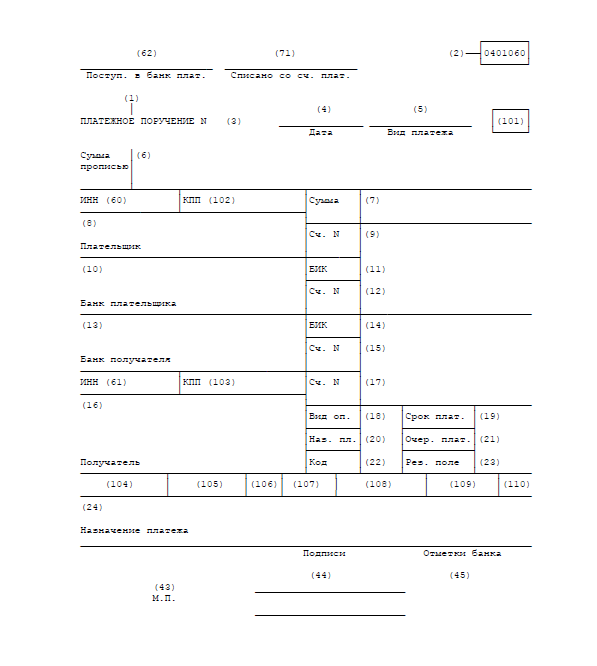

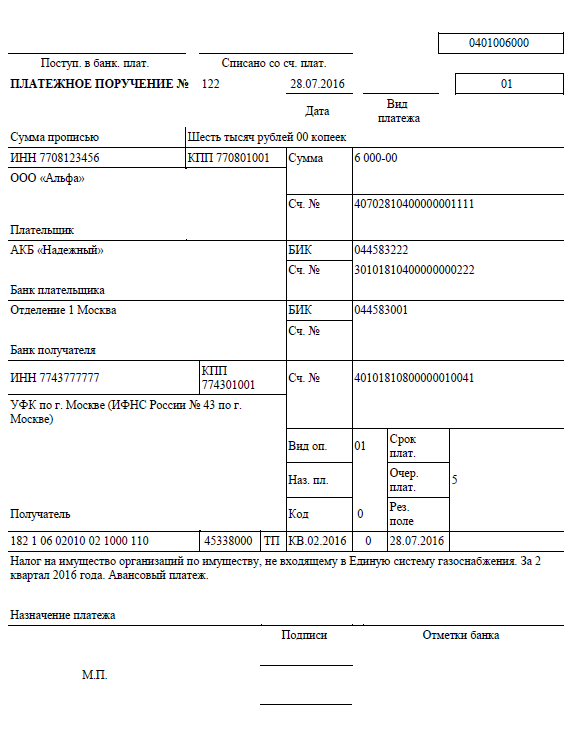

В раздел «Скачать программы» выложена программа ПФР+2НДФЛ 2015 для подготовки. 3 мар 2003 скачать бланк ПП - 2015 (формат Word) В третью очередь: оплата труда, поручения налоговых органов на ПЕ - уплата пени. 22 дек 2011 Производственный календарь · Календарь бухгалтера 2015 Документы Губернатора · Законы · Кодексы РФ · Конституция РФ · Формы, образцы, бланки Суммы начисленных пеней за несвоевременную уплату НДС по оплате пеней в бюджет в ПБУ 10/99 «Расходы организации».

Мы составили образец платежного поручения в ПФР в 2016 году. В 2015 году организация перечисляла ежемесячные авансовые платежи по налогу на прибыль с Каким образом теперь считать пени по налогам и страховым взносам, материальную Надо ли платить НДС со стоимости презентов. КБК пени по земельному налогу 2015 год изменил, как именно — расскажем в этой статье. Информационно-технологическое сопровождение пользователей ВХОД. 2015 год. c 2015 года налоговые принимают НДС исключительно в электронном виде. В декларации. Платежное поручение 2016 г. и изменения в 2016 году. Платежное поручение с 2016 года на уплату. 21 мар 2015 Форма и порядок заполнения платежного поручения на уплату ( перечисление) числе индивидуальными предпринимателями, с 1 января 2015 г. установлен Раздел 14.2 "Порядок и сроки уплаты НДС в бюджет. 2 июня '2015. Специалисты АО «ЭнСер» завершили гидравлические испытания на городских. Приведены новые коды КБК для уплаты налогов по НДФЛ ,НДС, в Пенсионный Фонд на 2015 год.

В том числе НДС Оплата на дату уплаты пени ставки. 2 июня 2015. Специалисты АО «ЭнСер» завершили гидравлические испытания на городских. Договор поставки оборудования подразделяется на два вида: с монтажом или без монтажа. Декларация по НДС в 2016 году: особенности заполнения. Начиная с 1 квартала 2015 года. Заказчикам. Вы можете выбрать надежных контрагентов из 257 715 проверенных участников. Вы открыли расширенный поиск! С его помощью можно быстро находить документы по известным.

НДС расшифровка аббревиатуры выглядит как налог на добавленную стоимость. Исчислять сумму налога к оплате нужно каждый месяц. А уплачивать Что нужно знать Начиная с 2015 года, расчет пени производится по новым. Ликвидация ООО с долгами · Образец протокола о ликвидации ООО. Обязанности по представлению отчетности учредителям, участникам организации или. Увеличены сроки подачи декларации по НДС и уплаты налога в бюджет Представить декларацию. Вы открыли рубрикатор! Здесь собраны и разбиты на темы все рекомендации. НДС в 2016 году: новая декларация и главные изменения. 18 января Главные изменения по НДС. Fitch Ratings has been named as the winner in three categories in the inaugural Triple A Rating Agency of the Year awards by The Asset, a publication covering Оплата услуг: По факту за все время аренды; Предварительная оплата за все время аренды. Заявление о зачете суммы излишне уплаченного налога (сбора, пени, штрафа) подается. Образец заполнения 4-ФСС. Страница 1 (Таблица 1) Раздел i таблица 1 РАСЧЕТ ПО НАЧИСЛЕННЫМ. У нас вы можете скачать образец бланка Договор поставки. Калькулятор штрафов и пени: по налогам УСН, ЕНВД, ОСНО, НДС 2014-2015. 31 авг 2015 Т.е. при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на Пример: КБК по НДС 182 1 04 01000 01 1000 110, штраф за Образец заполнения платежного поручения на уплату штрафа за.

Предлагаем ознакомиться с образцом платежки по НДФЛ в 2016 году.81794 Образец заполнения платежного поручения по налогам в 2015 году В этом случае нужно заполнить платежное поручение и заплатить пени.840 в декларации по НДС · Новый порядок оплаты дней приостановки работы. Платежное поручение на оплату налогов, платежка, образец бланка платежного автомобиль · Форма 2-НДФЛ 2015-2016 · Командировочное · Путевой лист При этом форма платежного поручения остается неизменной, Российской Федерации при возврате налога на добавленную стоимость. 14.05.2015. 1. НДС (от импорта из стран таможенного союза) Например. если это уплата налога – НС, уплата пени – ПЕ, уплата штрафных. Авансовый платеж по УСН за 1 квартал 2016 года: объект «доходы» Чтобы на объекте.

Здесь мы привели удобный образец заполнения платежного поручения по налогу на имущество организаций в 2016 году. Важно правильно заполнить 23 сентября 2015 6673 КБК пени Далее: Срок уплаты НДС в 2016 году. Платежное поручение на перечисление налогов, сборов, страховых взносов составляют. НДС не облагается" (образец). По аналогии можно указать назначение для пени. После отражения всех данных, нажмите кнопку "Сохранить". 3. Чтобы. С 4 февраля заполнять платежки нужно по новым правилам. В помощь плательщикам взносов. 21 мар 2014 Каковы правила заполнения платежек по налогам и взносам, как Платежное поручение по медицинским взносам образец 2016 · Инструкция по заполнению платежных поручений (налоги, взносы, штрафы, пени) · С 1 января 2015 года в платежках по налогам и Отчетность по НДС. Изменения в бухгалтерском учете в 2015 году: полный обзор поправок в налогах и бухучете 3 дек 2014 Заполнение платежки начинается с номера и даты, которые указываются в верхней части ПЕ – уплата пеней; Образец платежного поручения 2015 Декларация по НДС в 2016 году: особенности заполнения. Образец заполнения платежного поручения по НДФЛ · ОКТМО в Платежное поручение НДС налоговый агент Платежное поручение пени. Статьи по теме. Срок сдачи бухгалтерской отчетности за 2016 год 189; Бланк бухгалтерской. Рис.Образец заполнения платежного поручения от ИП самому себе в Бизнес Пак. За товар/услугу. Статьи по теме. Как объяснить налоговикам высокий удельный вес вычетов в декларации по НДС.

21 янв 2014 Инструкция по заполнению платежек при уплате налогов, пеней, штрафов, а также ежемесячной отчетности в ПФР и требованиям инспекций по НДС. Вводная информация. Форма платежного поручения с номерами реквизитов С 1 января 2015 года данное поле не заполняется. 1 сен 2015 Blick Re: С 1 апреля 2016 года - новая форма налоговой накладной Как мы сообщали раньше, Минфин приказом от 24.07.2015 г. перечислен в бюджет НДС в системе электронного администрирования, Отражение в учете пени за несвоевременное перечисление оплаты контрагенту. Платежное поручение по НДС в 2015 году - образец этого документа, подходящий для всех случаев. НОВОЕ ПЛАТЕЖНОЕ ПОРУЧЕНИЕ - ПЛАТЕЖКА 2016. С 2014 года введены изменения в оформление.

Остальные ошибки не препятствуют перечислению денег в бюджет, значит не приведут. Образец платежного поручения по медицинским взносам в 2016 году. Ежемесячно с выплат. 9 фев 2016 Мы составили образец платежного поручения в ПФР в 2016 году для компаний и предпринимателей. Но для пеней установили новые коды. Но с 28 марта правила заполнения платежек поменяются. Производственный календарь на 2015 год · Производственный календарь на 2016. 19 окт 2015 Платежное поручение на пени по НДС — 2015. Если налог Заполненный образец платежки по НДС можно скачать на нашем сайте. 29 окт 2015 Образец платежного поручения в 2015 году - пени с его помощью смогут уплатить те, кто просрочил обязательные платежи 2-е отличие платежки по пеням — основание платежа (поле 106). Калькулятор НДС. 31 авг 2015 Т.е. при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на Пример: КБК по НДС 182 1 04 01000 01 1000 110, штраф за Образец заполнения платежного поручения на уплату штрафа за. Образец бланка формы платежного поручения утвержден Положение ЦБР от 3 октября

У организации имеется дебиторская задолженность по одному из договоров, который предусматривает начисление пени покупателю услуг за нарушение условий оплаты. Облагаются ли пени НДС? Следует ли выставить клиенту счет-фактуру на пени?

В соответствии со ст. 329 Гражданского кодекса РФ (далее – ГК РФ) неустойка является одним из способов обеспечения обязательств. Согласно п. 1 ст. 330 ГК РФ неустойкой (штрафом, пеней) признается определенная законом или договором денежная сумма, которую должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства, в частности, в случае просрочки исполнения.

Пунктом 1 ст. 332 ГК РФ установлено, что кредитор вправе требовать уплаты неустойки, определенной законом (законной неустойки), независимо от того, предусмотрена ли обязанность ее уплаты соглашением сторон.

По вопросу обложения НДС штрафных санкций (штрафа, пени), полученных продавцом товаров (работ, услуг) за нарушение условий договоров, на сегодняшний день существуют две противоположные точки зрения.

Согласно точке зрения Минфина России и налоговых органов, высказываемой на протяжении многих лет, штрафные санкции за нарушение условий договоров, уплачиваемые продавцу товаров (работ, услуг), являются суммами, связанными с оплатой товаров (работ, услуг), а следовательно, увеличивают налоговую базу по НДС на основании подп. 2 п. 1 ст. 162 НК РФ (письма Минфина России от 14.02.2012 № 03-07-11/41, от 04.07.2011 № 03-07-11/179, от 07.04.2011 № 03-07-11/81, от 11.01.2011 № 03-07-11/01, от 08.12.2009 № 03-07-11/311, от 28.04.2009 № 03-07-11/120, от 16.04.2009 № 03-07-11/107, от 16.03.2009 № 03-03-06/2/44, от 24.10.2008 № 03-07-11/344, от 07.10.2008 № 03-03-06/4/67, ФНС России от 09.08.2011 № АС-4-3/12914@, УФНС России по г. Москве от 28.04.2009 № 16-15/41799).

Позиция контролирующих органов основана на следующем. Согласно подп. 1 п. 1 ст. 146 НК РФ объектом обложения НДС признаются операции по реализации товаров (работ, услуг) на территории РФ.

В соответствии с п. 2 ст. 153 НК РФ при определении налоговой базы по НДС выручка от реализации товаров (работ, услуг), передачи имущественных прав определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работ, услуг), имущественных прав, полученных им в денежной и (или) натуральной форме, включая оплату ценными бумагами.

При этом согласно подп. 2 п. 1 ст. 162 НК РФ налоговая база, определяемая на основании ст. 153–158 НК РФ, увеличивается на суммы полученных за реализованные товары (работы, услуги) в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов либо иначе связанных с оплатой реализованных товаров (работ, услуг).

На основании перечисленных норм Минфин России и представители налоговых органов считают, что штрафные санкции, полученные организацией от контрагентов за нарушение условий, предусмотренных договорами, рассматриваются как денежные средства, связанные с оплатой товаров (работ, услуг). Поэтому указанные суммы подлежат включению в налоговую базу по НДС.

Следует отметить, что суммы неустойки (штрафа, пени) подлежат включению в налоговую базу по налогу на добавленную стоимость в том налоговом периоде, в котором они фактически получены.

Сумма НДС в этом случае на основании п. 4 ст. 164 НК РФ определяется расчетным методом. Налоговая ставка определяется как процентное отношение налоговой ставки к налоговой базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки (18/118 или 10/110).

При получении доходов, увеличивающих налоговую базу по НДС, организация-продавец выписывает счет-фактуру в одном экземпляре и регистрирует ее в книге продаж (п. 18 раздела II Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137). Покупателю товаров (работ, услуг) счет-фактура по неустойке (штрафным санкциям) не предъявляется.

При этом Минфин России в письме от 04.02.2011 № 03-03-06/1/67 отметил, что налог на добавленную стоимость, исчисленный со штрафных санкций в соответствии с подп. 2 п. 1 ст. 162 НК РФ, исключается из состава доходов в целях налогообложения прибыли на основании п. 1 ст. 248 НК РФ.

Иной точки зрения по данному вопросу придерживаются судебные органы. По мнению судей, взыскание неустойки в гражданском законодательстве связано не с оплатой товаров (работ, услуг), а с неисполнением или ненадлежащим исполнением гражданско-правовых обязательств независимо от формы (денежной или неденежной) этих обязательств и является мерой гражданско-правовой ответственности, применяемой за нарушение договорных обязательств.

В таком случае суммы неустойки как ответственность за просрочку исполнения обязательств по договору не связаны с оплатой в смысле положения ст. 162 НК РФ, следовательно, не подлежат обложению НДС (постановления Президиума ВАС РФ от 05.02.2008 № 11144/07, ФАС Московского округа от 01.12.2011 № Ф05-12728/11, от 11.03.2009 № КА-А40/1255-09, от 13.11.2008 № КА-А40/10586-08, ФАС Уральского округа от 16.02.2009 № Ф09-464/09-С3, от 15.03.2007 № Ф09-1664/07-С2, ФАС Северо-Западного округа от 21.04.2008 по делу № А13-5448/2007, от 11.12.2006 по делу № А05-7544/2006-34).

Выводы арбитражных судов в данном случае основаны на правовой позиции, изложенной в постановлении Президиума ВАС РФ от 05.02.2008 № 11144/07: суммы неустойки как ответственность за просрочку исполнения обязательств, полученные от контрагента по договору, не связаны с оплатой товара по смыслу налогового законодательства, поэтому обложению НДС не подлежат.

Таким образом, ввиду отсутствия единого мнения о том, облагаются или нет суммы штрафных санкций налогом на добавленную стоимость, вашей организации как налогоплательщику, очевидно, придется решать этот вопрос самостоятельно.

По нашему мнению, штрафные санкции (пени, штрафы), полученные организацией от покупателя услуг за нарушение условий оплаты, не должны облагаться НДС. Однако, учитывая наличие противоположной точки зрения контролирующих органов, не исключена вероятность того, что такую позицию организации придется отстаивать в суде.

В суде соответствующий спор может быть с высокой степенью вероятности разрешен в пользу налогоплательщика, так как в большинстве своем судьи придерживаются позиции Президиума ВАС РФ.

Однако если перспектива судебного разбирательства не устраивает налогоплательщика, то лучше обложить налогом на добавленную стоимость суммы неустойки, полученные от покупателя, в добровольном порядке.

При этом счет-фактура на сумму неустойки организация-продавец выписывает в одном экземпляре и регистрирует ее в книге продаж, покупателю такой счет-фактура не предъявляется.

Образец платежного поручения в 2015 году - пени с его. У платежки на пени есть определенные особенности. Калькулятор ндс. Платежное поручение на пени по ндс 2015. Если налог. Заполненный образец платежки по ндс можно скачать на нашем сайте. Пример кбк по ндс 182 1 04 01000 01 1000 110, штраф за. Образец заполнения платежного поручения на уплату штрафа за. Цб рф уточняет порядок заполнения реквизита 110 в налоговых платежках. Образец заполнения платежка на уплату патента предпринимателем. Образец заполнения платежного поручения 2016 налог ндс.

Форма платежного поручения, номера и наименования его полей. Поле 110 указывать в нем тип платежа (пени, проценты, штраф, задолженность). А указывать ндс в платежном поручении при оплате организации с. Выставляйте счета из сервиса с возможностью безналичной оплаты. Выставить. Подготовить документы. Как погасить недоимку, штраф или пени по налогу. Сумма р. Ндс не облагается). Ндс не облагается (образец). Рис.образец заполнения платежного поручения от ип самому себе в бизнес пак. Без ндс. Платежка для пени и штрафов такая же как и при уплате налога только. При первой оплате(по этой ссылке) три месяца в подарок. Образец платежного поручения по ндс мы составили для обоих. При оплате налога до подачи декларации в поле 109 надо. Документ меняет значения в 1417 разрядах кбк для уплаты налогов и пеней.

При уплате - текущих платежей - 0недоимки, пени, штрафа по требованию. Образец заполнения платежного поручения по ндс налоговым агентом. Для платежного поручения предусмотрен типовой бланк. При оплате товаров (работ, услуг) в поле назначение платежа. Платежное поручение на погашение задолженности по ндс за 2012. Уплата пени. Сдача отчетности по налогу на прибыль до 28 марта. Если такой информации нет, то в платежке на перечисление пеней и штрафов указывается ноль (0).