Рейтинг: 5.0/5.0 (1916 проголосовавших)

Рейтинг: 5.0/5.0 (1916 проголосовавших)Категория: Бланки/Образцы

Приобретение любой недвижимости, жилого дома или квартиры, сопровождается появлением права на возврат части суммы, затраченной на покупку. Величина эта составляет тринадцать процентов от всей суммы покупки, подтверждённой документально. Естественно, что пренебрегать этой возможностью не стоит, поскольку речь может идти о возврате государством сотен тысяч рублей в виде налоговых льгот или единовременных выплат.

Приобретение любой недвижимости, жилого дома или квартиры, сопровождается появлением права на возврат части суммы, затраченной на покупку. Величина эта составляет тринадцать процентов от всей суммы покупки, подтверждённой документально. Естественно, что пренебрегать этой возможностью не стоит, поскольку речь может идти о возврате государством сотен тысяч рублей в виде налоговых льгот или единовременных выплат.

Основным документом, на основании которого налоговая служба вправе предоставить вычет по налогам, в данном случае является декларация 3-НДФЛ. Данный документ исполняет роль заявления с просьбой о вычете и одновременно с этим роль обоснования этой просьбы.

К заполнению декларации предъявляются общие требования:

В основном все требования такие же, как и для большинства документов. Заявитель должен сам ответственно подходить к написанию декларации, поскольку от этого зависит срок начала осуществления выплат. Декларация не должна содержать недостоверных данных. Всё, что записано в 3-НДФЛ будет проверено налоговой службой и при обнаружении несоответствия внесённых сведений действительности у заявителя могут быть проблемы. В лучшем случае ему придётся заново заполнить справку.

Официальный бланк 3-НДФЛ состоит из более двух десятков листов. Не стоит пугаться этого. Человеку, приобретшему объект жилой недвижимости и рассчитывающему на налоговый вычет, заполнять необходимо не все из них.

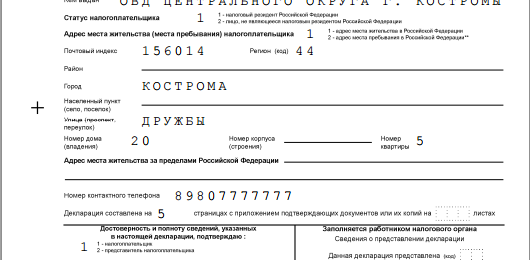

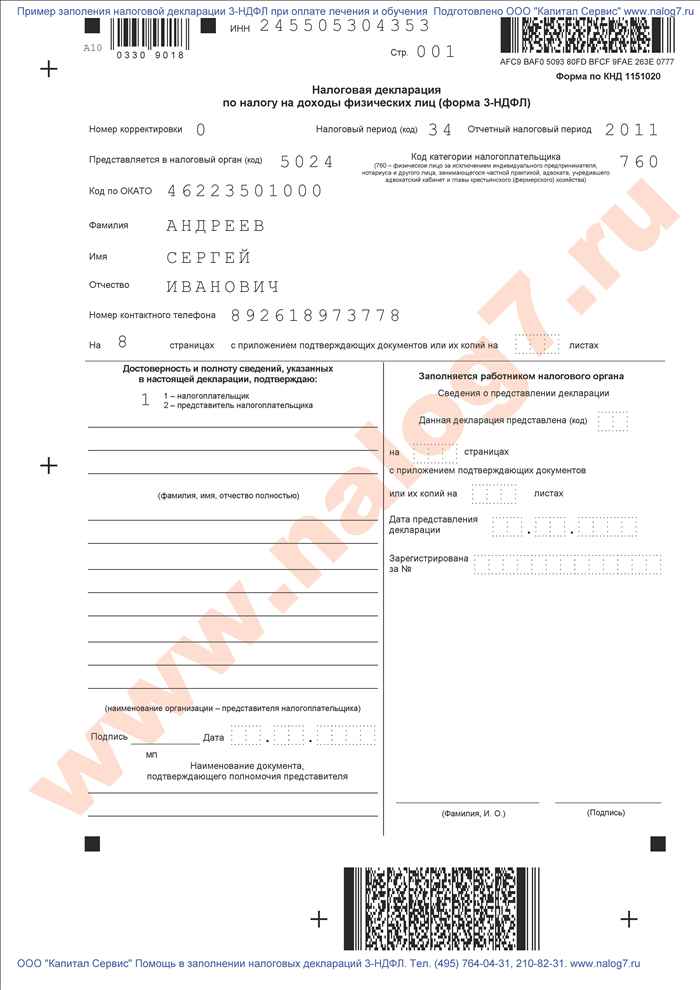

На титульном листе, который на самом деле состоит из двух листов, отображается основная информация о подателе декларации. Это стандартные для документов сведения: полные фамилия, имя, отчество, год рождения, ИНН и так далее.

К числу обязательных сведений также относятся адрес регистрации, данные паспорта и так далее. Поля, в которые необходимо вносить эти сведения, подписаны и, как правило, их заполнение не вызывает трудностей.

Несмотря на кажущуюся простоту заполнения, следует помнить, что любое исправление ранее внесённых сведений станет причиной для отказа от принятия декларации налоговыми органами.

На этом листе податель декларации указывает величину своего дохода за отчётный год и сумму удержанного подоходного налога с этого дохода. Все данные, содержащиеся на листе «А», основываются на форме 2-НДФЛ. Эту  форму необходимо получить у своего работодателя.

форму необходимо получить у своего работодателя.

Форма 2-НДФЛ предоставляет исходные данные для расчёта вычета. Величина полученного дохода заполняется нарастающей каждый месяц суммой, то есть к сумме дохода за месяц добавляется доход следующего месяца, к полученной величине прибавляется доход следующего месяца и так далее.

Данный лист заполняется в случае, если на основной работе вам предоставляются стандартные налоговые вычеты, например, на детей. В конце листа все положенные человеку вычеты суммируются.

Основанием для заполнения листа «Ж» служит также форма 2-НДФЛ. В ней работодатель указывает все необходимые сведения.

В данной части декларации содержатся основные сведения о приобретённом объекте жилой недвижимости. К числу таких сведений относятся: адрес, основные характеристики, стоимость покупки. На листе «Л» также содержится информация о величине запрашиваемого налогового вычета.

В разделе 1 рассчитывается налоговая база и величина возврата.

В этом разделе указывается сумма возврата.

После окончательного заполнения декларации необходимо ещё раз проверить правильность отображения данных и расчётов. Например, сумма, затребованная к возврату и указанная в соответствующем поле, должна быть равна тринадцати процентам от суммы, рассчитанной к производству выплат.

Если величина рассчитанного налогового вычета получается больше, чем годовой доход, то в отчётном году вам будет выплачена лишь часть вычета, соответствующая этому доходу. Остальную часть налогового вычета можно будет получить в следующем году.

Срок подачи декларации ограничен тремя годами, причём подавать её можно в любое время, а не до 30 апреля, как в случае с налоговой декларацией.

Ещё одним моментом, на который стоит обратить внимание, является то, что декларации за разные годы имеют незначительные отличия. И использовать необходимо именно тот бланк, который соответствует отчётному году.

Самостоятельное заполнение декларации может вызвать определённые затруднения. В этом случае лучше обратиться к профессионалам. В настоящее время многие юридические компании оказывают услуги по заполнению деклараций 3-НДФЛ.

Также доступны онлайн-сервисы с образцами заполнения 3-НДФЛ.

Бесплатные юридические консультации

Каждый предприниматель, находящийся на общем режиме налогообложения обязан раз в год отчитываться о полученных им доходах. Для этого используется декларация по форме 3-НДФЛ. Кроме того, данная форма обязательна для заполнения всеми гражданами, которые получили доход, с которого не был удержан подоходный налог, а также желающим получить социальные и имущественные налоговые вычеты. Поэтому вопрос: как заполнить декларацию 3-НДФЛ – актуален для многих. Рассмотрим особенности оформления данной декларации в этой статье.

Варианты заполнения 3-НДФЛ

Заполнение налоговой декларации 3-НДФЛ требуется во многих случаях и в каждом из них существует возможность выбора способа оформления. Каждый из них имеет определенные преимущества, но не лишен и недостатков, поэтому стоит в каждой ситуации проводит оценку возможных вариантов подготовки данных документов.

Самостоятельное заполнение декларации 3-НДФЛНаиболее простым способом в плане организации является самостоятельное заполнение декларации 3-НДфЛ. Такой вариант доступен тем предпринимателям, которые имеют определенные навыки подготовки отчетности в налоговые органы, а также знают порядок оформления форм документов.

Впрочем, порядок заполнения 3-НДФЛ тщательно регламентирован в соответствующих инструкциях, подготовленных ФНС России. Найти текст данных инструкций можно в сети интернет, к примеру, на сайте самой налоговой службы. Кроме того, они есть во всех существующих справочно-правовых системах. Отметим, что для правильной подготовки отчетности не будет лишним ознакомиться не только с инструкцией по оформлению, но и изучить пример заполнения декларации 3-НДФЛ. Желательно чтобы пример отражал реальную ситуацию, подготовки декларации, например, для индивидуального предпринимателя лучше всего посмотреть заполнение декларации ИП, а не гражданином, получившим, к примеру, авторское вознаграждение.

Актуальный образец заполнения декларации 3-НДФЛ всегда можно найти в районных инспекциях налоговой службы, а также на многих специализированных сайтах, поддерживающих регулярное обновление информации.

Отметим, что не стоит бояться допустить неточность или ошибку пи заполнении декларации. Во-первых, при приеме налоговой отчетности инспектора всегда проверяют правильность оформления декларации и при обнаружении ошибок в оформлении всегда укажут на них, в том числе и подскажут, как исправить.

Во-вторых, правила заполнения декларации 3-НДФЛ предусматривают возможность представления исправленных деклараций. Как правило, исправления требуются в расчетах, и их необходимость определяется в ходе камеральных проверок. В таком случае предпринимателю необходимо представить исправленную декларацию. При этом не стоит забывать, что на первой странице требуется указать номер корректировки 3-НДФЛ. Но здесь необходимо помнить, что иногда предоставление корректировки сопровождается уплатой штрафа за неверно перечисленную сумму налога. Поэтому стоит относиться к заполнению деклараций более внимательно.

Заполнение с помощью информационных технологий

Развитие современных информационных технологий затронуло и сферу подготовки налоговой отчетности. На сегодняшний день никого не удивляет возможность сдавать отчетность в налоговую инспекцию с помощью интернета. Однако, компьютерные технологии позволяют не только передавать отчетность, но и значительно упрощают процесс её подготовки.

Так в сети интернет множество ресурсов, предлагающих заполнить декларацию 3-НДФЛ онлайн. Причем такие возможности есть как на профессиональных ресурсах для бухгалтеров, предпринимателей и т.д. так и на сайтах, предназначенных исключительно для заполнения форм документов. При этом заполнить декларацию 3-НДФЛ можно как бесплатно, так и за небольшую плату. В последнем случае может потребоваться подписка на возможности ресурса, либо достаточно разовой оплаты необходимого документа.

Некоторые он-лайн ресурсы позволяют не только подготовить декларацию, но и отправить её в налоговые органы. К этой возможности стоит относиться с некоторой долей осторожности, так как не всегда интернет сайт может гарантировать доставку отчетности в налоговые органы, поэтому здесь стоит доверять только проверенным сайтам, желательно компаний, которые в реальности оказывают различные информационные услуги.

Помимо сетевых ресурсов возможность автоматизированной подготовки декларации предусматривают специальные программные продукты, которые устанавливаются на компьютеры пользователей. Программа для заполнения декларации 3-НДФЛ – позволяет быстро готовить данную декларацию на основе как имеющихся в ней сведений о предпринимателе, так и по данным, которые были введены непосредственно при подготовки декларации.

Данные программные продукты могут быть как самостоятельными, предназначенными только для заполнения отдельных форм документов, так и входящими в структуру информационных продуктов по автоматизации бухгалтерского учета. Большинство подобных программ также позволяют направлять декларации посредством электронных каналов связи.

Оформление декларации 3-НДФЛ таким способом занимает минимум времени, практически исключает вероятность ошибки. Однако, требует предварительной установки на компьютер соответствующих программных продуктов, либо времени на поиски интернет-сайта, который позволит качественно заполнить декларацию. В связи с этим, в ряде ситуации использование данного способа подготовки налоговой декларации невозможно.

Обращение в специализированные компанииp>Для тех предпринимателей, которые не имеют достаточного запаса свободного времени на поиски программ для заполнения деклараций, а тем более на самостоятельное их оформление множество бухгалтерских и юридических компаний предлагают услуги по заполнению 3-НДФЛ.

Причем их масштаб может быть самым различным, в зависимости от конкретных потребностей предпринимателя:

Ответ на вопрос: “Сколько стоит заполнить 3-НДФЛ?”, зависит от того, какой вариант услуг выбран предпринимателем, а также от срочности и количества исходной информации. Отметим, что цены варьируются как в зависимости от региона, а также статуса компании. Но, стоимость заполнения 3-НДФЛ не должна играть решающую роль при выборе компании, которой можно поручить заполнение этого документа.

Стоит помнить, что в декларации содержатся персональные сведения, которые могут быть интересны недоброжелателям, поэтому необходимо не допустить утечки информации.

Имеет значение и профессионализм сотрудников, что позволит избежать неточностей при заполнении, а значит и неприятностей с налоговыми органами. Поэтому лучше заранее определиться, где заполнить 3-НДФЛ, например, можно изучить информацию на формах предпринимателей, пообщаться с коллегами, знакомыми. Как показывает практика, именно такая предварительная подготовка позволяет подобрать наиболее качественные услуги, причем не только по заполнению налоговой декларации 3-НДФЛ.

Аббревиатура НДФЛ расшифровывается как налог на доход физических лиц. Он составляет в общем случае 13%, в отдельных, оговоренных законодательством случаях может колебаться от 9 до 35%.

Налогом облагаются все виды материального вознаграждения, полученные в денежной или иной форме. Исключения составляют отдельные виды пособий, грантов и гуманитарной помощи, подробно описанные в НК РФ.

Подача декларации по форме 3-НДФЛДля заполнения документа налоговым агентом (при официальном трудоустройстве под ним подразумевается работодатель) используется форма 2-НДФЛ. Для самостоятельной подачи – 3-НДФЛ.

При заполнении данной формы необходимо отталкиваться от рекомендаций и требований Министерства Финансов и 23 статьи Налогового кодекса.

Физические лица обязаны подавать декларацию самостоятельно в следующих случаях:

Под физическими лицами в данном случае понимаются следующие категории граждан:

Подача декларации по форме 3 НДФЛ должна осуществляться не позднее 30 апреля года, следующего за отчетным периодом

Подать налоговую декларацию можно несколькими способами:

Пример расчета НДФЛ

Физическое лицо владеет 2 года машиной и 4 года квартирой. В один и тот же год человек принимает решение продать свое имущество. В этом случае он обязан подать декларацию и заплатить налог в размере 13%. Налог будет учитываться только от продажи машины. В статью «Доходы» декларации необходимо будет внести только облагаемую налогом стоимость (цену машины).

Правила заполнения декларации

При заполнении и подаче налоговой декларации необходимо отталкиваться только от раздела, соответствующего установленной процентной ставке (13%, 15%, 30%, 35% или 9%) .

При подаче нулевой декларации индивидуальным предпринимателем разделы остаются не заполненными. Первые 2 страницы отражают информацию о налогоплательщике и обязательны для заполнения всех категорий граждан.

Они включают в себя следующие пункты:

Отправить документ через интернет можно, воспользовавшись специальной программой. Одним из таких видов программы для заполнения налоговой декларации 3 НДФЛ является «Декларация 2012».

Вкладки программы аналогичны листам декларации, единственным отличием является пункт «номер инспекции».

Пункт “номер инспекции” необходимо заполнить для автоматического отправления документа на электронную почту ФНС

Документы, для предоставления совместно с декларацией. Совместно с декларацией 3-НДФЛ в налоговый орган необходимо подать:

Если в ходе проверки выяснилось, что налогоплательщик указал не все свои доходы или отразил их неверно, декларация направляется ему для коррекции.

Заявителя могут пригласить в ФНС лично для разъяснения вызвавших сомнения у сотрудников деталей или в письменной форме уведомить о предоставлении дополнительных документов.

Штраф в этом случае не устанавливается. Для корректировки данных и предоставлении документов в ФНС налогоплательщику дается срок в три месяца

Если физическим лицом декларация была подана несвоевременно, то ему вменяется в обязанность уплатить штраф в размере 5% от суммы за каждый месяц просрочки.

Общая сумма штрафа не может превышать 30% от облагаемого налогом дохода или быть меньше 1000 рублей

Пример расчета штрафа

После продажи квартиры стоимостью 1.000.000 рублей пенсионерка, владеющая ей до этого менее 3 лет, не подала декларацию и не заплатила налог. Время просрочки составило 1 год. В этом случае штраф составит:

1.000.000.*0.05*12 = 600.000 рублей.

Эта сумма превышает 30% от стоимости квартиры, поэтому к оплате будет принят максимальный штраф:

1.000.000*0.3 = 300.000 рублей.

Пенсионерка вправе подать заявление о смягчающих обстоятельствах, что может быть рассмотрено ФНС положительно. В этом случае налоговая служба может снять или значительно сократить штрафные санкции. Однако, это не освобождает от оплаты налога, который в данном случае составит:

1.000.000*0.13 = 130.000 рублей.

В соответствии с действующим законодательством налоговым периодом по НДФЛ является календарный год. Соответственно, до 30 апреля необходимо отчитываться о своих доходах за предшествующий год. Декларацию обязаны подавать граждане, которыми были получены доходы, если с них не удерживался налог.

Также 3-НДФЛ подается с целью заявить социальный и имущественный вычеты. То есть, если гражданин в предыдущем году имел доход, в связи с чем уплачивал налог по ставке 13%, законодательно предусмотрено право вернуть уплаченные в бюджет деньги в ряде случаев, указанных в статьях 218 — 221 НК, в частности с сумм, уплаченных:

В соответствии со статьями 228, 229 НК гражданин должен подавать декларацию 3-НДФЛ в случаях:

Для того, чтобы правильно заполнить требуемую декларацию, необходим ряд документов, в частности:

Согласно п.4 ст.229 НК, в декларациях указывают:

Ввиду того, что с помощью данной декларации можно отчитаться о доходах, полученных за предшествующий год, 3-НДФЛ заполняется ИП, применяющими ОСН. Кроме того, в соответствии с п. 5 ст. 227 НК о своих доходах обязаны отчитываться:

Данные налогоплательщики самостоятельно рассчитывают сумму налога, подлежащую оплате.

В категории материалов. 100

Показано материалов. 41-80

Сортировать по. Дате ↓ · Названию · Рейтингу · Комментариям · Загрузкам · Просмотрам Заполнение Налоговой Декларации по форме 3-НДФЛ для новичков является очень трудоемкой задачей, именно поэтому для облегчения понимания, сайт vernut-vse.ru содержит очень много образцов и примеров заполнения этого очень мудреного документа. Налоговая Декларация 3-НДФЛ (можете встретить и другие неверные названия 3НДФЛ, НДФЛ-3) заполняется налогоплательщиком, если у него были в прошедшем году доходы, или они хотят получить возврат своего уплаченного подоходного налога из бюджета на лечение, обучение, благотворительность, пенсионные взносы или покупку квартиры, дома, комнаты или долей в них. Размещенные на этой странице примеры и образцы заполнения декларации 3-НДФЛ, взяты из обычной жизни обычных людей, приведены различные комбинации из нескольких ситуаций. Очень хотелось, чтобы все посетители сайта нашли именно свой образец, и больше никуда не ходили искать, но если все же Вы не нашли своего примера, то напишите в форму вопросов и ответов, и обязательно в скором времени появится и Ваша декларация с Вашими конкретными данными. В заполненных документах под конкретные ситуации содержатся те страницы декларации по форме 3-НДФЛ, которые Вам нужно заполнить и сдать в налоговую инспекцию по месту жительства. Все образцы / примеры деклараций и заявлений можно скачать с сайта абсолютно бесплатно, без СМС, без регистрации. Лучшей Вашей благодарностью будет ссылка на данную страницу, пусть все Ваши знакомые знают о том, сколько можно вернуть денег, затратив немного времени на подготовку документов.

В данном примере стандартные вычеты на 2 детей и вычет на обучение тоже за 2 детей

Пример заполнения декларации 3-НДФЛ на свое лечение:

Образец декларации 3-ндфл заполнен на покупку квартиры в 2013 году в долевую форму собственности в ипотеку и с детьми.

Пример декларации по форме 3-ндфл на покупку квартиры в 2011 году с переносом остатка

Образец Декларации 3-НДФЛ на одну покупку квартиры, стоимостью 2 450 000 рублей.

Данный образец заполнен на предоставление имущественного вычета при покупке квартиры и стандартный вычет на 1 ребенка

Пример декларации по форме 3-НДФЛ 2013 - взаимозачет налогов, если не было доходов в 2013 году .

Пример на обучение 2-х детей, предоставленный одному родителю

Пример на максимальный социальный вычет за обучение ребенка в 2013 году

Образец на свое собственное обучение в пределах 120 000 рублей

В данном примере налогооблагаемая база по продаваемой квартире уменьшена расходы, связанные с ее покупкой

В образце ситуация с покупкой и продажей квартир в одном году.

Пример декларации 3-ндфл по договорам добровольного пенсионного страхования и негосударственного пенсионного обеспечения в 2013 году

В примере декларация заполнена на возврат подоходного налога на благотворительность

Пример заполнен на возврат подоходного налога за дорогостоящее лечение.

В образце рассмотрена ситуация с недорогостоящим лечение на сумму 130 000 рублей, но в пределах максимального вычета в 120 000 рублей.

Код в справке об оплате мед. услуг должен стоять 1.

Это могут быть анализы, обычное лечение зубов, консультации врачей с последующей выпиской лечения и т.д.

Декларация на продажу машины,

которая была в собственности менее трех лет,

условия:

1. продана машина за 500 000 рублей

2. документы на покупку данной машины имеются на руках, машина куплена за 700 000 рублей

3. сумма продажи уменьшена на сумму фактических расходов, связанных с покупкой данного авто, т.е. на 700 000 рублей

Декларация на продажу машины,

которая была в собственности менее трех лет,

условия:

1. продана менее, чем за 250 000 рублей (в примере авто продано за 150 000 рублей)

2. документы на покупку данной машины имеются

3. цена покупки данной машины больше, чем продажа

4. сумма продажи уменьшена на фактические расходы, связанные с покупкой данной машины

В данном образце содержатся исходные данные:

1. право собственности на квартиру наступило в 2012 году, соответственно вычет начинается с 2012 года;

2. за год заработок составил 600 000 рублей, в том числе НДФЛ исчислен и уплачен в бюджет = 78 000 рублей;

3. отражен имущественный налоговый вычет на покупку квартиры + проценты, уплаченные в 2012 году .

Данный пример / образец заполненной декларации 3-НДФ Л за 2012 год содержит следующие данные:

1. продажа квартиры за 1 800 000 рублей, уменьшение налогооблагаемой базы на сумму фактически произв еденных расходов 1 000 050 рублей (сумма покупки меньше с уммы продажи ).

2. покупка новой квартиры за 3 000 000 рублей, но указан максимальный размер суммы налогового вычета 2 000 000 рублей.

3. заработная плата за 2012 год = 460 863,81 (13% - 59 912).

4. сумма. с которой нужно заплатить налог

1 800 000 - 1 000 050 = 799 950 (13% - 103 994).

5. но т.к. покупка и продажа происходят в одном году, то происходит взаимозаче т

2 000 000 - 799 950 - 460 863, 81 = 739 186,19 - сумма остатка налогового вычета на следующий год

и этого примера к возврату только 13% с зарплаты 59 912 рублей

6. Лист И декларации

1 260 813, 81 состоит из 799 950 (сумма с продажи квартиры) + 460 863, 81 (сумма с покупки квартиры).

Данный пример / образец налоговой Декларации по форме 3-НДФЛ заполнен на продажу 2-х машин в одном налоговом периоде (2012 году).

Автомобили в собственности менее трех лет.

Стоимость продажи каждого автомобиля 200 000 рублей.

Стоимость покупки каждого автомобиля 200 000 рублей. Соответственно уменьшаем налогооблагаемую базу на сумму фактически понесенных расходов в размере 200 000 рублей.

Декларация нулевая, но т.к. автомобили были в собственности менее трех лет, отчитаться о продаже в налоговую инспекцию нужно.

Данный образец заполнения Декларации 3-НДФЛ за 2012 год содержит следующие исходные данные по возврату подоходного налога:

- расходы на дорогостоящее лечение в 2012 году = 200 000 рублей;

- расходы на недорогостоящее лечение в 2012 году = 50 000 рублей;

- расходы на покупку квартиры (инвестирование в строительство, акт приемки-передачи от 05.12.2012) = 2 000 000 рублей.

Сумма к возврату на счет = 78 000 рублей (13% от 600 000 рублей - заработная плата за 2012 год).

Скачать образец заполнения декларации по форме 3-НДФЛ за 2012 г. на имущественный налоговый вычет при покупке квартиры с переносом остатков

Данный пример декларации 3-НДФЛ на получение налогового вычета при покупке квартиры с ипотекой и переносом остатков с 2011 года

покупка квартиры = 2 000 000 рублей - пункт 1.11

проценты за все годы = 80 000 рублей - пункт 1.12

налоговый вычет, полученный в 2011 году = 300 000 рублей - пункт 2.1

остаток основного налогового вычета = 1 700 000 рублей (2 000 000 - 300 000) - пункт 2.3

проценты, перешедшие с прошлого года = 50 000 рублей - пункт 2.4

сумма доходов, без НДФЛ за 2012 год = 600 000 рублей - пункт 2.7

сумма налогового вычета, принимаемая в 2012 году = 600 000 рублей (при меньшем остатке налогового вычета сумма будет = остатку налогового вычета)- пункт 2.8

сумма остатка основного имущественного налогового вычета = 1 100 000 рублей (1 700 000 - 600 000) - пункт 2.10

остаток по процентам за все уплаченный годы = 80 000 рублей - пункт 2.11

Данный образец заполнения Декларации 3-НДФЛ за 2012 год содержит следующие исходные данные:

- расходы на покупку квартиры в 2012 году = 3 000 000 рублей (НО! максимальная сумма имущественного налогового вычета = 2 000 000 рублей).

Инвестирование в строительство, акт передачи подписан 05.12.2012 г.

Заработная плата за 2012 год = 600 000 рублей.

Сумма к возврату на счет = 78 000 рублей (13% от 600 000 рублей).

Остаток, переходящий на следующий 2013 год = 1 400 000 рублей.

Данный образец заполнения Декларации 3-НДФЛ за 2012 год содержит следующие исходные данные:

- расходы на дорогостоящее лечение в 2012 году = 200 000 рублей;

- расходы на недорогостоящее лечение в 2012 году = 50 000 рублей.

Сумма к возврату на счет = 32 500 рублей (13% от 250 000 рублей).

В этой статье мы хотим рассказать и показать на «живом» примере, как правильно заполнить декларацию 3-НДФЛ и провести взаимозачет НДФЛ. Очень часто встречаются ситуации, когда в одном году гражданин и купил квартиру, и продал объект недвижимости. То есть, речь идет и о получении имущественного вычета при покупке жилья, и о начислении налога по факту продажи.

Приведем такой пример: человек в 2013 году продал свою квартиру, которой он владел менее трех лет (ему ее подарили в свое время). Стоимость продажи составила 3 500 тыс. руб. Спустя пару месяцев («внутри» одного года» была куплена вторая квартира за 2 700 тыс. руб.

Как сделать зачет налога?

1) Важно помнить, что факт продажи квартиры не мешает получать имущественный вычет при покупке жилья. Это разные вычеты, пусть название у них «одинаковое», но суть разная.

2) Зачет производится только в том случае, когда сделки по продаже и по покупке были совершены в одном году.

В нашем примере сначала мы отразим доходы от продажи. Они составили 3 500 тыс. руб. При заполнении декларации необходимо среди перечня видов доходов выбрать не только раздел «Работа» (он нам понадобится), а еще раздел «Продажа». Поставьте «галочки» (см. рисунок).

Программа вам предложит к заполнению два раздела: данные по работе со справки 2-НДФЛ и данные по продаже вашего имущества. Остановимся немного подробнее на разделе "Продажа".

1) В строке "Наименование источника выплаты дохода" надо написать не просто "продажа" (как многие налогоплательщики делают и это считается ошибкой), а указать ФИО вашего покупателя.

2) Если вам неизвестны: ИНН, КПП и код ОКАТО (ОКТМО) вашего покупателя, то данные строки оставлять надо пустыми.

3) После указания суммы дохода в декларации, надо отметить: либо вы выбираете вычет в размере 1 млн руб. либо вычет в виде расходов на приобретение данного имущества. Но так как в нашем примере гражданин расходов не понес (у него жилье получено в дар), то мы ставим выбор "Вычет".

Ниже программа спросит вас о сумме удержанного налога. Так как вы продаете имущество физическому лицу, сумма НДФЛ в данной строке должна быть указана "ноль".

Теперь, когда все данные внесены, надо не забыть нажать на клавишу "Сохранить и продолжить".

Далее, идет второй этап заполнения декларации - это отражение данных по покупке жилья и вам обязательно надо выбрать вид вычета - "Вычеты по покупке жилья".

Программа вам откроет новый раздел для заполнения. И, таким образом, в одной налоговой декларации вы отразите сразу две сделки: покупку квартиры и продажу жилого объекта.

Если в ходе заполнения у вас будут возникать вопросы, вы можете обращаться к консультантам NDFLka.ru, которые не только помогут сформировать налоговую декларацию 3-НДФЛ. но и окажут бесплатные консультации.

Удачного вам декларирования!

Общая система налогообложения, действующая на территории РФ, подразумевает, что каждый предприниматель ежегодно должен самостоятельно подавать в отделение налоговой инспекции ведомость о своих доходах. Данная норма предусмотрена соответствующим законом, и за ее нарушение предпринимателю грозит серьезный штраф. Ведомость называется формой 3-НДФЛ и подается на специальном бумажном бланке. Мы расскажем вам о том, как правильно заполнить форму 3-НДФЛ и какие нюансы необходимо учитывать при сдаче.

ВведениеДанная форма подается не только индивидуальными предпринимателями, но и всеми гражданами РФ, получавшими доход вне основной работы. Это делается для того, чтобы с полученных доходов не вычитался подоходный налог. Подобная декларация дает право человеку на получение повышенных налоговых и имущественных вычетов, что очень полезно при получении ипотеки, обучении и пр.

Форму 3-НДФЛ подают и ИП, и частные лица, получившие доход

Заполнение подобной формы обычно не вызывает трудностей у подготовленного человека — вопросы в ней предельно ясны, а все пункты описаны в огромном количестве примеров. Предприниматели и обычные люди сами занимаются заполнением подобных документов, и это вполне законно. Единственное, что необходимо — соблюдать некоторые требования НК РФ.

Если в процессе оформления вы допустите ошибку, то инспектор укажет вам на нее и попросит исправить. В самой ведомости не должно быть исправлений — вам придется все переписывать заново. При этом инспектор никак не может проверить правильность подаваемых данных. Если после подачи вы обнаружите, что доход превысил декларируемый, то сможете сдать дополнительную декларацию, которая называется “уточняющей”. Подобный вариант хорошо подходит для предпринимателей — самостоятельно сданная декларация, которая не влечет повышения суммы обязательств, не подразумевает применения каких-либо санкций.

Обратите внимание: если расхождение с реальными доходами будет выявлено, то вам придется оплатить налог, заплатить пеню за весь срок и дополнительно — штраф. Поэтому подавать декларацию лучше самому.

Когда нужно подавать декларациюПрежде чем вы узнаете, как самостоятельно заполнить налоговую декларацию 3-НДФЛ, давайте разберем в каких случаях она вообще подается. Эта форма считается ключевой для отчетности частных лиц и предпринимателей. В ней указываются все доходы, которые были получены в прошлом году (за вычетом заработной платы у работающих). В данную форму должны вноситься деньги, полученные гражданином от:

Заполнять декларацию нужно разборчиво, печатными буквами

Также данная декларация сдается, если:

Чтобы знать, как заполнить декларацию 3-НДФЛ правильно, вам нужно сначала подготовиться к ее сдаче. Вам понадобится паспорт и документы, которые подтверждают получение вами доходов. Данные документы должны быть оформлены соответствующим образом, а не в виде справок, иначе инспектор их не примет.

Как правильно заполнятьДанную декларацию подают все, кто работает на общем налоге. Этот документ позволяет провести быстрый перерасчет налога с доходов физлиц, вернув уже оплаченную сумму. Инспектор в налоговой инспекции проверяет не только правильность заполнения декларации, но и передает ее соответствующим контролирующим органам, которые проведут проверку законности полученных средств и их размера. Если все будет в порядке, то налоговая делает перерасчет возможных вычетов.

Сама форма должна быть сдана до 30 апреля. То есть вам необходимо сдать декларацию о доходах за прошлый год за первые 4 месяца нового.

Декларация дает право на получение налоговых вычетов

Форма может заполняться двумя способами:

Если вы заполняете декларацию на принтере, то нельзя использовать двойную печать — все заполняется на разных листках.

Обратите внимание: оплатить налоговые обязательства по декларации вы должны не позднее 15 июля (через 2,5 месяца после крайнего срока подачи формы).

Если вы получили доход, но при этом налог с него не был высчитан, то сначала вам нужно будет оплатить одну часть НДФЛ в течение 30 дней после получения уведомления, а затем вторую часть после оплаты имеющихся обязательств.

Заполнение декларации достаточно простое:

Перед сдачей документа инспектору обязательно проверьте его еще один раз на предмет ошибок и несоответствий. Если инспектор найдет неточность, то вам придется заполнять ее снова и ждать в очереди. В конце ставится дата заполнения декларации, подпись налогоплательщика и печать (при наличии). Скачать образец заполнения документа вы сможете по данной ссылке. а пустую форму для заполнения — по этой .

Подача декларации через онлайн-форму

Что такое вычеты и зачем они нужныИтак, вы уже знаете, как проводится заполнение декларации 3-НДФЛ — в этом нет ничего сложного. Используя приведенный нами пример, вы сможете заполнить ее быстро и правильно. Но теперь давайте рассмотрим другой вопрос — какие преимущества она дает? Достаточно серьезные — человек, который сдал подобный документ, получает право на оформление налоговых вычетов.

Что это такое? Это сумма, на которую уменьшается ваша налоговая нагрузка. Грубо говоря — компенсация взятых у вас налогов. Для предпринимателя она позволяет сэкономить на выплатах, а для обычных людей — получить свои деньги назад при выплате ипотеки, обучении и пр.

Обратите внимание: налоговая служба автоматически не назначает налоговые вычеты. Если хотите его получить, то нужно будет подать соответствующее заявление в налоговую.

При подаче заявления вам нужно будет предоставить копии или оригиналы договоров/платежек, которые позволяют оформить данную услугу.

Удаленная подача декларацииНовые технологии пришли даже в налоговую службу — если не хотите стоять в очередях и тратить время на дорогу, то вполне можете подать декларацию через онлайн-форму. Для этого вам нужно будет скачать соответствующее ПО с сайта налоговой инспекции. При запуске оно попросит ввести необходимые данные и запомнит их. В будущем вам не нужно будет постоянно вводить данные о себе — все будет заполняться автоматически, вам нужно будет только подставить нужные цифры и изменить даты.

Подобное заполнение 3-НДФЛ экономит массу времени и делает подачу документа простым и быстрым. Причем вы можете как подать соответствующие данные через интернет, так и распечатать на принтере ведомость, затем сдав ее в бумажной форме.

Интересное по теме: