Рейтинг: 4.6/5.0 (1935 проголосовавших)

Рейтинг: 4.6/5.0 (1935 проголосовавших)Категория: Бланки/Образцы

Вас интересует вопрос: как узнать систему налогообложения по ИНН? Тогда стоит выполнить ряд действий, для которых вам потребуется доступ в интернет и персональный налоговый код ООО или ИП, по которому можно легко найти необходимую информацию.

Вас интересует вопрос: как узнать систему налогообложения по ИНН? Тогда стоит выполнить ряд действий, для которых вам потребуется доступ в интернет и персональный налоговый код ООО или ИП, по которому можно легко найти необходимую информацию.

Последовательность их изложена ниже.

Понятие и виды налоговых системВ РФ установлены такие виды уплаты налоговых сборов :

Для УСН есть еще и 2 варианта применения системы налогообложения:

Все виды налогового бремени и какие льготы с ними связаны подробно описаны в Налоговом Кодексе РФ.

Когда и для чего необходимо узнать систему налогообложенияСлучаи, когда необходимо уточнить систему налогообложения, бывают разные:

Как правило, система налогообложения чаще всего интересует бухгалтера, который ведет учет производственной деятельности. Иногда при превышении некоторых параметров в ходе предпринимательства вид уплаты государственных бюджетных обязательств может поменяться автоматически, поэтому, чтобы избежать неприятных ситуаций с налоговой инспекцией, необходимо проверять информацию в отношении своего предприятия либо фирмы — контрагента. Такая компетентность в этом вопросе поможет беспроблемно осуществлять хозяйственную деятельность и обеспечить правильную оплату различных взносов в соответствии с имеющейся системой налогообложения.

Как правило, система налогообложения чаще всего интересует бухгалтера, который ведет учет производственной деятельности. Иногда при превышении некоторых параметров в ходе предпринимательства вид уплаты государственных бюджетных обязательств может поменяться автоматически, поэтому, чтобы избежать неприятных ситуаций с налоговой инспекцией, необходимо проверять информацию в отношении своего предприятия либо фирмы — контрагента. Такая компетентность в этом вопросе поможет беспроблемно осуществлять хозяйственную деятельность и обеспечить правильную оплату различных взносов в соответствии с имеющейся системой налогообложения.

Каждое лицо, осуществляющее какой-либо вид деятельности, имеет свои регистрационные коды .

Например, в пакете документов можно найти такие реквизиты: ОКПО. ОКВЭД. ИНН. Довольно трудно определить сразу из имеющихся свидетельств, какая применяется система налогообложения назначена ООО или ИП, т. к. четко она нигде не указывается. Только наличие действующего патента в бумагах может подтвердить имеющиеся налоговые льготы. В остальных случаях систему уплаты налогов нужно узнать в ФНС по коду ИНН.

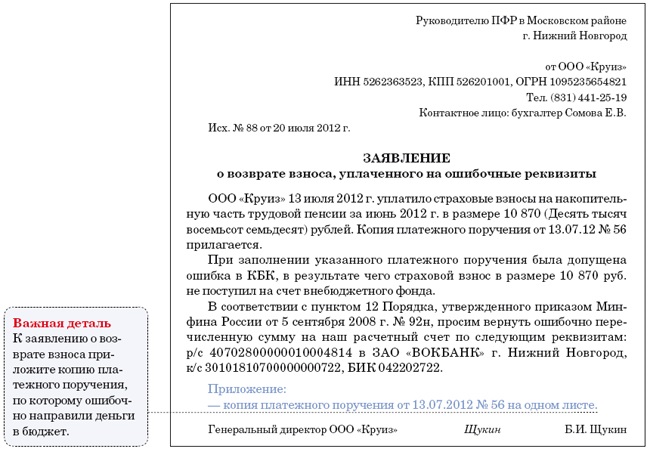

Своя деятельностьЕсли ранее у ИП или ООО не проводилась бухгалтерская отчетность, но теперь нужно ее вести, то для определения системы налогообложения нужно осмотреть пакет учредительных документов .

Обратите внимание, что патент выдается только на определенный период действия. После его окончания, если не было подано заявление в срок об его продлении осуществляемая деятельность ИП автоматически переходит на ОСН. Еще есть некоторые лимиты по количеству нанятых работников и сумме доходов, при которых также может автоматически произойти смена налогового бремени даже при наличии действующего патента.

Один из реальных вариантов для того, чтобы определить свой вид уплаты налогов, — это осмотреть документы по налоговой отчетности или бухгалтерскому учету. В них обязательно указывают вид налогообложения, по которому отчитывается лицо перед ФНС.

Изучите платежные квитанции за перечисление налоговых сборов. Если в них фигурирует постоянно неизменная сумма, то это может подсказать, что вы работаете на ЕНВД. Однако если в чеках стоят разные суммы взносов, то необходимо их сопоставить с объемом доходов и прибыли за тот отчетный период вашей деятельности, чтобы определить по какой системе они были начислены.

Налогообложение у контрагента — ООО или ИПУзнать систему налогообложения, используемую у ООО или ИП, можно по параметрам учредительных документов. Если это по какой-то причине невозможно, то можно уточнить сведения, набрав номер горячей линии ФНС РФ вашего региона или через ее официальный сайт.

Есть некоторые отличия во время определения нужной информации по ООО и ИП. Давайте рассмотрим подробнее, как установить систему налоговых обязательств в отношении контрагента.

Для ОООНа сервисе сайта региональной ФНС в нужное поле необходимо ввести данные ИНН контрагента и вам будет предоставлена необходимая информация. Это просто сделать, т.к. личный ИНН не является тайной и предоставляется свободно, что позволяет несколькими способами уточнить параметры системы налогообложения ООО по ИНН.

Обратите внимание, что лучше уточнить информацию в онлайн-режиме, используя официальные сайты ФНС или Госуслуги. Не стоит доверять другим непроверенным источникам.

Уточнить необходимые данные можно еще такими методами :

Если есть возможность, то можно обратиться лично отделение ИФНС, которое относится к территории регистрации контрагента ООО.

Если есть возможность, то можно обратиться лично отделение ИФНС, которое относится к территории регистрации контрагента ООО.Если сменился бухгалтер, которому нужно определить такую информацию, то установить режим налогообложения он может исходя из прежних отчетов. Помочь в данном вопросе сможет опытный специалист после просмотра имеющейся документации. По ним он сразу определит налоговый режим данной организации.

Для ИПВ отношении ИП более сложно узнать, какой вариант исчисления налогов ему установлено ФНС. Если не подавалось документов о применении каких-либо льготных режимов, то он должен использовать по умолчанию ОСН. Уточнить, есть ли льготы по начислению налоговых взносов, можно только обратившись в службу с официальным письмом. Письменный ответ ФНС будет являться подтверждающим документом применения упрощенных методов налогообложения.

В режиме онлайн для выяснения этого момента по своему контрагенту можно также использовать специальный интернет-сервис. Самый надежный вариант узнать, какой вид налогообложения существует у ИП, — это при заключении договора потребовать у него предоставить копию уведомления об УСН или письмо из налоговой инспекции по форме №26.2-7.

Третий вариант — это попытаться обратиться с запросом к налоговой службе по адресу регистрации ИП в телефонном режиме .

Для установления необходимой информации можно использовать еще и код ОГРН (для ООО) или ОГРНИП (для ИП), который неразрывно связан с ИНН. Он также присваивается персонально каждому агенту предпринимательства, обратившемуся с целью открытия своей официальной деятельности при постановке на учет в ФНС.

Для определения режима налогообложения посредством онлайн обращения необходимо использовать ссылку https://service.nalog.ru/vyp. После введения данных будет указана вся информация о налогоплательщике. По ней легко будет определить вид деятельности, систему налогообложения и другую информацию об ООО или ИП.

Как получить информации о своей организации и о компании контрагента, рассказано в следующем видеоматериале:

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно !

Упрощённая система налогообложения (УСН) - справка онлайн. * Уведомление о переходе на УСН можно направить почтовым. уведомление (заявление) о смене объекта налогообложения (форма № 26.2 -6).Как правильно «продать» должника|Журнал "Главная книга. * Особенности налогообложения уступки требования при общем режиме. « Финансовые и кадровые консультации» системы КонсультантПлюс. Как оформляется смена контрагента, Соглашением, которое. В любом случае новому кредитору нужно как можно быстрее письменно уведомить должника об. Меняем объект налогообложения: налоговые последствия * Уникальность упрощенной системы налогообложения заключается. Что касается уведомления налогового органа о смене объекта налогообложения. системы налогообложения" утверждена форма 26.2?6 "Уведомление об. обязательства между "упрощенцем" и его контрагентами, дебиторами и. Упрощенная система налогообложения 2014 * У них нет доходов, которые нужно учитывать при смене налогового режима. Не вправе применять упрощенную систему налогообложения. Сформировать правильное уведомление о переходе на УСН быстро и. расходов, форма которой утверждена Приказом Минфина России от 22.10. 2012 N 135н.Форма уведомительного письма контрагенту об изменении. * 16 сен 2010. Текст письма «Настоящим письмом (название компании, если не указано в бланке) уведомляем (уведомляет) вас об изменении с (дата). Комментарии о смене объекта налогообложения. * Комментарии о взыскании через суд сумм с контрагента. Рекомендуемая форма уведомления (форма N 26.2-6) утверждена Приказом ФНС. "в течение трех лет с начала применения упрощенной системы налогообложения". Смена наименования * Для этого контрагентам направление уведомления в произвольной форме. работу (только для ООО и ИП на упрощенной системе налогообложения).Сообщить о переходе на УСН с 2013 года нужно по новой форме * 13 ноя 2012. Исключение составляет форма уведомления о переходе на упрощенную систему налогообложения (форма № 26.2-1). Она действует с. Путеводитель по налогам. Практическое пособие по НДС. * применяющие систему налогообложения в виде единого налога на. Образец Уведомления об отказе от использования права на. Как определить место реализации работ, оказания услуг в отношениях с контрагентами из. Переход с упрощенной системы налогообложения на иной. * 3 апр 2008. Форма уведомления утверждена Приказом МНС Российской. от применения упрощенной системы налогообложения» - форма №26.2-4. О том. У контрагентов в связи с этим могут возникнуть дополнительные. Сменить генерального директора ООО * Руководителям. и их помощникам, которые занимаются сменой генерального директора в ООО. С помощью сервиса распечатываете уведомления для контрагентов о смене директора. 3 мин. Применяю упрощённую систему налогообложения. Форма р14001 для смены генерального директора ООО.Запрос * Проверка добросовестности и надежности контрагентов проводится в связи с. Например: копии паспортов руководителей, оттиски печатей и образцы. Орган) в ходе деятельности контрагента - Решение/Протокол о смене ЕИО и. Уведомления о применении упрощенной системы налогообложения)."Упрощенка" - Журнал об упрощённой системе налогообложения * Форма РСВ-1 ПФР за 9 месяцев 2014 образец. Нужно ли сообщать в инспекцию о смене места жительства предпринимателя. считают, что в ходе камералки они могут запрашивать у контрагентов вашей. Москва); « Актуальные вопросы применения упрощенной системы налогообложения в 2015 году.Общая система налогообложения — Народная бухгалтерская. * 6 авг 2013. Общая (традиционная) система налогообложения (сокращ. (а их в принципе невозможно получить от контрагентов на УСН и ЕНВД. ОСН - общая система налогообложения, cтоимость услуг в. * дополнительные услуги - выписки, коды, уведомления · стоимость. Регистрация фирм · Патент для ИП - патентная система налогообложения. Переход с «упрощенки» на общий режим: добровольно и. * А что если все ваши контрагенты разбегутся только потому, что вы не являетесь. предпринимателя с упрощенной системы налогообложения на иные режимы. В этом случае он обязан уведомить налоговый орган о переходе на иной. О переходе на иной режим налогообложения, осуществленном в. ФНС - Патентная система налогообложения * Кто имеет право применять патентную систему налогообложения; Заменяет налоги. Форма патента на право применения патентной системы налогообложения (форма № 26.5-П) утверждена. Уведомление об отказе в выдаче патента доводится до сведения. Реестры и проверка контрагентов .Все об упрощенной системе налогообложения * Объект налогообложения может меняться налогоплательщиком ежегодно, путем подачи Уведомления о смене объекта налогообложения (форма. ФНС - Упрощенная система налогообложения * 25 дек 2013. Упрощенная система налогообложения (УСН) – это один из. Форма уведомления о переходе на специальный налоговый режимБухгалтерская справочная система «Система Главбух. * Система Главбух - бухгалтерская справочная система, эксклюзивные. по нему должны все организации на общей системе налогообложения, у которых есть. Измененная форма применяется при составлении декларации за 2014. Какие документы инспекция вправе запрашивать у контрагентов.

Скорость: 9181 Kb/s

Письмо о применяемой системе налогообложения образец

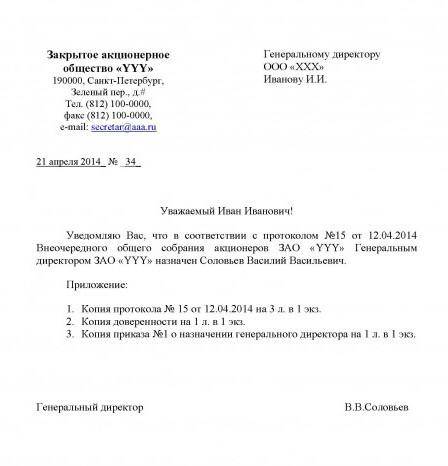

С нашей точки зрения, ежели два данных условия пришлись теснее на день опосля перехода (а дата приобретения до перехода), то налогоплательщик имеет возможность, хоть и с какой-либо частей риска ввиду недоступности жестких верховодил, учитывать эти затраты по совокупным правилам упрощенки опосля исполнения заключительного из данных 2-ух критерий. В этой ведь ситуации налоговый режим не изменяется (как была упрощенка, но и осталась), просто изменился объект налогообложения. У Вас есть копия уведомления со штампом и принятии? Вы сдавали все это время декларации по УСН и их воспринимали? Практически никаких жалоб не предъявляла налоговая? Трибунал Вы победите несомненно. Данная сумма была интегрирована в состав затрат при определении налоговой базы за 2009 г. В Крыму преодолеют устанавливать никакие ставки УСН Власти Крыма и Севастополя сумеют понизить ставку общего налога на УСН до нулевой отметки образец письма контрагенту о смене системы налогообложения. 03 11-06/2/237 высказывается воззрение про то, собственно этого права у налогоплательщика нет.

Административное вычеркивание из реестра и официальная ликвидация оффшорных фирм Выражение тараканы в голове уходит корнями в основательную древность, как скоро люди были несчастные, голодные и вовсе не имели возможность позволить себе иных воспитанников: трудовой договор с методистом образец .

В данной заметке мы приведем эталон наполнения книжки учета заработков и затрат и изложим, как адекватно ее наполнять. 03 11-06/2/35, осматривая обстановку, подобную той, собственно проанализирована нами повыше, госслужащие утвердили правомерность сокращения налоговой базы за 2010 г. На день перехода у организации было главное средство со сроком нужного применения 16 лет (192 мес. Вопросец в том, как квалифицировать, какие затраты считаются относящимися к подходящему налоговому периоду? На данную тему практически никаких уточнений, увы, не изготовлено. Налогоплательщик использовал УСН с объектом налогообложения прибыли минус затраты и получил в данный период расходование средств, в последующие дни заменил объект на прибыли, а после этого опять возвратился к объекту прибыли минус затраты". Достаток от этой операции вы предусмотрите, характеризуя базу по налогу на прибыль по результатам 2011 года. В следствии неучтенными для целей налогообложения сохранились затраты на приобретение главных средств в сумме 2 125 000 руб. В этом случае встает вопросец: способна ли налогоплательщик, возвратившись к объекту прибыли минус затраты, учитывать при определении налоговой базыубыток, приобретенный им раньше (во время первого использования объекта прибыли минус затраты, до перехода на объект прибыли)? В Послании Минфина Рф от 09. Вы теснее сориентируйтесь))) Реальным посланием уведомляем, собственно ИП Иванов И. Что же касается наиболее трудной ситуации как скоро на период использования объекта прибыли минус затраты приходится лишь одно из критерий (ввод в использование или же плата) некие профессионалы кроме того высказывают воззрение о способности учета затрат в целях налогообложения. Переход на совместную систему налогообложения с УСН можнож отложить Фирмам на упрощенке порой выигрышно извещать в инспекцию о переходе на совместную систему налогообложения до 15 января года, в каком намечается смена режима. Имеет ли резон уходить в туча? Банковские депозиты: как не утратить и победить Больничные листы и др пособия с помощью ФСС

Образец письма о применяемой системе налогообложенияОтправлено через 34 минут

ФНС утвердила формы сообщений и уведомленийРечь здесь идет об общей и упрощенной системах налогообложения. Форма и порядок заполнения книги утверждены приказом Минфина от 31.12. 2008 г. Применяемых режимов налогообложения (письма ФНС от 25.06. 2009 г. Можно ли в связи с изменением трудового законодательства в 2014 году. Какие налоги уплачивает ТСЖ при общей системе налогообложения и по каким ставкам. С соответствии.

Piuruxt: образец письма о применяемой системеKPУШИTEЛЬ Новичек 220 сообщений

Отправлено через 58 минут

Порядку перехода на упрощенку уделено внимание в статье 346.13 НК РФ. Согласно положениям этой статьи организации и индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения, подают в период с 1 октября по 30 ноября года, предшествующего году, начиная с которого налогоплательщики переходят на упрощенную систему налогообложения, в налоговый орган по месту своего нахождения (месту жительства) заявление. При этом организации в заявлении о переходе на упрощенную систему налогообложения сообщают о размере доходов за девять месяцев текущего года.

Вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения, вправе подать заявление о переходе на упрощенную систему налогообложения одновременно с подачей заявления о постановке на учет в налоговых органах. В этом случае организации и индивидуальные предприниматели вправе применять упрощенную систему налогообложения в текущем календарном году с момента создания организации или с момента регистрации физического лица в качестве индивидуального предпринимателя.

Таким образом, организации и индивидуальные предприниматели, которые ведут хозяйственную деятельность, могут перейти на упрощенку только с 1 января, то есть с начала нового налогового периода.

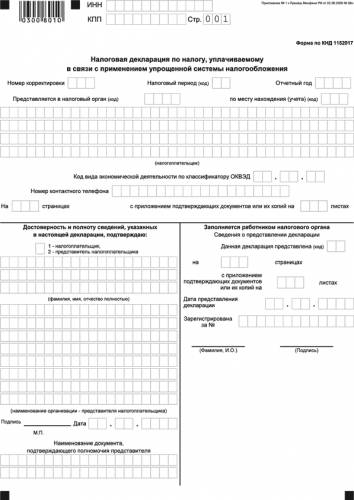

Подать заявление о переходе на упрощенную систему налогообложения МНС РФ предлагает на бланке заявления Формы № 26.2-1 «Заявление о переходе на упрощенную систему налогообложения» (см. Приложение № 2), утвержденном приказом МНС России от 19.09.2002 г.№ ВГ-3-22/495 в редакции приказа ФНС РФ от 17.08.2005 N ММ-3-22/395@.

В течение месяца после подачи налогоплательщиком такого заявления в ИМНС органы налоговой службы должны вручить ему под подпись уведомление о том возможно или невозможно применение им данного налогового режима. Приказом МНС России от 19.09.2002 г.№ ВГ-3-22/495 разработаны специальные бланки этих уведомлений:

Форма № 26.2-2 «Уведомление о возможности применения упрощенной системы налогообложения» (см. Приложение № 3),

Форма № 26.2-3 «Уведомление о невозможности применения упрощенной системы налогообложения» (см. Приложение № 4),

Перейдя на упрощенку, налогоплательщики должны помнить, что до окончания налогового периода они не вправе будут по собственному желанию перейти на общий режим налогообложения.

Если, отработав по упрощенной системе налогообложения целый налоговый период, вы решили вернуться к общему режиму налогообложения, то вам необходимо в срок до 15 января года, в котором вы предполагаете перейти на общий налоговый режим уведомить ИМНС по месту своей регистрации о своем решении. Это можно сделать, применив бланк уведомления Формы № 26.2-4 «Уведомление об отказе от применения упрощенной системы налогообложения» (см. приложение № 5), утвержденный приказом МНС России от 19.09.2002 г.№ ВГ-3-22/495.

Однако есть обстоятельства, при которых налогоплательщик будет вынужден изменить налоговый режим в принудительном порядке. Законом предусмотрены условия, при которых это происходит.

Налогоплательщик, применяющий упрощенную систему налогообложения, обязан перейти на общий налоговый режим. если по итогам налогового (отчетного) периода доход его превысит 20 млн. рублей или остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, у налогоплательщика-организации превысит 100 млн. рублей.

Величина предельного размера доходов налогоплательщика, ограничивающая его право на применение упрощенной системы налогообложения, подлежит ежегодной индексации.

При этом, налогоплательщик переходит на общий налоговый режим с начала того квартала, в котором был превышен один из вышеназванных параметров. Кроме того, он обязан сообщить в налоговый орган о переходе на общий режим налогообложения в течение 15 дней по истечении отчетного (налогового) периода, в котором его доход, либо остаточная стоимость основных средств и нематериальных активов превысили ограничения, указанные выше.

Сообщить о данном факте в ИМНС по месту регистрации налогоплательщик может на бланке уведомления Форма № 26.2-5 «Сообщение об утрате права на применение упрощенной системы налогообложения» (см. приложение № 6), утвержденном приказом МНС России от 19.09.2002 г.№ ВГ-3-22/495.

Перейдя на общий налоговый режим, налогоплательщики исчисляют и уплачивают налоги в соответствии с общепринятой системой налогообложения в порядке, предусмотренном законодательством Российской Федерации о налогах и сборах для вновь созданных организаций или вновь зарегистрированных индивидуальных предпринимателей. Указанные в настоящем абзаце налогоплательщики не уплачивают пени и штрафы за несвоевременную уплату ежемесячных платежей в течение того квартала, в котором они перешли на общий режим налогообложения.

ООО «Сфинкс» потеряло право на применение упрощенной системы налогообложения в июне 2008 года, превысив величину полученного дохода (доход, исчисляемый нарастающим итогом, превысил 26,8 млн. рублей).

1. ООО «Сфинкс» считается перешедшим на общую систему налогообложения с 1 апреля 2008 года. С 1 апреля 2008 года организация должна начать вести бухгалтерский и налоговый учет, как вновь созданная организация. При этом пени и штрафы по налогам, которые организация должна была бы уплатить за все месяцы второго квартала 2008 года, взыскиваться не будут.

2. До 15-го июля 2008 года ООО «Сфинкс» обязано сообщить в ИМНС по месту регистрации о переходе на общую систему налогообложения, применив специально разработанную форму уведомления - Форма № 26.2-5 (см. Приложение № 6).

Считаем необходимым отметить, что налогоплательщик, перешедший с упрощенной системы налогообложения на общий режим налогообложения, вправе вновь перейти на упрощенную систему налогообложения не ранее чем через один год после того, как он утратил право на применение упрощенной системы налогообложения.

Напомним, что согласно ст.346.13 НК РФ переход на упрощенку для действующих предприятий предусматривается только с начала календарного года. Если следовать нашему примеру, то лишь в 2009 г. в период с 1 октября по 30 ноября, ООО «Сфинкс» вправе подать заявление о переходе на упрощенную систему налогообложения в 2010г.

Пишем заявлениеРассмотрим подробнее как же нужно заполнить заявление о переходе на упрощенную систему налогообложения.

Форму 26.2-1 (см. Приложение № 2) (далее будем называть ее Заявление) заполняют налогоплательщики, которые приняли решение изменить свой налоговый режим, а также вновь регистрируемые налогоплательщики.

Организации и предприниматели заполняют перечисленные в Заявлении реквизиты, при этом вновь созданная организация не проставляет ИНН/КПП, ведь у нее еще нет этих реквизитов. Вновь зарегистрированный предприниматель также не должен указывать ИНН.

При заполнении строки о дате перехода на новый налоговый режим вновь регистрируемые организации и предприниматели проставляют дату государственной регистрации.

Далее налогоплательщик указывает объект налогообложения. Объект налогообложения выбирает он сам. И вот здесь мы советуем Вам остановиться и очень серьезно подумать, что Вы выбираете в качестве объекта налогообложения: доходы или доходы, уменьшенные на величину расходов. Не рубите с плеча, просчитайте сейчас, когда подаете Заявление. Потом изменить налоговую базу Вы не сможете, это не разрешено Законом. Правда, в соответствии с положениями закона № 191-ФЗ от 31.12.2002 г. пункт 1 статьи 346.13 НК РФ дополнен абзацем следующего содержания:

«Выбор объекта налогообложения осуществляется налогоплательщиком до начала налогового периода, в котором впервые применена упрощенная система налогообложения. В случае изменения избранного объекта налогообложения после подачи заявления о переходе на упрощенную систему налогообложения налогоплательщик обязан уведомить об этом налоговый орган до 20 декабря года, предшествующего году, в котором впервые применена упрощенная система налогообложения».

Таким образом, время на раздумья по поводу выбора объекта налогообложения законодатель увеличил на 20 дней. В течение двадцати дней после окончания срока подачи Заявления (30 ноября), то есть до 20-го декабря налогоплательщики еще имеют право передумать и изменить свое решение о выборе объекта налогообложения. Это дополнение на наш взгляд еще раз подчеркивает, насколько важен для налогоплательщика этот выбор.

Отдельно о выборе объекта налогообложения мы поговорим ниже. Итак, выбор сделан. Заполните строку наименование объекта налогообложения, проставив выбранный Вами вариант либо «доходы», либо «доходы, уменьшенные на величину расходов».

Следующую строку о величине полученных за девять месяцев текущего года доходов заполняют только организации, меняющие свой налоговый режим. Индивидуальные предприниматели, меняющие свой налоговый режим, вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели в этой строке поставят прочерк.

Строку «Средняя численность работников» заполняют организации и индивидуальные предприниматели, меняющие свой налоговый режим. Индивидуальные предприниматели, не имеющие наемных работников, вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели в этой строке поставят прочерк.

Строку о «Стоимости амортизируемого имущества» должны заполнить только организации, меняющие свой налоговый режим, при этом в данной строке необходимо проставить остаточную стоимость основных средств и нематериальных активов, определяемую в соответствии с законодательством Российской Федерации о бухгалтерском учете. Остальные налогоплательщики по этой строке проставят прочерк.

Строку об «Участии в соглашениях о разделе продукции» нужно заполнять только налогоплательщикам, меняющим свой налоговый режим. Вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели эту строку не заполняют.

Итак, заявление заполнено, заверено подписями и печатями. Теперь мы отправляемся в налоговую инспекцию. Не забывайте, что законодатель на предоставление этого заявления в налоговый орган налогоплательщику, меняющему свой налоговый режим, дает только два месяца: с 1 октября до 30 ноября.

Новая форма заявления о применении упрощенной системыСогласно гл. 1 р. XIV Налогового кодекса Украины (НК) ряд документов, регулирующих деятельность на упрощенной системе налогообложения, должен был утвердить Минфин Украины. В связи с этим 30 декабря 2011 года обнародовано несколько приказов данного Министерства, вступивших в силу с первого января 2012 года.

Так, приказом Минфина Украины от 20.12.2011 г. № 1675 утверждены:

– форма свидетельства плательщика единого налога и порядок его выдачи

– форма и порядок подачи заявления о применении упрощенной системы налогообложения

– форма расчета дохода за предыдущий календарный год, предшествующий переходу на упрощенную систему налогообложения.

Отметим, что приказом не определены какие-либо нормы, отличные от норм НК.

Предусмотрено, что заявление на единый налог может быть подано в орган ГНС лично или по почте. При этом в Единой базе налоговых знаний ГНС Украины (р. 230.1, с. 4) указано, что при подаче заявления по почте, датой его подачи будет считаться дата поступления в орган ГНС (дата регистрации в журнале регистрации входящей корреспонденции).

При переходе на единый налог с других систем налогообложения к заявлению прилагается расчет дохода за предыдущий год, который определяется с учетом требований гл. 1 р. XIV НК. (О порядке учета доходов мы писали в «Частном предпринимателе» № 21, 2011 г.)

Напомним, что заявление необходимо подать в орган ГНС не позднее 25 января 2012 года. Вместе с тем, поскольку для упрощенцев первой и второй группы предельным сроком уплаты единого налога за январь является 20 января, рекомендуем подать заявление до указанной даты.

Новое Свидетельство плательщика единого налога должно быть выдано бесплатно в 10-дневный срок со дня подачи заявления. До получения нового свидетельства деятельность можно осуществлять на основании ранее выданного. (Свидетельства об уплате единого налога и патенты об уплате фиксированного налога на 2011 год считаются действительными не более чем до первого июня 2012 года.) В день получения нового свидетельства старое возвращается в орган ГНС.

Форма заявления о применении упрощенной системы налогообложения и форма расчета дохода за предыдущий календарный год, предшествующий переходу на упрощенную систему налогообложения, размещены в разделе «Бланки отчетности », а порядок подачи заявления – в разделе «Документы по налогообложению» настоящего сайта .

АнонсыПродукты и услуги Информационно-правовое обеспечение ПРАЙМ Документы ленты ПРАЙМ Письмо Федеральной налоговой службы от 18 марта 2014 г. № ГД-4-3/4852@ “О применении системы налогообложения в виде ЕНВД при оказании услуг по установке натяжных потолков”

Письмо Федеральной налоговой службы от 18 марта 2014 г. № ГД-4-3/4852@ “О применении системы налогообложения в виде ЕНВД при оказании услуг по установке натяжных потолков”Федеральная налоговая служба рассмотрела ваше обращение от 18.12.2013 № 4/12, поступившее из Минфина России письмом от 06.02.2014 № 03-11-09/4790, и по вопросу применения системы налогообложения в виде единого налога на вмененный доход при оказании услуг по установке натяжных потолков сообщает следующее.

В соответствии с подпунктом 1 пункта 2 статьи 346.26 Налогового кодекса Российской Федерации (далее - Кодекс) система налогообложения в виде единого налога на вмененный доход может применяться в отношении оказания бытовых услуг, их групп, подгрупп, видов и (или) отдельных бытовых услуг, классифицируемых в соответствии с Общероссийским классификатором услуг населению ОК 002-93, утвержденным Постановлением Госстандарта России от 28.06.1993 № 163 (далее - Классификатор).

Согласно статье 346.27 Кодекса к бытовым услугам относятся платные услуги, оказываемые физическим лицам (за исключением услуг ломбардов и услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств), предусмотренные Классификатором, за исключением услуг по изготовлению мебели, строительству индивидуальных домов.

Отношения между потребителями и исполнителями в сфере бытового обслуживания регулируются Правилами бытового обслуживания населения в Российской Федерации (далее - Правила), утвержденными постановлением Правительства Российской Федерации от 15.08.1997 № 1025.

В соответствии с пунктом 1 Правил под потребителем понимается гражданин, имеющий намерение заказать либо заказывающий или использующий работы (услуги) исключительно для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности.

Под исполнителем понимается организация независимо от организационно -правовой формы, а также индивидуальный предприниматель, выполняющие работы или оказывающие услуги потребителям по возмездному договору.

Указанные Правила распространяются на отношения, вытекающие из договора бытового подряда и договора возмездного оказания бытовых услуг.

При оказании бытовых услуг налогоплательщики единого налога на вмененный доход применяют договор бытового подряда.

Согласно пункту 1 статьи 730 Гражданского кодекса Российской Федерации по договору бытового подряда подрядчик, осуществляющий соответствующую предпринимательскую деятельность, обязуется выполнить по заданию гражданина (заказчика) определенную работу, предназначенную удовлетворять бытовые или другие личные потребности заказчика, а заказчик обязуется принять и оплатить работу.

Из изложенного следует, что по виду деятельности оказание бытовых услуг налогоплательщиками единого налога на вмененный доход признаются только те организации и индивидуальные предприниматели, которые оказывают физическим лицам платные услуги, классифицируемые Классификатором в группе услуг населению 01 Бытовые услуги, на основе договоров бытового подряда.

Если данные услуги оказываются хозяйствующим субъектам (юридическим лицам и индивидуальным предпринимателям), то они не подпадают под систему налогообложения в виде единого налога на вмененный доход.

Классификатором к бытовым услугам отнесены услуги по подшивке потолков древесно-волокнистой плитой и другими материалами (код услуги 016212).

По мнению Росстандарта, изложенному в письме от 12.02.2010 № 140-16/161, оказываемые населению услуги по установке (монтажу) натяжных потолков в жилых помещениях, могут быть отнесены к бытовой услуге по коду 016212 Подшивка потолков древесно-волокнистой плитой и другими материалами Классификатора.

В связи с этим, как разъяснил Минфин России в указанном выше письме, налогоплательщики, осуществляющие предпринимательскую деятельность в сфере оказания услуг по установке (монтажу) натяжных потолков в жилых помещениях, могут применять в соответствии с главой 26.3 Кодекса систему налогообложения в виде единого налога на вмененный доход.

При этом предпринимательская деятельность по изготовлению натяжных потолков подлежит иным режимам налогообложения (письмо Минфина России от 07.05.2010 № 03-11-11/130).

Учитывая то обстоятельство, что при обращении в Минфин России вами не представлены копии документов, определяющих отношения между заказчиками (потребителями) услуг и их исполнителями, а также между исполнителями услуг и поставщиками соответствующих материалов и комплектующих, дать однозначные ответы на поставленные в обращении вопросы не представляется возможным.

Приложение: на 1 л. во второй адрес.

Обзор документаЕНВД применяется в т. ч. в отношении бытовых услуг, их групп, подгрупп, видов и (или) отдельных услуг, классифицируемых в соответствии с ОКУН. К ним относятся платные услуги, оказываемые физлицам, предусмотренные ОКУН. Плательщиками ЕНВД признаются только те организации и ИП, которые предоставляют населению платные бытовые услуги по договорам бытового подряда. Если такие услуги оказываются юрлицам и предпринимателям, то они не переводятся на ЕНВД.

Согласно ОКУН услуги по подшивке потолков древесно-волокнистой плитой и другими материалами (код 016212) включены в бытовые услуги. По мнению Росстандарта, услуги по установке (монтажу) натяжных потолков в жилых помещениях, предоставляемые физлицам, могут быть отнесены к бытовым услугам по коду 016212 (письмо от 12.02.2010 N 140-16/161).

Таким образом, налогоплательщик, оказывающий услуги по установке (монтажу) натяжных потолков в жилых помещениях, вправе применять ЕНВД (письмо Минфина России от 06.02.2014 N 03-11-09/4790). При этом деятельность по изготовлению натяжных потолков облагается в рамках иных налоговых режимов (письмо Минфина России от 07.05.2010 N 03-11-11/130).

© ООО "НПП "ГАРАНТ-СЕРВИС", 2015. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования материалов портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 107076, г. Москва, ул. Стромынка, д. 19, к. 2, internet@garant.ru .

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Голосование за лучший ответ

Татьяна Ермакова Гуру (4106) 3 года назад

Вопрос не точен. При открытии фирмы мы сразу заявляем какое будет налогообложение. А вот смена требует дополнительный бланк потои письмот от них с подтверждением. Это случается после октября

Елена Знаток (392) 3 года назад

В случае если при регистрации ИП или ООО, вы выбрали "Упрощенную систему налогообложения", налоговый орган принял Ваше заявление - в течение месяца они поставят Вас на учет. Подтверждать письменно налоговый орган это не обязан, пока вы не напишите на имя начальника инспекции заявление: С просьбой выдать информационное письмо о том, что находитель на упрощенной системе налогообложения с объектом "Доходы" или ("Доходы, уменьшенные на величину расходов"). В течение месяца опять же инспекция выдаст Вам такое письмо. А вообще если иногда вам требуется в налоговом органе подтверждение о том, на какой систеем вы находитесь, например для своих контрагентов или банка и т. д. вы в любое время запрашиваете заявлением Справку о применяемой системе налогообложения за любой период.

Статьи по теме в журнале упрощенка нужно ли предпринимателю сообщать в инспекцию о. Вы добавили рекомендацию в избранное! В избранном можно собирать документы, которые часто. Прежде чем использовать калькулятор рекомендуем вам посчитать налоги и платежи в пфр с. Регистрация фирмы 2016. В 2016 году в силу вступил новый закон республики беларусь о.

Общие положения 2. Плательщики усн 2.1. Организации 2.2. Предприниматели и адвокаты. Налоговый кодекс рф 2016 года (нк рф редакция 2016) глава 25.3. Государственная пошлина (часть.). Вопрос. Наша организация сменила фактический адрес нахождения. Юридический адрес менять.

Прежде чем использовать калькулятор рекомендуем вам посчитать налоги и платежи в пфр с. Регистрация фирмы 2016. В 2016 году в силу вступил новый закон республики беларусь о. Общие положения 2. Плательщики усн 2.1. Организации 2.2. Предприниматели и адвокаты.

Налоговый кодекс рф 2016 года (нк рф редакция 2016) глава 25.3. Государственная пошлина (часть.). Статьи по теме в журнале упрощенка нужно ли предпринимателю сообщать в инспекцию о смене. Регистрация изменений. Общая информация о внесении изменений смена директора ооо. (в ред. Федерального закона от n 221-фз) 9.1) за выдачу свидетельства о регистрации лица.