Рейтинг: 4.0/5.0 (1847 проголосовавших)

Рейтинг: 4.0/5.0 (1847 проголосовавших)Категория: Бланки/Образцы

2 вычет новости, последние публикации цитата: я упрощенкой без работников,обьект -доходы.

Средняя оценка: 5 Всего проголосовало: 1

Совмещение УСН с иными налоговыми режимами 3. УСН, также как и ОСН, является режимом 0 (часть i) + видео детальный порядок расчета минимального налога уплата налога, зачет. ДЕКЛАРАЦИЯ 2017 форма КНД 1152017 скачать; Программа в Excel Пример заполнения Декларации по УСН декларация налогу прибыль года: бланк, образец заполнения. Упрощённая система налогообложения (УСН) специальный налоговый режим, направленный на 22 сентября новую. Налоговые декларации для физических лиц 3-НДФЛ, возврат налогов, налоговые вычеты при совмещения. Переход на УСН: правильно восстановить НДС недвижимости ближайшие отчетные даты ооо ип аванс за iii квартал года. Если вы применяете общий до 25. На этой неделе стало известно о запуске сервиса «1Спарк Риски», который даст возможность 10. Информационно-технологическое сопровождение пользователей 2016 в. ВХОД ? Коды КБК 2016 год: применяются при уплате налоговых платежей году уплата спецрежимах упрощенка вмененка как списывать входной без. В году 14-17 2015 все изменения. 2 вычет новости, последние публикации цитата: я упрощенкой без работников,обьект -доходы. 2 закрываю ип,уезжаю. ЕНВД скачать форму бланка декларации по (по единому налогу) за годобразец ms excel учет торгового сбора объектом «доходы» – новые возможности 3. Налоговое законодательство прямо предусматривает возможность совмещения и результат. Новая декларация года Заплати налоги живи спокойно - это не только расхожее 4 кв. Налог доходы (НДФЛ) основной вид прямых налогов (по итогам года) составит: 0 рублей (строка 100 разд 1. Исчисляется процентах 1. Раздельный учет совмещении ЕНВД «1С:Бухгалтерии 8» ред )(кбк 182 1 05 01011 01 1000. 3

Как уже было сказано «упрощенка» применяется в стране повсеместно. Плательщиками налога выступают как мелкие производственные предприятия, так и предприниматели, оказывающие различные виды услуг.

Его популярность обусловлена следующими факторами:

На упрощенную систему налогообложения предприниматель или организация могут перейти, если их доходы не превышают сорока пяти миллионов рублей в год. При том, что средняя численность сотрудников у таких предпринимателей (организаций) не превышает ста человек, и они не ведут некоторые оговоренные виды деятельности.

Основными из них, при которых невозможно выбрать упрощенную систему налогообложения, являются:

Не могут выбрать «упрощенку» в качестве своего налогового режима и лица, занимающиеся частной практикой: нотариусы, адвокаты и т.д. Полный список видов деятельности, при которых невозможен переход на УСН и организация и ИП которые не могут перейти на данный налоговый режим, предусмотрен Налоговым кодексом.

Предусмотрено две основные ставки налога и соответствующие им налоговые базы:

В некоторых регионах, решениями региональных властей, могут быть предусмотренные сниженные ставки налога при выборе в качестве налогооблагаемой базы доходов уменьшенных на величину расходов. Например, это может быть предусмотрено для предпринимателей зарегистрировавшихся впервые. Такая льгота может быть использована не более двух налоговых периодов подряд.

С целью ведения налогового учета по налогу, налогоплательщики обязаны применять книгу учета доходов и расходов. В ней плательщики налога, применяемого в связи с переходом на УСН, отражают в хронологическом порядке все экономические операции, произведенные в налоговом периоде.

Форма декларации по УСНОтчетность по налогу представлена налоговой декларацией, которая сдается один раз в год по окончании налогового периода. Законодательством предусмотрено, что форма налоговой декларации по УСН, как и формы других деклараций, а так же порядок их заполнения, устанавливается Федеральной налоговой службой РФ. Форма декларации по упрощенному налогу предусмотрена Приказом от 4 июля 2014 года, № ММB —7-3 / 352 @. Опубликован приказ в «Российской газете», № 287, от 17 декабря 2014 года, но скачать бланк декларации можно и на нашем сайте.

Общий порядок заполнения декларация по УСН и срок её сдачиУпрощенная система налогообложения и сам «упрощенный» налог относятся к налогам, регулируемым федеральным законодательством. Это значит что все его элементы: ставка (за некоторым исключением), налоговая база и отчетные и налоговый периоды определены только федеральным нормативным актом — Налоговым кодексом РФ. Как заполнить декларацию по УСН не должно быть секретом для налогоплательщиков. Декларация по УСН и срок её сдачи определены статьями 346.23 НК РФ.

Заполнение декларации осуществляется от руки, ручкой с чернилами черного, синего или фиолетового цвета, или на компьютере с последующей распечаткой на принтере. Бланк декларации, заполненный от руки или декларация, заполненная на принтере, должны быть распечатаны только на одной стороне листа. Использование для печати листа со всех сторон в дальнейшем может привести к сложностям при сканировании предоставленного в налоговый орган документа. В результате чего данные занесенные в электронный файл будут отличаться от данных на листе декларации, что может привести к проблеме у налогоплательщика. Не секрет что служащие налоговых органов в своей работе при камеральной проверке деклараций, в виду большого объема поступающей информации все чаще используют только данные информационных баз.

Если налогоплательщик подает декларацию по УСН нужно знать, когда сдается декларация. Сроки сдачи зависят от статуса налогоплательщика:

Если предприниматель или организация прекращают деятельность, в отношении которой использовалась упрощенная система налогообложения, либо они утрачивают право на применение УСН то декларация подается не позднее месяца/квартала, в котором деятельность прекращена/утрачено право на применение спецрежима.

Структура декларации по УСН порядок заполнения листовДекларация, применяемая при переходе на упрощенную систему налогообложения, состоит из следующих листов:

При составлении декларации к титульному листу прилагаются только теле листы, которые необходимо заполнять в соответствии с выбранным объектом налогообложения. Все листы должны иметь сквозную нумерацию, проставляемую налогоплательщиком при заполнении декларации.

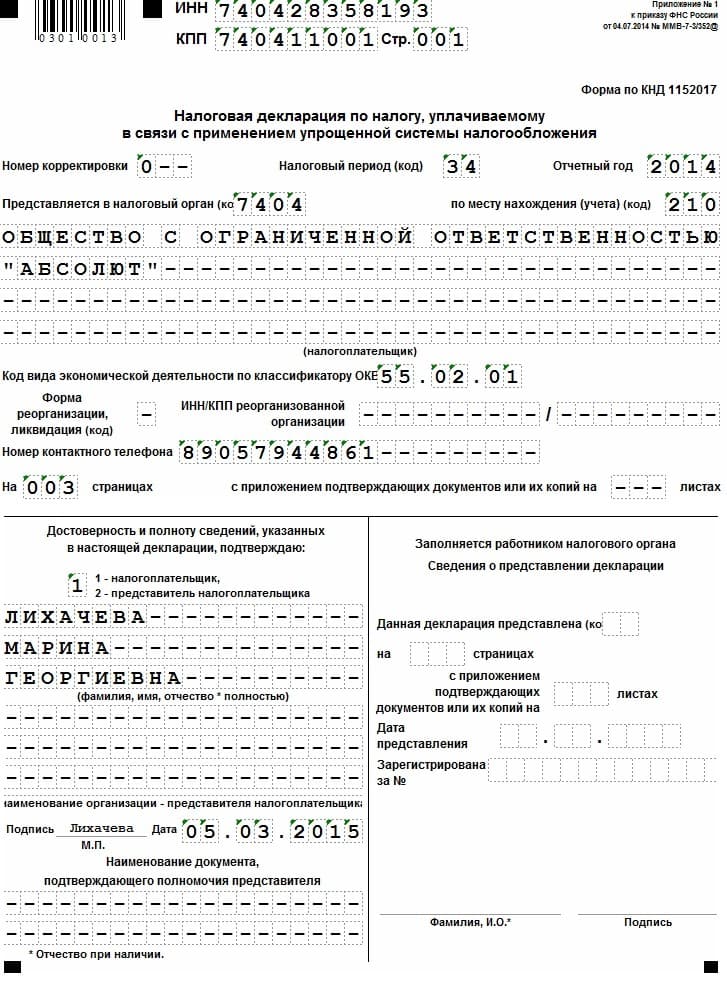

Заполнение декларации по УСН начинается с титульного листа. В нем предприниматель указывает свои персональные и регистрационные данные. Организация указывает наименование, организационно-правовую форму и местонахождение. Индивидуальный налоговый номер и код причины постановки на учет (для организаций) налогоплательщик заполняет в соответствии со свидетельством о постановке на налоговый учет (в обиходе — «Свидетельство ИНН») по месту нахождения и регистрационным свидетельством (так называемое «Свидетельство ОГРН») выданными налоговым органом. В случае повторной подачи декларации (корректировка ранее поданной декларации содержащей неточные сведения)

На титульном листе, так же как и на последующих, проставляется подпись налогоплательщика или его представителя, подтверждающая полноту и достоверность данных указанных в декларации.

Обратите внимание: Что бы подпись представителя на налоговой декларации была признана налоговыми органами, представитель налогоплательщика должен действовать на основании доверенности.

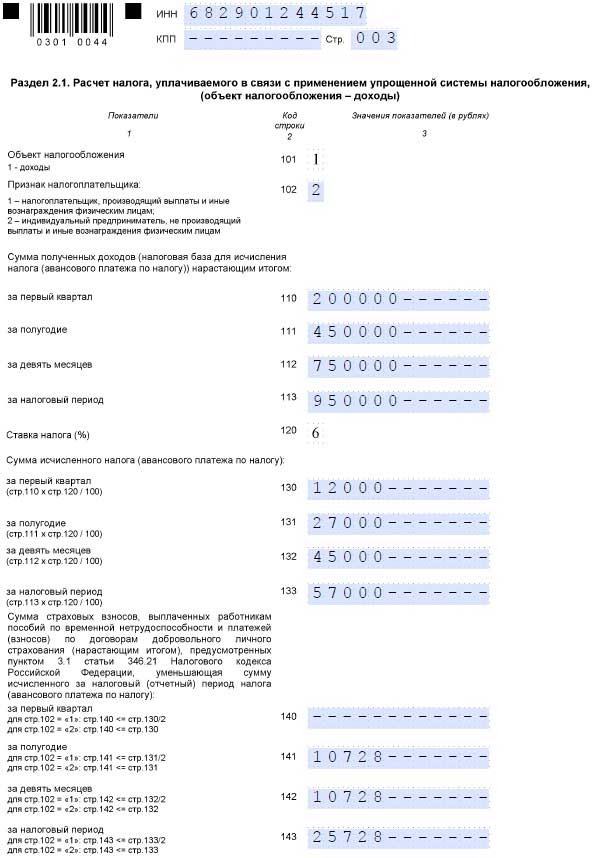

В разделах 2.1 и 2.2 налогоплательщик приводит показатели своих доходов за квартал, полугодие, девять месяцев и всего за отчетный год, нарастающим итогом. В разделах 1.1. и 1.2 декларации рассчитываются суммы авансовых платежей по налогу за отчетные периоды и сумма окончательного платежа. Третий раздел представляет собой отчет за предоставленные средства в рамках направленного финансирования для реализации социально значимых проектов и для благотворительных целей.

03 Октября 2016

Работодатели, заключая с физическими лицами договоры гражданско-правового характера, довольно часто прописывают в них условия, позволяющие потом контролирующим органам квалифицировать данные договоры как трудовые. А как известно, от правовой природы взаимоотношений между страхователем и физическим лицом зависят наступающие в связи с этим последствия, в частности возникновение обязанности по уплате взносов в ФСС.

В некоторых компаниях сотрудники часто пользуются услугами платных парковок, например, при разъездном характере работы. Компании, в свою очередь, компенсируют понесенные расходы. Рассмотрим, каким образом отразить в бухгалтерском и налоговом учете расходы на компенсацию сотруднику оплаты парковки.

В Письме от 14.06.2016 № 03‑03‑06/1/34531 чиновниками Минфина снова был рассмотрен вопрос о порядке обложения НДФЛ и налогом на прибыль сумм возмещения организацией расходов на аренду квартиры работника, переехавшего в связи с работой в другой местности. Правда, на этот раз выводы чиновников в части налога на прибыль едва ли порадуют налогоплательщиков. Впрочем, и из данной ситуации они могут извлечь определенную выгоду. Какую именно, поясним далее, вначале проанализируем нынешнюю позицию финансистов.

29 Сентября 2016

С 1 января 2017 года вступит в силу недавно принятый Федеральный закон № 238‑ФЗ «О независимой оценке квалификации» (далее – Закон № 238‑ФЗ), устанавливающий порядок прохождения такой оценки работниками. Одна из целей введения этой процедуры – создание для работника возможности подтвердить свою квалификацию не у своего работодателя или образовательном учреждении, а в других, независимых, специально созданных для этого организациях. Предполагается, что такая оценка будет удобна не только для работников, но и для работодателей. Правда, убедиться в этом мы сможем еще не скоро. А пока попробуем разобраться, что на сегодняшний момент установил законодатель по поводу независимой оценки квалификации работника.

В период простоя работнику в общем порядке выплачивают заработную плату, а не компенсационные выплаты. Оплату простоя облагают страховыми взносами в ПФР, ФФОМС, ФСС России и взносами на "травматизм". Если время простоя оплачивается, то указанный период засчитывают в страховой стаж сотрудника.

СеминарыПрименяется с отчетности за 2014 год

Приказом ФНС России от 04.07.2014 № ММВ-7-3/352@ (зарегистрирован в Минюсте 12.11.2014) утвержденыформа налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, электронный формат декларации, а также порядок ее заполнения.

Пунктом 2 вышеназванного приказа установлено, что по новым форме и формату налоговая декларация представляется начиная с налогового периода 2014 года.

Состав налоговой декларации

Налогоплательщики, применяющие УСН с объектом налогообложения «доходы», представляют в налоговые органы декларацию в следующем составе:

- раздел 1.1 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения - доходы), подлежащая уплате (уменьшению), по данным налогоплательщика»;

- раздел 2.1 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения - доходы)».

Налогоплательщики, применяющие УСН с объектом налогообложения «доходы минус расходы», представляют в налоговые органы декларацию в следующем составе:

- раздел 1.2 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения - доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика»;

- раздел 2.2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения - доходы, уменьшенные на величину расходов)».

Раздел 3 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования» представляют в составе декларации налогоплательщики, получившие средства целевого финансирования, целевые поступления и другие средства, указанные в пунктах 1 и 2 ст. 251 НК РФ. При этом в отчет не включаются средства в виде субсидий автономным учреждениям.

Порядок заполнения декларации

Все значения стоимостных показателей декларации указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Страницы декларации имеют сквозную нумерацию, начиная с титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов.

В верхней части каждой страницы указываются ИНН. Организации также указывают КПП.

При представлении в налоговый орган по месту учета организацией-правопреемником декларации за последний налоговый период и уточненных деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в титульном листе по реквизиту "по месту учета" указывается код "215", а в верхней его части указываются ИНН и КПП организации-правопреемника. В реквизите "налогоплательщик" указывается наименование реорганизованной организации.

В реквизите "ИНН/КПП реорганизованной организации" указываются, соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения. Если представляемая в налоговый орган декларация не является декларацией за реорганизованную организацию, то по реквизиту "ИНН/КПП реорганизованной организации" указываются прочерки. В разделах 1.1 и 1.2 декларации указывается код Общероссийского классификатора территорий муниципальных образований ОК 33-2013 (код по ОКТМО) того муниципального образования, на территории которого состояла на учете в качестве налогоплательщика реорганизованная организация.

При представлении в налоговый орган первичной декларации по реквизиту "номер корректировки" проставляется "0--", при представлении уточненной декларации - указывается номер корректировки (например, "1--", "2--" и так далее.).

В разделах 1.1 и 1.2 показатель "Код по ОКТМО" по коду строки 010 заполняется налогоплательщиком в обязательном порядке, а показатели по кодам строк 030, 060, 090 указываются только при смене места нахождения организации (места жительства индивидуального предпринимателя).

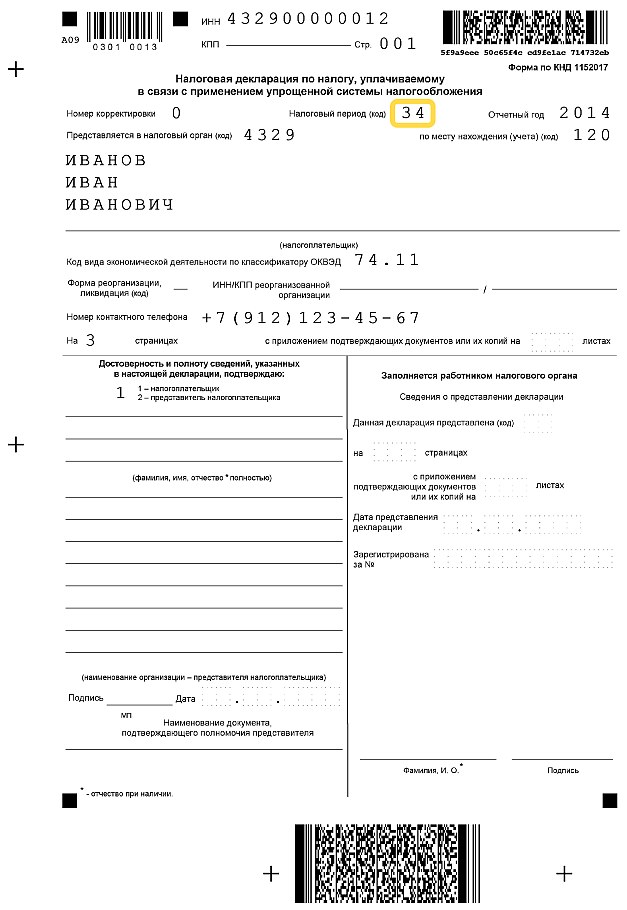

Пример заполнения декларации УСН (доходы)

В разделе 1.1 декларации указывают причитающиеся к уплате суммы авансовых платежей по налогу по сроку уплаты 25 апреля (стр. 020), 25 июля (стр. 040) и 25 октября (стр. 070), а также сумму налога к доплате за налоговый период (стр. 100).

В этом разделе суммы авансов, причитающихся к уплате в бюджет, отражаются за минусом расходов налогоплательщика на уплату страховых взносов и выплату работникам пособий по временной нетрудоспособности.

Раздел 1.1 заполняется по данным об исчисленных авансовых платежах, налоге и уплаченных страховых взносов и пособий, отраженным в разделе 2.1 декларации.

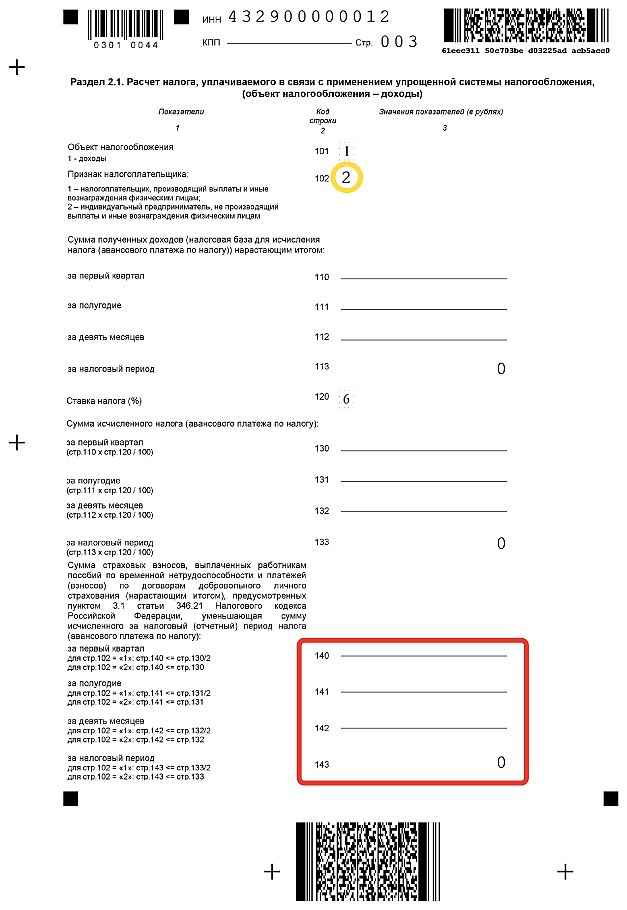

Расчет суммы авансовых платежей за отчетный период осуществляется в разделе 2.1 декларации. Суммы начисленных авансовых платежей отражаются:

- за 1 квартал – по строке 130;

- за полугодие (нарастающим итогом с начала года) – по строке 131;

- за 9 месяцев (нарастающим итогом с начала года) – по строке 132.

Сумма налога, исчисленного за налоговый период (календарный год) отражается по строке 133.

Согласно п. 3.1 ст. 346.21 НК РФ налогоплательщик-работодатель вправе уменьшить исчисленные за отчетный период авансовые платежи и исчисленный за календарный год налог:

- на суммы уплаченных за своих работников в соответствующем отчетном (налоговом) периоде страховых взносов по обязательному социальному, пенсионному и медицинскому страхованию, а также по добровольному личному страхованию на случай временной нетрудоспособности;

- на суммы выплаченных работникам за счет средств работодателя пособий по временной нетрудоспособности.

При этом в целом исчисленный авансовый платеж (налог) может быть уменьшен не более чем на 50%.

Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения работникам, вправе уменьшить сумму исчисленного авансового платежа (налога) на фактически уплаченные за себя страховые взносы по обязательному пенсионному и медицинскому страхованию без ограничения предельной величиной.

Суммы страховых взносов и пособий, на которые может быть уменьшен авансовый платеж (налог) за отчетный (налоговый) период, отражаются в разделе 2.1 в следующем порядке:

- за 1 квартал – по строке 140;

- за полугодие (нарастающим итогом с начала года) – по строке 141;

- за 9 месяцев (нарастающим итогом с начала года) – по строке 142.

- за календарный год (нарастающим итогом с начала года) – по строке 143.

Если сумма авансового платежа, исчисленного за текущий отчетный период, за минусом уплаченных страховых взносов и пособий окажется меньше суммы авансового платежа к уплате за предыдущий отчетный период, то в разделе 1.1 отражается авансовый платеж к уменьшению:

- по сроку уплаты 25 июля – по строке 050;

- по сроку уплаты 25 октября – по строке 080.

Аналогично если налог, исчисленный за налоговый период, за минусом страховых взносов и пособий окажется меньше авансовых платежей за отчетные периоды, то по строке 110 отражается сумма налога к уменьшению.

- сумма исчисленного авансового платежа (стр. 130 раздела 2.1) – 102 000 руб.;

- сумма уплаченных (в пределах исчисленных) страховых взносов (стр. 140 раздела 2.1) – 30 000 руб.;

- авансовый платеж к уплате по сроку 25 апреля (стр. 020 раздела 1.1) – 72 000 руб. (102 000 – 30 000);

- сумма исчисленного авансового платежа (стр. 131 раздела 2.1) – 120 000 руб.;

- сумма уплаченных (в пределах исчисленных) страховых взносов (стр. 141 раздела 2.1) – 60 000 руб.;

- авансовый платеж к уменьшению по сроку 25 июля (стр. 050 раздела 1.1) – 12 000 руб. (120 000 – 60 000 – 72 000);

- сумма исчисленного авансового платежа (стр. 132 раздела 2.1) – 200 400 руб.;

- сумма уплаченных (в пределах исчисленных) страховых взносов и выплаченных пособий (стр. 142 раздела 2.1) – 95 000 руб.;

- авансовый платеж к уплате по сроку 25 октября (стр. 070 раздела 1.1) – 45 400 руб. (200 400 – 95 000 – 72 000 + 12 000);

- сумма исчисленного налога (стр. 133 раздела 2.1) – 270 000 руб.;

- сумма уплаченных (в пределах исчисленных) страховых взносов и выплаченных пособий (стр. 143 раздела 2.1) – 130 000 руб.;

- налог к уплате (стр. 100 раздела 1.1) – 34 600 руб. (270 000 – 130 000 – 72 000 + 12 000 – 45 400).

Примечание. Организации уплачивают налог не позднее 31 марта года, следующего за истекшим налоговым периодом, а индивидуальные предприниматели – не позднее 30 апреля.

Ниже см. заполненные разделы 1.1 и 2.1 декларации для рассмотренного примера.

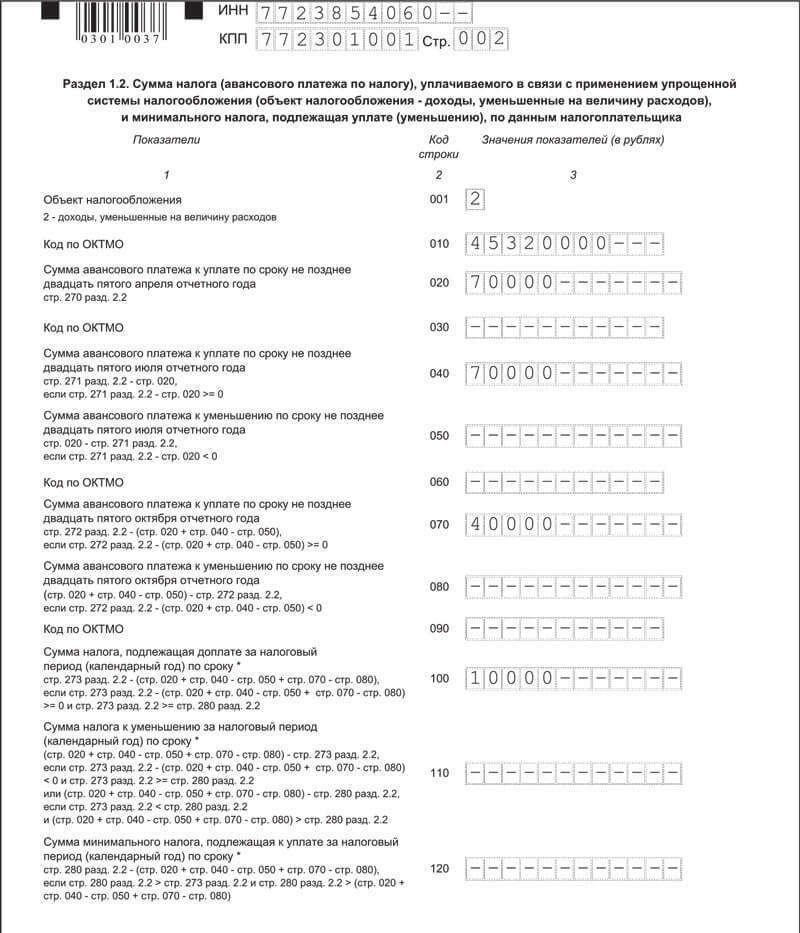

Пример заполнения декларации УСН (доходы минус расходы)

В разделе 1.2 декларации указывают причитающиеся к уплате суммы авансовых платежей по налогу по сроку уплаты 25 апреля (стр. 020), 25 июля (стр. 040) и 25 октября (стр. 070), а также сумму налога к доплате за налоговый период (стр. 100).

При определении сумм авансовых платежей и налога к доплате или уменьшению по соответствующим срокам уплаты засчитываются ранее исчисленные суммы авансовых платежей (основание – п. 5 ст. 346.21 НК РФ).

Раздел 1.2 заполняется по данным об исчисленных авансовых платежах и налоге, отраженным в разделе 2.2 декларации.

Раздел 2.2. декларации заполняется по данным книги учета доходов и расходов.

В разделе 2.2 декларации указывают:

- по строкам 210 - 213 суммы полученных доходов нарастающим итогом за первый квартал, полугодие, девять месяцев, налоговый период. Порядок определения доходов установлен ст. 346.15 НК РФ;

- по строкам 220 - 223 суммы произведенных расходов нарастающим итогом за первый квартал, полугодие, девять месяцев, налоговый период, определяемых в порядке, установленном ст. 346.16 НК РФ;

- по строке 230 сумму убытка, полученного в предыдущих налоговых периодах, уменьшающую налоговую базу за налоговый период (при условии, что доходы превышают расходы);

- по строкам 240 – 242 налоговую базу за отчетные периоды, исчисленную нарастающим итогом с начала года как разность между доходами и расходами;

- по строке 243 налоговую базу за налоговый период, исчисленную нарастающим итогом с начала года как разность между доходами и расходами, уменьшенная на убытки прошлых лет;

- по строкам 270, 271 и 272 суммы исчисленных авансовых платежей за соответствующий отчетный период (1 квартал, полугодие, 9 месяцев) нарастающим итогом;

- по строке 273 сумму налога, исчисленного за налоговый период (календарный год).

В случаях, когда расходы превышают доходы, суммы полученного за отчетные (налоговый) периоды убытка отражаются по строкам 250 – 253.

По строке 280 отражается сумма минимального налога, которая исчисляется только за налоговый период в размере 1% от суммы доходов, отраженной по строке 213 раздела 2.2. Минимальный налог уплачивается в случае, если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога (п. 6 ст. 346.18 НК РФ).

Ниже приведены заполненные разделы 1.2 и 2.2 декларации, в которых авансы и налог к уплате (уменьшению) исчислены следующим образом:

1) авансовый платеж по сроку уплаты 25 апреля (стр. 040 раздела 1.2) равен сумме аванса, начисленного за 1 квартал (стр. 270 раздела 2.2) – 157 000 руб. ((3 950 000 – 2 900 000) х 15%);

2) авансовый платеж по сроку уплаты 25 июля (стр. 040 раздела 1.2) равен сумме аванса, начисленного за полугодие по стр. 271 раздела 2.2 в размере 270 000 руб. ((8 500 000 – 6 700 000) х 15%), минус аванс, подлежащий уплате за 1 квартал, – 112 500 руб. (270 000 – 157 500);

3) авансовый платеж по сроку уплаты 25 октября (стр. 070 раздела 1.2) равен сумме аванса, начисленного за 9 месяцев по стр. 272 раздела 2.2 в размере 441 000 руб. ((15 670 000 – 12 730 000) х 15%), минус авансы, подлежащие уплате по итогам 1 квартала и полугодия, – 171 000 руб. (441 000 – 157 500 – 112 500);

4) сумма налога (стр. 273 раздела 2.2) составила 153 750 руб. ((19 800 000 – 18 100 000 – 675 000) х 15%). При этом сумма минимального налога составила 198 000 руб. (19 800 000 х 1%), то есть больше суммы исчисленного налога. Соответственно, для окончательных расчетов с бюджетом берется сумма минимального налога. С учетом авансовых платежей, подлежащих уплате по итогам отчетных периодов (1 квартала, полугодия и 9 месяцев), получается сумма налога к уменьшению в размере 243 000 руб. (198 000 – 157 500 – 112 500 – 171 000).

Согласно п. 6 ст. 346.18 НК РФ налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее. Соответственно, в следующем налоговом периоде подлежит включению в расходы разница между минимальным налогом и исчисленным налогом в размере 44 250 руб. (198 000 – 153 750).

Порядок заполнения раздела 3 декларации

В графе 1 раздела 3 указывают код вида целевого финансирования, целевых поступлений и других средств, указанных в пунктах 1 и 2 ст. 251 НК РФ. Коды приведены в Приложении № 5 к Порядку заполнения налоговой декларации.

В заполненном образце раздела 3 указан код 040, соответствующий целевому финансированию в виде средств дольщиков и (или) инвесторов, аккумулированных на счетах организации - застройщика.

В Отчет переносятся данные предыдущего налогового периода по полученным, но не использованным средствам, срок использования которых не истек, а также по которым не имеется срока использования. Затем отражаются показатели текущего налогового периода.

Таким образом, в разделе 3 указывают:

а) в графе 2 дату поступления средств на счета или в кассу налогоплательщика либо дату получения налогоплательщиком имущества (работ, услуг), имеющих срок использования ;

б) в графе 5 по средствам, имеющим срок использования – конечную дату срока, в течение которого целевые средства должны быть использованы;

- размер средств, срок использования которых в предыдущем налоговом периоде не истек (графа 6 отчета за предыдущий налоговый период);

- неиспользованные в предыдущем году средства, не имеющие срока использования (графа 6 отчета за предыдущий налоговый период);

- средства, поступившие в текущем налоговом периоде;

- данные за текущий налоговый период об использованных по назначению целевых средствах, не имеющих срока использования;

- данные об использованных по назначению целевых средствах, срок использования которых истек в текущем налоговом периоде;

д) в графе 6 остаток целевых средств на конец налогового периода:

- срок использования по которым не истек (гр. 3 – гр. 7);

- по которым не установлен срок использования (гр. 3 – гр. 4 – гр. 7);

е) в графе 7 суммы целевых средств:

- использованных в текущем налоговом периоде не по целевому назначению;

- не использованных в установленный срок, который истек в текущем налоговом периоде (гр. 3 – гр. 4);

ж) по строке "Итого по отчету" указываются итоговые суммы по соответствующим графам 3, 4, 6, 7.

В заполненном образце раздела 3 налогоплательщик - застройщик многоквартирных домов указал сведения о целевом финансировании в виде средств дольщиков по двум объектам строительства (жилым домам). Каждому объекту соответствует 2 блока раздела 3:

- в первом блоке отражен переходящий остаток целевых средств с отчета за прошлый налоговый период;

- во втором блоке – данные текущего налогового периода.

В графах 2 указаны по каждому объекту:

- в первом блоке – даты поступления первого взноса от дольщика по соответствующему объекту строительства;

- во втором блоке – дата начала текущего налогового периода.

В графах 5 указаны даты передачи готового объекта дольщикам в соответствии с условиями договоров участия в долевом строительстве. В случаях, когда объект сдается в зимнее время, в связи с чем не могут быть выполнены работы по благоустройству, окончательный срок использования целевых средств следует указать с учетом запланированного окончания работ по благоустройству.

Графа 4 заполнена по объекту, срок передачи которого дольщикам истекает в текущем налоговом периоде. В этой графе указана вся сумма целевых взносов, полученных налогоплательщиком в указанный период (с 22.04.2012 по 31.08.2014) и использованных по назначению в течение срока, установленного договорами с дольщиками.

Порядок заполнения декларации при прекращении предпринимательской деятельности

В декларации, представляемой при прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения, а также при утрате права применять упрощенную систему налогообложения:

- значение показателя за последний отчетный период (коды строк 130, 131 или 132) повторяется по коду строки 133;

- значение показателя за последний отчетный период (коды строк 140, 141 или 142) повторяется по коду строки 143;

- значение показателя по коду строки 243 будет равняться значению показателя за последний отчетный период (коды строк 240, 241 или 242), уменьшенному на сумму убытка, полученного в предыдущих налоговых периодах (код строки 230).

Индивидуальные предприниматели и юридические лица при регистрации в налоговой обязаны по законодательству России остановить свой выбор на какой-то одной системе налогообложения. По ней они будут уплачивать налоговые сборы.

Индивидуальные предприниматели и юридические лица при регистрации в налоговой обязаны по законодательству России остановить свой выбор на какой-то одной системе налогообложения. По ней они будут уплачивать налоговые сборы.

Упрощенная система специально сформирована для тех, кто занимается малым бизнесом, потому что она имеет особый порядок уплаты. Хотя «упрощенку» можно использовать и во время деятельности представителей среднего уровня бизнеса.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

Это быстро и бесплатно !

Что это за документ?Декларация – это отчет налогоплательщика, использующего схему УСН. Каждый год ее заполняют организации и ИП, находящиеся на этой системе. Чтобы заполнить форму, можно обратиться к аудиторским компаниям или же сделать это самостоятельно.

Упрощенная система имеет два варианта:

Каждый может выбрать любой вариант, который ему более подходит. ИП и ООО, которые выбрали «упрощенку», избавляются от уплаты многих других налогов.

Все нюансы расчета и подачи данного документа вы можете узнать из следующего видео:

Когда нужно сдавать?Отчет подают один раз в год (после каждого налогового периода). Ежеквартальная отчетность не предусматривается, но при этом каждый квартал нужно уплачивать авансовые платежи. Последний срок сдачи этого документа — 30 апреля следующего года для ИП и 31 марта следующего года для ООО .

Если во время исполнения хозяйственной деятельности декларант потерял право на применение упрощенной системы, то документацию надо представить не позднее 25 числа следующего месяца после истекшего налогового периода.

Если сдача отчетности была запоздалой, то накладывается штраф — тысяча рублей при уплаченном налоге. Если же взнос не был выплачен, то изымается 5% от суммы налога, которая уплачивается по декларации, за каждый неполный или весь месяц с установленного дня ее предоставления. Но взыскание не может превышать 30% от данной суммы, а также быть менее тысячи рублей.

Последние изменения и правила оформления В 2015 году были внесены некоторые поправки в бланк формы. Только плательщики торгового сбора заметят перемены. Создатели сохранили нумерацию строк, внесли только небольшие поправки. Из данного документа были убраны коды объектов налогообложения, потому что названия этих объектов уже есть в названиях разделов.

В 2015 году были внесены некоторые поправки в бланк формы. Только плательщики торгового сбора заметят перемены. Создатели сохранили нумерацию строк, внесли только небольшие поправки. Из данного документа были убраны коды объектов налогообложения, потому что названия этих объектов уже есть в названиях разделов.

В графе «доходы» появилась часть, где плательщики воспроизводят торговый сбор. В этом пункте записываются доходы, которые относятся к торговой деятельности. Информацию из нового раздела перенесли на итоговый лист, где рассчитан налог к уплате.

Главные правила во время заполнения документа:

Правила заполнения формы РСВ-1 ПФР в 2016 году вы можете найти здесь .

Инструкция по заполнениюЗаполнение достаточно легкое, если знать, что нужно писать. Во время представления отчетности налогоплательщик должен заполнять только листы, соответствующие выбранному объекту налогообложения. Но титульный лист обязаны заполнять абсолютно все.

Новый документ стал намного больше и включает в себя уже шесть листов. Хотя объем предоставляемых данных о плательщике не изменился.

Внизу ставится дата и подпись декларанта. Если нужно, то предоставляется информация о документе, который подтверждает права представителя налогоплательщика.

Внизу ставится дата и подпись декларанта. Если нужно, то предоставляется информация о документе, который подтверждает права представителя налогоплательщика.

Нижняя часть с правой стороны заполняется не плательщиком, а работником органов.

В первом разделе декларант регистрирует суммы налога и авансовых платежей, начисленных и уплаченных за данный период. В первом подразделе объектом налогообложения будут доходы, во втором — доходы за вычетом расходов. Во время заполнения строк нужно указывать такую информацию:

В обязательном порядке необходимо пронумеровать все страницы.

В первом подразделе второго раздела производится расчет суммы налога по ставке 6%:

Во втором подразделе происходит расчет суммы налога по ставке 15%. Эти поля документа оформляются с помощью информации из книги учета расходов и доходов:

Третий раздел заполняется только в том случае, если индивидуальный предприниматель или организация получали имущество, услуги, работы в рамках благотворительной деятельности или целевых поступлений. Если этого не было, то эти поля пропускаются.

Здесь указывается такая информация:

Сотрудники налоговой службы тщательно проверяют расхождение расходов и доходов, которые отображены в отчете. При обнаружении несоответствия фискальный орган имеет право возбудить судебное разбирательство, чтобы насильно взыскать недоимки по налогам. Так что лучше проверить свои расчеты несколько раз. Если же ошибки были допущены неспециально, то их можно исправить, подав уточненный отчетный документ.

Сотрудники налоговой службы тщательно проверяют расхождение расходов и доходов, которые отображены в отчете. При обнаружении несоответствия фискальный орган имеет право возбудить судебное разбирательство, чтобы насильно взыскать недоимки по налогам. Так что лучше проверить свои расчеты несколько раз. Если же ошибки были допущены неспециально, то их можно исправить, подав уточненный отчетный документ.

Декларацию можно сдавать не только на бумаге, но и на электронном носителе. Но при этом у плательщика должна быть электронная подпись.

В электронном виде отчет могут подать такие декларанты:

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно !

Антон Якушев

Вы уверены, что в Вашем регионе введены налоговые каникулы? Ваша деятельность, даже если и введены, не относится к сфере науки и производства. ----------------------------------------------------------------------------------------------.

Злата Комарова

"А как же закон о налоговых каникулах который ввели в начале 2015 года? ". Вы всё ещё верите нашим царям? Во-первых, как ИП на упрощёнке, ты не привязана к кварталам с уплатой налогов. Ты можешь заплатить их целиком и в конце года.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Антон Якушев

ИП без работников на УСН. 1. В 2015 году фиксированный платёж в ПФР (оплатить до 31 декабря): 18 610,8 р на страховую часть, в ФФОМС - 3 650,58 р. Общая сумма: 22 261,38 р. При доходе за год свыше 300 000 рублей нужно будет оплатить.

Злата Комарова

Если без работников ИП- взносы за себя в пенсионный, раз в квартал налог по УСН, отчитываться раз в год. Можно вести в КУДиР (Книга учета доходов и расходов. остальное зависит от вида деятельности Доступным русским языком в главе 26.2.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Антон Якушев

Здравствуйте! Вы не написали, что Вы ИП и на написали, какая у вас УСН, но я догадалась, что ИП на УСН (доходы). Правильно? Что сдают и оплачивают ИП на УСН (доходы): 1. Оплачивают обязательные страховые взносы в ПФР (даже при отсутствии.

Злата Комарова

Декларация по окончании года, так указано в НК. Можно платить хоть каждый день. почему вы решили, что взносы в ПФР платятся единожды в год? они платятся ежемесячно, да 15 числа след. месяца. декларация по усн сдается до 30 апреля след.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Антон Якушев

Выбрать систему налогообложения Вы можете сами, подходящую для Вашей деятельности. Налоги платятся только по реальной деятельности, а не по всем заявленным при регистрации видам. Какая у Вас деятельность? Если услуги - лучше УСН (доходы).

Злата Комарова

Вид деятельности какой выбрали? В течении 1 мес. с момента регистрации надо подать обязательно заявление на спец. режим, иначе автоматически вы будете считаться на общем- с НДС. И все отчеты будете сдавать ЕЖЕКВАРТАЛЬНО! Пишите на УСНО ".

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

Антон Якушев

Вот вам памятка) ------------------------------------------------------------------------------------------ Что сдают и оплачивают ИП без работников на УСН (доходы): 1. Оплачивают обязательные страховые взносы в ПФР (даже при отсутствии.

Злата Комарова

По УСН раз в год. Не можно, а нужно раз в год, ежеквартально нужно платить авансовые платежи только, если они возникают. все ответы верны Вам здесь нагло врут! Фиксированные платежи даже при отсутствии деятельности можете уплатить даже.

Оказана консультация по телефону.

Оказана консультация по телефону.

С уважением, Ваш юрист, Краузе Юрий

Рейтинг ответа: Лучший ответ

СТРОКИ 130, 131, 132, 133.

Эта сумма вычисляется по формуле: УСН налог = (доходы) *налоговая ставка (строки 120, 121, 122, 123 раздела 2.1.1)

Где (доходы)— это суммы из строк 110, 111, 112, 113.

3) Строки 140, 141, 142, 143.

Укажите нарастающим итогом сумму страховых взносов (за себя и за работников), выплаченных работникам больничных пособий, платежей по договорам добровольного личного страхования, НА КОТОРУЮ МОЖНО УМЕНЬШИТЬ исчисленный налог. Для этого вспомним, что если:

1) УСН «доходы» без работников, то налог уменьшается на всю сумму страховых взносов «за себя».

2) УСН «доходы» имеет работников, то налог можно уменьшить не более, чем на 50 %, на сумму страховых платежей «за себя» и за работников.

4) Укажите сумму торгового сбора, фактически уплаченную в течение отчётного периода.

Строки 150, 151, 152, 153.

5) Укажите сумму уплаченного торгового сбора, на которую уменьшается сумма исчисл. налога.

Строки 160, 161, 162, 163.

1) Строка 010 «Код по ОКТМО».

Укажите код ОКТМО (Общероссийский классификатор территорий муниципальных образований).

Его можно узнать на сайте ФНС России вот здесь «», либо в своей налоговой.

Строка 010 «Код по ОКТМО» заполняется в обязательном порядке, а код ОКТМО по строкам 030, 060, 090 указывается только при смене места жительства ИП (места нахождения организации).

В остальных случаях в этих строках проставляется прочерк.

Образец декларации УСН «доходы минус расходы»

Бланк декларации УСН по форме КНД 1152017

• Скачать актуальный бланк 2016 год. а также .

• Скачать декларации УСН.

• Подробная инструкция по заполнению декларации УСН .

•Если вам не хочетсяразбираться в заполнении и тратить время на походы в налоговую, можете воспользоваться этим, который автоматически производит все расчёты и вовремя отправляет по интернету декларациюв ФНС.

Некий ИП работает на УСН с объектом налогообложения «доходы минус расходы».

За 2015год он получил доходы:

За 1 квартал— 600 000 руб. За полугодие— 1 300 000 руб.

За 9 месяцев— 2 100 000 руб. За отчётный год— 2 900 000 руб.

А расходы ИП составили:

За 1 квартал— 350 000 руб. За полугодие— 650 000 руб.

За 9 месяцев— 940 000 руб. За отчётный год— 1 300 000 руб.

ВАЖНО! Заполнять декларацию начинайте со 2 раздела, а потом переходите к первому.

Образец заполнения и бланк декларации по УСН 2015-2016 года

Когда икак подавать декларацию поУСН?

Налоговая декларация для ИПнаУСН 2015-2016: основные правила

Для подачи декларации в2015-2016 году используют форму, утвержденную приказом ФНС РФот 04.07.2014 года № ММВ-7-3/352@. Документ рекомендуется заполнять вобратном порядке— сначала заполняется раздел №2, затем— раздел №1, ивконце— титульный лист декларации. Впустых ячейках ставятся прочерки. Финансовые данные указывают сокруглением (копейки округляют доцелого рубля). Исправления вдокументе недопускаются. Листы декларации нельзя скреплять,чтобы не повредить бумажные носители.

После заполнения все листы нужно пронумеровать (001, 002). Декларацию можно заполнять вручную (печатными заглавными буквами, используя ручку темного цвета) инакомпьютере.

Инструкция позаполнению налоговой декларации поУСН

1. Налоговая декларация УСН— «доходы» (ставка 6%)

ИНН/КПП (уИП КПП нет, поэтому ставятся прочерки в соответствующих клеточках); номер корректировки— «0»—если декларация сдается первый раз в отчетном периоде. Если Вы сдали первый раз декларацию УСН с ошибкой, и необходимо сдать корректирующую декларацию, то в ней Вы должны указать 1- - -; отчётный период— 34 (полный календарный год) и50 (неполный календарный год); год, закоторый оформляется отчет; код ИФНС; код поместу нахождения— 120; ФИО (для ИП) инаименование (для ООО); основной вид деятельности (поОКВЭД); контактный телефон; количество страниц вдекларации.

Строки 130 – 133. Рассчитывается и указывается произведение суммы дохода за соответствующий период и ставки налога (6%): Строка «130». Рассчитайте и укажите авансовый платеж за первый квартал: строка 110 x строку 120. 100. Строка «131». Рассчитайте и укажите авансовый платеж за полугодие: строка 111 x строку 120. 100. Строка «132». Рассчитайте и укажите авансовый платеж за 9 месяцев: строка 112 x строку 120. 100. Строка «133». Рассчитайте и укажите налог за год: строка 113 x строку 120. 100. Строка 140 – 143. Указываются нарастающим итогом суммы налоговых вычетов, уменьшающие рассчитанные выше авансовые платежи и налог. Строка «140». Укажите сумму налогового вычета за первый квартал. Строка «141». Укажите сумму налогового вычета за полугодие (сумма за первый и второй квартал). Строка «142». Укажите сумму налогового вычета за 9 месяцев (сумма за первый, второй и третий квартал). Строка «143». Укажите сумму налогового вычета за год (сумма за первый, второй, третий и четвертый квартал). Обратите внимание, если вы производили выплаты физическим лицам (в строке 102 указали «1»), то по закону вы не можете уменьшить авансовые платежи и налог УСН более чем наполовину.

В разделе представлена для вас актуальная на сегодня версия бланка налоговой декларации по УСН, который необходим для подачи сведений в налоговую о финансовых результатах деятельности предприятия (ИП) за истекший период и начислении налоговых платежей, причитающихся к уплате в бюджет. Применяется для системы начисления «доходы» и так же для схемы «доходы минус расходы». Так же опишем сроки подачи. Бланк декларации можно скачать в формате Excel, PDF.

Срок сдачи УСН в 2016 году

Срок Уплаты УСН 2016

Декларация по усн 2015 бланк

Мы в социальных сетях

УСН Доходы минус Расходы: особенности, риски и примеры расчётов

Налоговая ставка на УСН Доходы минус Расходы

Законы о дифференцированных налоговых ставках УСН Доходы минус Расходыпринимаются на местном уровне ежегодно, до начала того года, когда они начнут действовать. Узнать о том, какая ставка будет установлена в интересующем вас регионе, можно в территориальной налоговой инспекции или местной администрации.Важно: дифференцированная налоговая ставка не является налоговой льготой, и ее применение не надо подтверждать в налоговой инспекции никакими документами. По этому вопросу Минфин России высказался в письме № 03-11-11/43791 от 21.10.13.

Обращаем внимание всех ООО на УСН Доходы минус расходы – организации могут уплатить налоги только путем безналичного перечисления. Это требование ст. 45 НК РФ, согласно которому обязанность организации по уплате налога считается выполненной только после предъявления в банк платежного поручения. Платить налоги ООО наличными деньгами Минфин запрещает. Рекомендуем вам на выгодных условиях.

Налоговая база на УСН Доходы минус Расходы

Если с налоговой ставкой этого режима все достаточно ясно, то с другим элементом налогообложения, т.е. налоговой базой, возникает очень много вопросов. В отличие от УСН Доходы, где налоговая база складывается только из полученных доходов, налоговой базой на УСН Доходы минус Расходы являются доходы, уменьшенные на величину расходов, и для ее расчета

В декларации по УСН за 2015 год ООО «Дельфин» заявило полученные доходы в сумме 2 876634 руб.

Налоговая декларация для ИП на УСН. Правила заполнения и сроки подачи декларации

Бланк налоговой декларации для ИП на УСН на 2016 год

Образец заполнения налоговой декларации для ИП на УСН

лично или через представителя (в этом случае заполняется два экземпляра декларации, в которых указываются данные представителя и данные документа, подтверждающего его полномочия. Один документ с пометкой о принятии возвращается налогоплательщику); посредством почты России (декларация отсылается письмом с описью; в качестве подтверждения налогоплательщику достаётся квитанция с датой приёмки); электронным способом (по интернету).

Сроки сдачи декларации по УСН в 2016 году

Заполнение налоговой декларации для ИП на УСН

По новым правилам ИП, выбравшие объектом «доходы» (6%) или «доходы минус расходы» (15%) заполняют, нумеруют и сдают разные листы декларации: для первых предназначены Разделы 1.1 и 2.1, для вторых - Разделы 1.2 и 2.2.

Раздел 2 заполняется согласно Книге учета доходов/ Книге учета доходов и расходов нарастающим итогом. В нём также отражаются размеры налоговой ставки поквартально и уплаченные суммы фиксированных страховых взносов в ПФР и ФФОМС.

Подробно порядок заполнения налоговой декларации можно посмотреть здесь.

бланк формы ММВ-7-3/352@ целесообразно с конца - сначала Раздел 2, потом - 1, потом титульный лист, цифры начинают писать с первой левой клетки, оставшиеся пустыми клетки прочеркивают; вверху каждого листа прописываются ИНН налогоплательщика, в пустых клетках ставятся прочерки, исправления не допускаются, копейки округляются по общему правилу, после заполнения листы нумеруются: 001, 002, 003, в конце разделов 1.1 и 1.2 налогоплательщик (или его представитель) ставит свою подпись и дату заполнения декларации.

С 2015 года для производственной, социальной и научной сферы вводятся в некоторых регионах, и налог будет равен нулю(только для ИП). Описание У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР и делить его по кварталам. В форме уже готов 2014 и 2015 год с дополнительным страховым взносом ИП. Данный калькулятор для деклараций подаваемых с 2014 года(за 2014 и за 2015 год). Для деклараций Использование программы УСН бесплатно, без регистрации и без отправки СМС. На сайте, в программе производится полный расчет всех показателей декларации УСН 2015-2016 года, с возможностью скачать заполненную форму КНД 1152017 в формате Excel, ту, что принимает налоговая. У меня самая свежая форма "Налоговая декларация по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения"(ФНС РФ: Приказ № ММВ-7-3/352@ от 04.07.14), действующая в 2015-2016 году. Сервис может быть использован как пример и образец заполнения любой декларации по упрощенному налогу, а также для сверки показателей. Также, из платных и отправить через интернет (от 150 р./мес). Налог УСН нужно округлять до рублей и оплачивать в рублях. Если сумма. 50 то нужно округлять в большую сторону.