Рейтинг: 4.4/5.0 (1923 проголосовавших)

Рейтинг: 4.4/5.0 (1923 проголосовавших)Категория: Бланки/Образцы

В ночь на 29 августа из офиса страховой компании "Ресо-Гарант" пропало порядка 4,5 тысячи бланков ОСАГО. Несмотря на то, что в течение нескольких дней номера полисов попадут в базу данных Российского союза автостраховщиков (РСА) как украденные, многие москвичи рискуют стать жертвами мошенников. Как застраховать свой автомобиль и не попасться на уловки преступников – в материале m24.ru.

На столичном рынке автострахования могут появиться украденные полисы

"Согласно действующему порядку, компания, у которой украдены полисы и которая по данному вопросу обратилась в правоохранительные органы, в течение нескольких дней передает информацию в автоматизированную информационную систему РСА. В ней полис будет отражаться как украденный", – сообщили m24.ru в пресс-службе Российского союза автостраховщиков.

При покупке страхового полиса ОСАГО следует внимательно выбирать продавца и обращаться только в проверенные компании. Автолюбителям также необходимо проверять номер бланка с помощью специальной функции на сайте РСА. Если же человек купил "серый" полис, ему стоит незамедлительно обратиться с заявлением о мошенничестве в полицию.

Предъявление поддельного полиса сотруднику ГИБДД – уголовно-наказуемое преступление и чревато ограничением свободы на срок до двух лет. Предъявление фальшивого документа страховым компаниям также квалифицируется как мошенничество и преследуется по закону.

Где купить настоящий полисЗамгенерального директора "Ресо-Гарантия" Игорь Иванов рассказал m24.ru, как распознать мошенников и не стать жертвой обмана. "Сегодня рынок наводнен фальшивыми полисами, в том числе попадается некоторое количество украденных бланков, но основном попадаются подделки. Количество серых полисов в России по разным оценкам варьируется от одного до четырех миллионов. Поэтому украденные у нас бланки – это капля в моря, но, конечно, от этого менее обидно не становится", – сказал он.

"Самое важное при покупке страхового полиса – это канал приобретения. Если вы приобретаете полис у вашего знакомого и давно известного агента или вы его покупаете в офисе страховой компании – вы практически наверняка покупаете достоверный полис. В том числе, если вы заказываете доставку полиса у известной страховой службы – вы также, скорее всего, получите настоящий полис. Если же вы покупаете полис через интернет и видите незнакомого вам продавца – вероятнее всего это мошенник, который продает фальшивки или ворованные бланки", – сказал представитель компании.

Новые бланки ОСАГО

За навязчивыми продавцами и скидками всегда стоят мошенникиЕще одна характерная черта страховых преступников – "холодные" звонки и предложения получить ОСАГО со скидкой или по акции, тем более, если предложение выглядит очень выгодным. При этом мошенники могут представляться сотрудниками известных страховых компаний. Зачастую они используют краденные базы ГИБДД, по которым можно узнать, что человеку пора продлевать страховку. "Однажды под видом наших продавцов мошенники звонили клиентам по телефону и предлагали приобрести полис ОСАГО с 20-процентной скидкой по промо-акции, назначали встречу в метро и продавали фальшивки, напечатанные то ли на Украине, то ли в Китае", – рассказал Иванов.

Оформление за пять минут и отсутствие проверокПодлинная страховая служба всегда запрашивает диагностическую карту у автовладельца и, если таковой не имеется, предлагает пройти процедуру получения этой карты. Кроме того, страховщики всегда запрашивают подробные данные клиента для определения коэффициента "бонус-малус" (КБМ).

"Сейчас продажа полиса ОСАГО не происходит в течение пяти минут – все данные клиента необходимо вводить в базу данных РСА, сверять их с базой, которая уже выдает корректный КБМ. И только после этого можно рассчитать правильный тариф. Если же у продавца нет попыток что-то проверить по базе данных РСА и он предлагает все оформить "на коленке" – это однозначно мошенник, который выпишет человеку фальшивый или ворованный бланк", – предостерег Иванов.

Неоправданно низкая ценаОдной из основных и самых действенных уловок у мошенников остается неоправданно низкая стоимость страховки. Разница в ценах у различных авторизованных страховщиков обычно варьируется от 5 до 20 процентов. Если же цена ниже этого диапазона и кто-то предлагает оформить ОСАГО, например, за три тысячи рублей вместо шести – это предложения мошенников.

Фото: ТАСС/Юрий Смитюк

Проверка номера документа через интернетНа сайте Российского союза автостраховщиков работает функция проверки номера бланка, с помощью которой можно в режиме online получить информацию о полисе. Однако Игорь Иванов добавил, что мошенники нередко умеют обманывать систему проверки и использовать авторизованные номера бланков.

"Люди, которые занимаются фальшивками знают, как устроена система РСА, они подбирают некий номер бланка, который реально существует и выдан госзнаком определенной страховой компании. Они могут напечатать десять тысяч идентичных бланков с одним номером и до тех пор, пока мы не заявим, что существует фальшивка с таким номером – бланк может числится в базе как нормальный", – предостерег собеседник m24.ru.

По разным оценкам, в России находится от одного до четырех миллионов фальшивых полисов ОСАГО, всего в странереализуется 42 миллиона бланков. То есть, на каждые сто проданных полисов приходится примерно два поддельных.

Власти постоянно борются с мошенниками, которые в основном действуют через интернет. Так, в феврале РСА заявили о том, что за три месяца они закрыли 73 сообщества в соцсетях, удалили 192 сообщения на форумах и два рекламных объявления в "Яндекс.Директ", которые направляли пользователей на сомнительные ресурсы. Кроме того, за это время автостраховщики пресекли деятельность19 хостинг-аккаунтов и 41 домена, которые принадлежали мошенникам.

Председатель областного отделения Комитета по защите прав автомобилистов Алексей Дозоров также уверен, что полис ОСАГО необходимо покупать только у доверенного продавца и не стоит забывать о проверке номера бланка на сайте РСА.

"Во-первых должна сработать РСА и выложить на сайте серии и номера полисов, которые были украдены, чтобы любой человек мог при заключении договора, тут же, проверить не числится ли бланк в разряде похищенных", – сказал он m24.ru. Самый действенный способ обезопасить себя от покупки серого полиса – пользоваться официальными точками продаж страховых компаний. По словам эксперта, частные агенты сегодня могут использовать настоящий бланк, но не проводить его в базу и присваивать деньги, и только при обращении в страховую пострадавший узнает, что его обманули.

"В этом случае необходимо обращаться в полицию с заявлением о мошенничестве, но вероятность того, что кого-то найдут и накажут, я считаю, не очень высокая", – заключил Дозоров.

Этим летом в ОСАГО произошли некоторые важные изменения, которые призваны усовершенствовать рынок автострахования в России. Следуя новым поправкам в законе об ОСАГО, страховые компании могут отказать в выплате в случае, если автомобиль не был представлен ей на осмотр. Такая мера защитит страховые службы от мошенников, которые нередко показывают машину уже после восстановления и требуют выплаты несоразмерных сумм.

По оценкам экспертов в 2015 году преступники вывели с рынка от 10 до 18 миллиардов рублей. Самыми криминогенными регионами России оказались Ростовская, Волгоградская, Челябинская, Мурманская области и Краснодарский край.

Кроме того, с недавнего времени был увеличен срок рассмотрения досудебной претензии к качеству урегулирования убытка или к сумме выплаты с пяти до десяти дней.

Полисы ОСАГО могут стать трехлетними

Новые изменения в законе также обязали страховщиков продавать электронные полисы ОСАГО с 1 января 2017 года. Кроме этого в России появилась система "Единый агент РСА". Теперь все филиалы страховых компаний, расположенные в регионах, будут оформлять полисы ОСАГО в качестве агентов от имени всех остальных членов РСА. Перечень агентов утверждается президиумом Российского союза автостраховщиков. При этом выбор страховщика, от чьего имени заключается договор, происходит случайным образом, по номеру ПТС.

Еще одна проблема, с которой борется РСА – навязывание дополнительных услуг. Если агент предлагает оформить полис по необязательным видом страхования для того, чтобы заключить договор ОСАГО – это незаконно и автовладелец вправе подать претензию на страховую компанию. Если навязанная услуга все же была оказана, от нее также отказаться и в течение пяти дней расторгнуть договор на необязательную страховку.

При этом процедура возмещения убытков осталась без изменений, автовладельцем по-прежнему необходимо обращаться в свою страховую компанию.

Наличие полиса ОСАГО – это ваша уверенность в завтрашнем дне, стабильность и правомочность пользования автотранспортным средством. В случае любого ДТП наличие настоящего, а не фальшивого, полиса позволяет возместить ущерб, нанесенный последствиями происшествия.

Но иногда сам страховой полис ОСАГО может создавать проблемы из-за своей недостоверности. Поэтому его всегда следует проверять еще до заключения договорных отношений со страховой компанией, которая выдает такие полисы.

Зачем это нужноПод видом современных систем страхования на сегодня часто выступают мошенники. Именно они зачастую обманывают людей, выдавая им фальшивые полисы обязательного страхования автогражданской ответственности .

Если человек не вникает в то, что за фирма ему выдала полис и не вдается в такие подробности, тогда он рискует расстаться со своими деньгами, потраченными на страховые взносы, впустую.

Кроме этого, обладателю фальшивого документа к тому же еще грозит и выплата штрафов за пользование недействительным страховым полисом. Именно поэтому только достоверный полис ОСАГО для вас является гарантией уверенности и стабильности.

В каких случаях следует проверять полис в первую очередь, не обращая внимания на все уверения и убеждения страхового агента:

Лучше десять раз отмерить, чем один раз неправильно отрезать, как говориться в старинной русской пословице. За все время, что существует ОСАГО, уже неоднократно были зафиксированы случая отказа выплат по возмещению ущерба по недействительным полисам.

То же самое касается и РСА, где также отказывают клиентам по фальшивому полису выплачивать компенсации в случае с ДТП.

Как можно проверить на подлинностьНа сегодня большинство людей, желающих застраховать свою автогражданскую ответственность, желают любыми способами проверить действительность страховой компании и тех полисов, что она выдает.

Для этого на просторах интернета, точнее, на сайтах государственных и других более серьезных компаний существуют специальные инструменты и критерии, позволяющие произвести проверку:

Если по какой-то причине невозможно идентифицировать серийный номер полиса, то на сайтах всегда предлагается связаться с консультантом по чату, телефону или электронной почте.

Любой страховой полис должен быть скреплен мокрыми штампами и печатями той страховой компании, которая несет за него ответственность.

Какие особенности имеет ОСАГО для юридических лиц, вы можете узнать по этой ссылке .

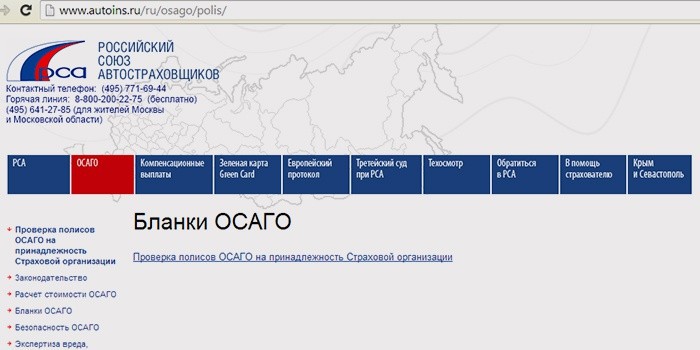

Проверка полиса ОСАГО по базе РСАПолис ОСАГО на идентификацию серийного номера и соответствие подлиннику типографского бланка можно проверить также и по базе РСА – Российского Союза Автостраховщиков.

Случаи мошенничества резко количественно увеличиваются именно в периоды кризиса экономики. Базой РСА фиксируются украденные, поддельные или списанные полисы.

Следует отметить, что к хранению бланков ОСАГО применимы те же правила отчетности, что к любым другим бланкам строгой отчетности.

Но случаи кражи или утери все-таки происходят, поэтому такие бланки могут попадать к мошенникам. Именно по этим причинам возникла база, в которую страховые компании вносят все свои утерянные или украденные страховые полисы.

Такую базу простым языком называют – базой черных полисов. А ведет эту базу Российский Союз Автостраховщиков, поэтому так полезно обращаться к ней за помощью, чтобы идентифицировать свой полис ОСАГО.

Сделать это можно онлайн, прямо на сайте РСА, а также на сайте любого страхового предприятия или организации, которая подотчетна РСА.

Такие методы помогут распознать подделку документа на ранней стадии страхового процесса и вовремя отказаться от сделки.

Что делать, если страховка оказалась недействительнойЕсли вы уже обнаружили, что полис оказался недействительным еще до заключения страхового договора, то вам следует немедленно отказаться от предлагаемых услуг.

На рынке страховщиков автогражданской ответственности есть достаточное количество компетентных и проверенных на честность и порядочность страховых компаний, к которым вы всегда можете обратиться.

Ведь фальшивый полис не сможет защитить от денежных потерь в случае с ДТП, а, значит, вы по такому полису не получите возмещений.

Более того, не стоит забывать про правовую ответственность перед Законом РФ, которая регулируется ст.327 Уголовного Кодекса РФ.

Стоит ли так рисковать? После обнаружения поддельного полиса необходимо об этом заявить в полицию, чтобы мошенники были разоблачены и не смогли навредить другим людям.

Если вы этого не сделаете, то аферисты так и будут продолжать брать деньги с людей. Ведь все взносы идут мимо настоящей страховой компании, а, значит, когда настанет время возмещения ущерба при ДТП, то по фальшивому полису не возможно будет произвести оплаты. И ни один суд не сможет это решить в пользу пострадавшего.

Как избежать мошенничестваЧтобы максимально обезопасить себя от воздействия мошенников на вас и не попасться на их уловки можно следовать некоторым советам профессионалов, которые рекомендуют обращать внимание потенциальных страховых клиентов на важные моменты.

Будьте внимательны, аккуратны и осторожны, если:

Мошенниками, как правило, становятся те страховые корпорации, лицензию которых отозвала назад Федеральная служба. Они продолжают использовать старые бланки страховых полисов. А такие полисы уже не имеют никакой юридической силы.

Также вы можете следовать трем простым правилам во время сделки:

Во время оформления документации всегда проверяйте достоверность и правильность написания ваших персональных, имущественных и контактных данных.

Все сведения должны быть верны. То же самое – не поленитесь проверить достоверность ваших данных на всех копиях документов. Не стоит приобретать полис ОСАГО по цене ниже, чем принятая официально Правительством РФ. Особенно часто такое происходит при оформлении покупки автомобиля.

Что делать, если страховая отказывается заключать договор ОСАГО, читайте в этой статье .

Про расторжение договора ОСАГО при продаже автомобиля рассказывается тут .

Видео: Проверка полиса ОСАГОВсех без исключения водителей обязали страховать возможные риски от причинения ущерба от дорожных происшествий на законодательном уровне (Федеральный закон от 25.04.2002 N 40-ФЗ).

Приобретение оригинального страхового документа в связи с очередным значительным увеличением страховой суммы стало очень накладно, а порой и недоступно для малоимущих граждан.

Приобретение оригинального страхового документа в связи с очередным значительным увеличением страховой суммы стало очень накладно, а порой и недоступно для малоимущих граждан.

Однако такое положение дел не освобождает водителя транспортного средства от исполнения своих прямых обязанностей – приобретения страхового полиса автогражданской ответственности, а отсутствие полиса ОСАГО грозит наложением большого штрафа.

Как раз эти обстоятельства развязывают руки всякого рода мошенникам, предлагающим приобрести дорогостоящий документ за сущие копейки, уверяя своих клиентов в его подлинности.

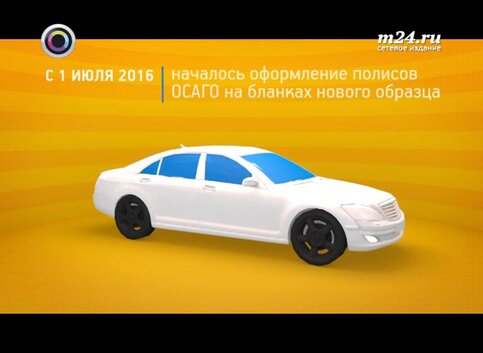

В рамках программы по борьбе с продажей фальшивых полисов РСА принято решение о замене с 1 июля 2016 года бланков полисов ОСАГО на новые с более высокой степенью защиты от фальсификации.

Несмотря на обнадеживающие перспективы, вопрос о подлинности приобретаемых во время переходного периода полисов старого образца остается актуальным.

Поэтому, оформляя страховку, следует проявлять бдительность, так как владение фальшивым документом приравнивается к отсутствию такового. А в случае попадания в аварийную ситуацию, виновник дорожно-транспортного средства должен сам покрыть принесенный его автомобилем ущерб другому транспортному средству, даже если у него на руках, как ему кажется, есть полис страхования автоответственности.

Именно по этим причинам, очень важно еще до приобретения документа выяснить все важные обстоятельства, которые затрагивают моменты возникновение самого полиса, его подлинности и полномочия продавца, у которого приобретается страховка.

Получить бесплатную консультацию по вопросам автострахования у наших юристов, вы можете оформив запрос в конце статьи.

Необходимость проверки полисаМы намеренно не будем говорить о тех гражданах, которые знали, что приобретают поддельный документ, с одной лишь целью предъявления его дорожной полицией в случае проверки.

Этой категории водителей следует иметь в виду, что в больших городах у представителей ГИБДД есть новая техническая возможность сверяться с единой общероссийской базой владельцев подлинных полисов (РСА) в реальном режиме. А это означает, что никакие прежние уловки уже не смогут помочь и ответственность за несоблюдение административного регламента все равно наступит.

Что же может ожидать вполне добросовестного страхователя, который узнал о том, что купил поддельный полис в самый последний момент, когда нужно урегулировать покрытие ущерба или продлить действие страховки?

Негативных последствий может быть несколько:

Рассмотрим их более детально.

ШтрафыВ первую очередь нужно четко уяснить, что вождение с фальшивым полисом приравнивается к управлению автомобилем без него с наложением соответствующего штрафа.

В случае остановки, сотрудник ГИБДД в первую очередь будет проверять все документы, в том числе и состоятельность страховки, и по основаниям ч.2 ст. 12.37 Кодекса Административных правонарушений (КоАП) водитель, у которого нет страховки, может быть оштрафован на 800 рублей .

В случае остановки, сотрудник ГИБДД в первую очередь будет проверять все документы, в том числе и состоятельность страховки, и по основаниям ч.2 ст. 12.37 Кодекса Административных правонарушений (КоАП) водитель, у которого нет страховки, может быть оштрафован на 800 рублей .

Выданный полицией документ о взыскании, можно оспорить в законном порядке. И тот аргумент, что на момент приобретения, страхователь не догадывался, что полис является недействительным, может быть использован только 1 раз.

Владельцам поддельных полисов следует учесть и грядущие со следующего года новые санкции.

Уже начиная с января 2016 года, полиция воспользуется данными ей полномочиями — проверять наличие обязательной страховки по фиксации государственных номеров видеосъемкой в автоматическом режиме.

Поскольку вожделенный документ напрямую привязан к номеру автомобиля, каждый раз проезжая мимо камер система будет выполнять сверку данных с базой АИС РСА и в случае выявления факта нарушения формировать протокол. Все наложенные штрафы будут оформляться в автоматическом режиме, и если водитель считает себя невиновным, то это обстоятельство (ст. 1.5 КоАП) придется доказывать в суде.

Узнать как проверить наличие штрафов ГИБДД по номеру автомобиля в режиме онлайн, вы можете ознакомившись со следующей статьей .

Возмещение ущерба при ДТПДля чего покупается полис? Для покрытия убытков. И если страховая компания не выдавала полномочий ни на его продажу, ни на оформление документа постороннему лицу (большинство страховок приобретается именно через представителя страховой компании), то и ничего компенсировать она не обязана.

У пострадавшей стороны есть все правовые основания взыскать причиненный ущерб через суд с виновника ДТП.

Но, кроме самой суммы ущерба, будут взыскивать и судебные расходы, а исходя из суммы возмещения, они могут быть значительными – за имущественные иски платится государственная пошлина исходя из общей оценки имущества. Может потребоваться возмещение оплаты за работу экспертной комиссии и услуги адвоката – маленькой сумма возмещения просто не может быть.

Утрата класса за безаварийную езду (КБМ)После того как будет установлено, что приобретен поддельный полис, все скидки, предоставляемые компанией-страховщиком за безаварийность на дороге, будут аннулированы, и эти данные будут переданы в Союз Автостраховщиков.

А это означает только одно – ни одна страховая компания не сможет учесть положенные в этом случае денежные скидки.

Уголовное делоЗа злостное и неоднократное нарушение – приобретение поддельного документа во второй и последующие разы, предусмотрено уголовное преследование по основаниям ч.3 ст. 327 УК РФ, в случае попытки получения возмещения – ст. 159.5 того же Кодекса.

Здесь важно отследить умысел, которым мог руководствоваться гражданин. Но в большинстве случаев, страхователь просто не смог отличить продаваемый документ от подлинника – нет соответствующих знаний и опыта. Несведущий человек, приобретая несостоятельный полис, опирается на основные критерии оценки бланка: водяные знаки, серия, номер. Поэтому нужно четко усвоить, по каким отличительным признакам можно проверить подлинность полиса ОСАГО.

Представленный видеосюжет, еще раз освещает проблемы с которыми сталкиваются автовладельцы, получившие фальшивую страховку:

Если вы уже столкнулись с подобными трудностями незамедлительно обратитесь за бесплатной помощью к нашим правовым экспертам.

Этапы проверки Шаг 1. Проверка страховой компанииВся страховая деятельность регламентируется ФЗ 27.11.92 г. № 4015-1, на его основании она подлежит лицензированию.

Лицензия выдается сроком до 1 года тем компаниям, которые не были замечены в нарушении правовых норм по отношению к своим клиентам, и получить проштрафившейся страховой организации новую лицензию вряд ли получится.

Поэтому, прежде чем заключать страховой договор и выкупать дорогостоящий полис, следует поинтересоваться наличием лицензии на осуществление именно данного вида деятельности. поскольку существуют и другие варианты лицензирования страховых компаний.

Если срок действия окончен и не продлен, то это серьезный повод отказаться от услуг страховщика – никто не будет защищать ваши права в случае наступления страхового случая, как это случается с вполне официально получившими лицензию страховщиками. То есть это может означать, в случае отказа от выплат, пожаловаться в вышестоящую организацию вы не сможете, равно, как и получить соответствующую помощь.

Те же положения касаются индивидуальных брокеров, которые за определенный процент продают страховки от имени компании. У них должна быть лицензия, или официально оформленная доверенность от компании – доверителя на оформление страховок. Этот очень важный момент, даже если полис будет подлинным, то получить причитающиеся выплаты по нему будет невозможно.

Шаг 2. Проверка бланка полиса Удостоверившись в надежности страховой компании, необходимо детально изучить предлагаемый к оформлению бланк полиса.

Удостоверившись в надежности страховой компании, необходимо детально изучить предлагаемый к оформлению бланк полиса.

Подлинная страховка имеет ряд отличительных признаков:

Общественное объединение автостраховщиков России создавалось в первую очередь в помощь водителю. РСА оказывает всестороннюю помощь по разным организационно–правовым вопросам большому числу автолюбителей. Разработанный ассоциацией сайт содержит ответы по разным жизненным ситуациям, с разъяснениями как следует поступать в каждом конкретном случае, в том числе там есть сервис проверки подлинности страховки по ОСАГО.

Перейдя по ссылке. нужно просто заполнить форму, введя серию и номер проверяемого документа, и через несколько минут в окошке появиться результат проверки – действителен или нет на данный момент бланк страховки на все 100 процентов.

Просмотрите небольшой видеоролик, в котором еще раз подробно озвучены все основные моменты, связанные с вопросом подделки страховых полисов:

Как не стать жертвой мошенниковНа что еще необходимо обратить внимание при оформлении договора ОСАГО:

При возникновении любого рода сомнений, во избежание возможных проблем, проконсультируйтесь у наших юристов.

Порядок действия при выявлении факта подделки полисаОбратите внимание, что никакие юридические действия с автомобилем при наличии фальшивой страховки вы совершить не сможете – ни пройти технический осмотр. обязательный для постановки на учет в ГИБДД, ни оформить регистрацию автомобиля. За все подобные нарушения предусмотрены штрафные санкции. Поэтому, оформляя договор ОСАГО, не поленитесь проверить подлинность страховки, это убережет вас от многих проблем в будущем.

Получить подробную консультацию по своей ситуации и задать уточняющие вопросы, вы можете оформив запрос ниже.

Получите бесплатную юридическую консультацию прямо сейчасНа этой странице вы можете проверить, какую скидку получите при оформлении страхового полиса ОСАГО за безубыточный период страхования в течение предыдущего года, воспользовавшись онлайн калькулятором КБМ.

Запрос КБМ по базе АИС РСА (Российского союза автостраховщиков) входит в перечень обязательных при выписке полиса с 1 января 2013 года. Если страховой полис был оформлен без учета коэффициента бонус-малус (КБМ), страхователь столкнется с определенными проблемами при получении выплат от страховой компании в случае ДТП.

Как заполнять форму проверки КБМВведите следующие данные на нашем сайте для проверки значения КБМ:

1. Укажите количество человек, для которых вы хотите запустить проверку.

2. Выберите дату предоставления информации. Чтобы определить коэффициент для будущего полиса ОСАГО, введите дату, следующую за датой окончания текущего договора.

3. Введите ФИО водителя.

4. Укажите дату рождения в формате «число.месяц.год»

5. Сообщите серию и номер водительского удостоверения.

6. Нажмите на кнопку «Показать КБМ»

В результате заполнения формы калькулятора, вы получите значение КБМ, которое будет применяться для расчета стоимости страхования ОСАГО.

Расчет стоимости полиса ОСАГО производится на основании утвержденных тарифов. На итоговую стоимость влияют многочисленные факторы: возраст и стаж водителей, тип транспортного средства, мощность двигателя, регион эксплуатации и другие.

Одним из ключевых факторов, влияющих на цену страховки ОСАГО, является коэффициент аварийности. Еще его называют коэффициент «бонус-малус» или КБМ.

Подробнее о том, как рассчитывается КБМ, читайте в статье – «Расчет КБМ по ОСАГО».

Основная суть данного коэффициента простимулировать водителей к дисциплинированном и аккуратному вождению без аварий. Потому что отсутствие аварий позволит получить скидку при оформлении полиса ОСАГО на новый срок.

Коэффициент «бонус-малус» (КБМ) введен в 2003 году.

Как формируется история по КБМ?Каждому водителю при первоначальном заключении договора ОСАГО присваивается базовый 3 класс. Этому классу соответствует КБМ равный 1 (единице).

Далее, по истечению срока действия полиса ОСАГО происходит подсчет количества страховых выплат, которые страховая компания произвела за аварии по вине водителя.

В зависимости от количества выплат изменяется класс водителя и соответственно меняется размер коэффициент КБМ.

Пример. Николай Иванович в прошлом году застраховался по ОСАГО в первый раз. Ему присвоили 3 класс и определили КБМ=1. В течение года Николай Иванович очень аккуратно ездил на автомобиле и смог порадовать свою страховую компанию полным ДТП по своей вине. На момент продления договора ОСАГО в страховой компании определили, что класс Николая Ивановича изменился на 4 и теперь его скидка по КМБ составляет 5% (КБМ=0,95).

Так по данному алгоритму изменения класса водителя и расчета соответствующего размера КБМ и формируется история аварийности/безаварийности каждого водителя.

Как страховщики определяют КБМ?Информация по примененному КБМ передается страховыми компаниями в течение 1 дня в специализированную базу АИС РСА, где хранится история по коэффцициентам аварийности всех полисов ОСАГО, заключенных с 01 января 2011 года.

При оформлении полиса ОСАГО каждый страховщик обязан использовать информацию из АИС РСА для определения КБМ водителей. И только в случае отсутствия информации в указанной базе данных разрешается применить базовое значение КБМ, равное единице.

До момента введения единой базы по КБМ, страховые компании использовали собственные базы для определения КБМ.

Для водителей, которые регулярно страховались в одной и той же компании, это не доставляло никаких хлопок. Но как только клиент изъявлял желание сменить страховщика, начинались трудности.

Дело в том, что для подтверждения накопленной истории безаварийности водитель должен был представить новому страховщику справку, заверенную подписью и печать предыдущей страховой компании, где он ранее страховал свою ответственность. Получение подобной справки порой превращалось многонедельное противостояние с компанией, не горящей желанием терять клиента.

С появлением же единой базы РСА весь процесс предельно упростился. И водителям больше не нужно упрашивать сотрудников страховых компаний выдать ему справку о его истории аварийности.

Более того, теперь у каждого есть возможность самос тоятельно определить свой КБМ перед тем, как продлевать полис ОСАГО на новый срок.

Как проверить КБМ по ОСАГО по базе РСА?Российский союз автостраховщиков с недавнего времени запустил онлайн-сервис для самостоятельной проверки автовладельцами и водителями своего КБМ.

Это достаточно удобно в ситуации, когда автовладелец планирует сменить страховую компанию и хочет убедиться заранее – какую скидку по «бонус-малусу» он накопил на сегодня.

Ниже мы приводим скриншот формы, которую необходимо заполнить для того, чтобы узнать свой КБМ.

В указанную форму требуется ввести следующую информацию:

После того, как введены сведения по водителю в форму запроса, из базы РСА выгружается отчет следующей формы:

В отчете в самом верху выведен размер КБМ, который должен быть применен при оформлении ОСАГО на новый срок. А также справочно указана информация о предыдущем договоре страхования и наличии/отсутствии выплат за последний год.

Что важно. Отчет о проверке КБМ можно и нужно сохранить, чтобы в дальнейшем аргументировано разговаривать со страховой компанией в момент продления полиса ОСАГО.

Подробнее о том, как можно изменить неверный КБМ в полиса, в статье - "Как вернуть КБМ по ОСАГО"

Отчет имеет уникальный номер. Он сохраняется в базе АИС РСА и доступен для проверки страховщику.

Вот так выглядит сохраненный отчет.

Подведем итог в вопросе проверки коэффициента «бонус-малус».

Добрый день, уважаемый читатель.

В этой статье речь пойдет о том, как проверить полис ОСАГО на подлинность через базу российского союза автостраховщиков.

Дело в том, что в последнее время на рынке ОСАГО появилось большое количество мошенников. Обманывают страховые компании разными способами. Некоторые пытаются навязать дополнительные услуги под видом обязательных. Другие продают поддельные полисы ОСАГО, по которым невозможно получить выплаты.

В связи с этим появилась информация о том, что российский союз автостраховщиков заставит всех водителей заменить страховые полисы с 1 июля 2016 года. Однако данная информация нормативными документами не подтверждена, поэтому воспринимать ее всерьез преждевременно.

Рассмотрим, как проверить подлинность страхового полиса.

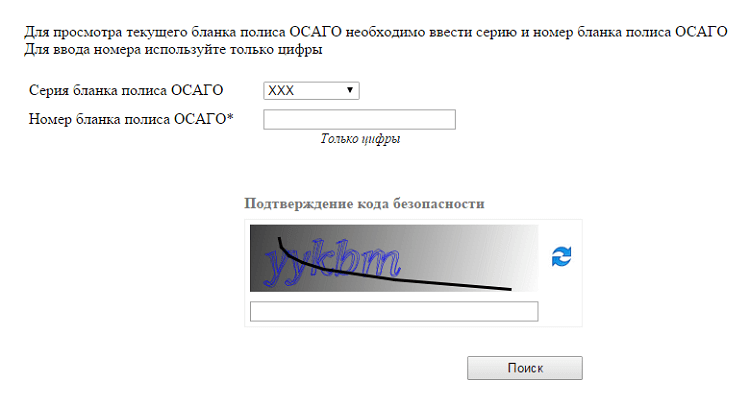

Проверка подлинности полиса ОСАГОПроверка подлинности ОСАГО на сайте РСА - достаточно простая процедура. Для проверки воспользуйтесь следующей формой:

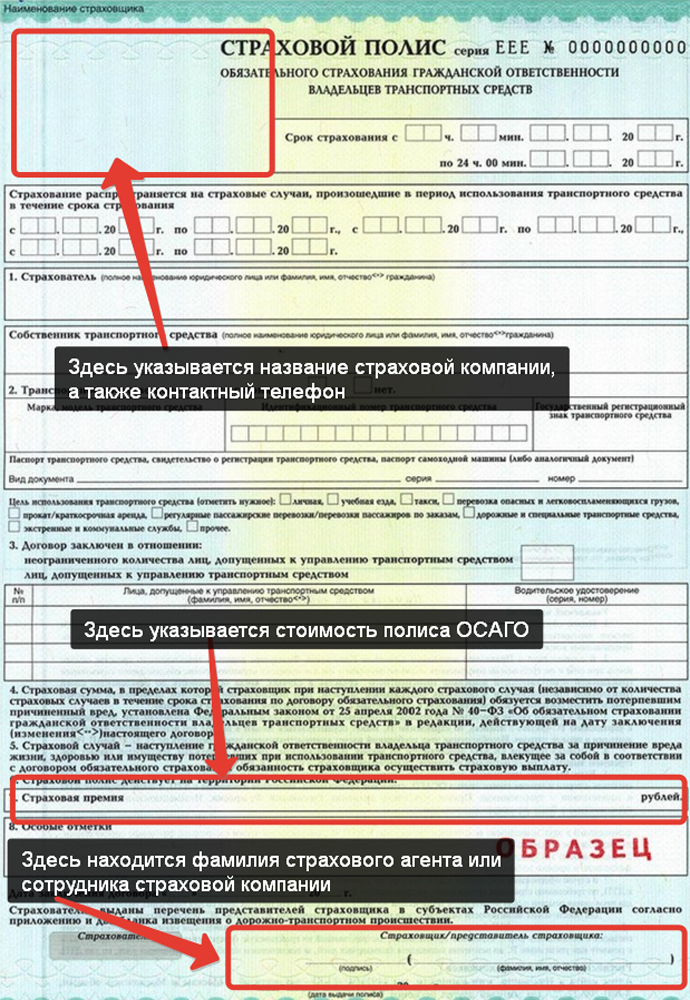

1. Возьмите в руки Ваш страховой полис. Обратите внимание на правый верхний угол, где указаны его серия и номер.

2. Выберите серию полиса в ниспадающем списке.

3. Введите номер полиса в соответствующее поле.

4. Введите проверочный код и нажмите на кнопку "Поиск".

После этого возможны различные результаты.

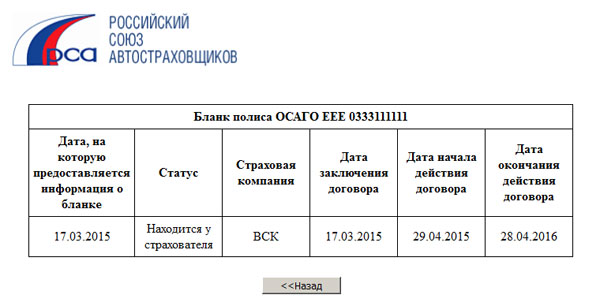

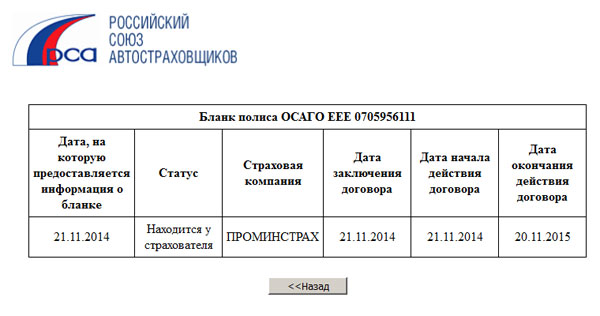

Подлинный полис ОСАГО

Если все данные в таблице соответсвуют данным Вашего полиса, то все в порядке, он является подлинным. Беспокоиться Вам не о чем.

Кроме того, статус полиса должен иметь значение "Находится у страхователя".

Недействительный полис ОСАГОВозможны несколько вариантов недействительного полиса:

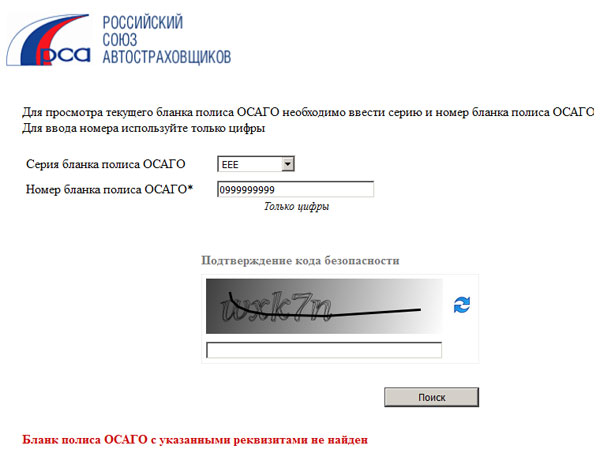

1. Полис не найден.

В данном случае полис является поддельным.

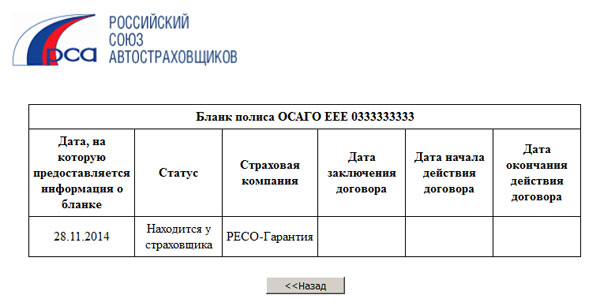

2. Полис не выдавался.

Это сообщение означает, что у Вас на руках находится копия настоящего полиса. Настоящий же полис до сих пор у страховой компании.

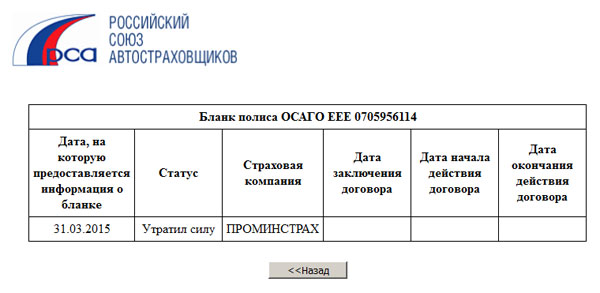

3. Полис утратил силу.

В данном случае полис был выдан, однако впоследствии был аннулирвоан.

4. Полис просрочен.

Указанный полис действовал до ноября 2015 года и в настоящее время является недействительным.

Внимание! Если Вы получили одно из четырех указанных сообщений, то в первую очередь купите новый полис ОСАГО. Это позволит Вам избежать штрафа за отсутствие страховки. Только после этого нужно обратиться в страховую компанию, выдавшую поддельный полис, за разъяснениями и возвратом денег.

Обратите внимание, при использовании поддельного полиса ОСАГО виновник ДТП будет платить за ремонт чужого автомобиля из собственного кармана.

В заключение хочу отметить, что проверка полиса ОСАГО по базе РСА занимает всего несколько минут. Поэтому рекомендую проверить имеющийся у Вас полис и в случае необходимости своевременно принять меры.

Удачи на дорогах!

Рекомендуем также прочитать: Регистрация прицепа в ГИБДД. Как использовать самодельный прицеп для легкового автомобиля? 24 октября 2015

Регистрация прицепа в ГИБДД. Как использовать самодельный прицеп для легкового автомобиля? 24 октября 2015